롯데케미칼, 일진에 추가 자금 투입 필요없다? '스틱 자금' 외 유럽·미국에 약 1.5조 소요…재원 마련 숙제될 듯

박기수 기자공개 2022-10-17 07:28:25

이 기사는 2022년 10월 12일 17시08분 thebell에 표출된 기사입니다

롯데케미칼의 일진머티리얼즈 인수 금액이 2조7000억원으로 발표됐다. 계약금은 10%(2700억원)로 롯데케미칼은 이미 인수 주체인 자회사 LBM(Lotte Battery Materials USA)에 2750억원의 유상증자를 지난달 29일 마쳤다.관건은 남은 금액인 2조4300억원에 대한 재원 마련책이다. 롯데케미칼은 보유 자금과 LBM을 통한 차입으로 이 금액을 채울 것이라고 밝혔다.

이후 일진머티리얼즈의 추가 투자에 대한 재원 마련도 롯데케미칼의 숙제다. 롯데케미칼은 추가 투자의 경우 일진머티리얼즈 내부에서 자체 해결이 가능하다고 밝혔다. 롯데케미칼의 자금 유출 필요성이 없다고 일축한 셈이다. 이를 두고 업계의 시선이 갈린다.

◇차입 불가피, 보수적 재무 기조와 이별

롯데케미칼의 올해 상반기 말 별도 기준 현금성자산은 1조8538억원이다. 이중 LBM으로 입금한 2700억원을 제외하면 남은 잔고는 약 1조6000억원 수준이 될 것으로 예측된다. 이 현금을 모두 잔금 납입에 태워도 금액이 부족하다. 결국 차입이 불가피하다.

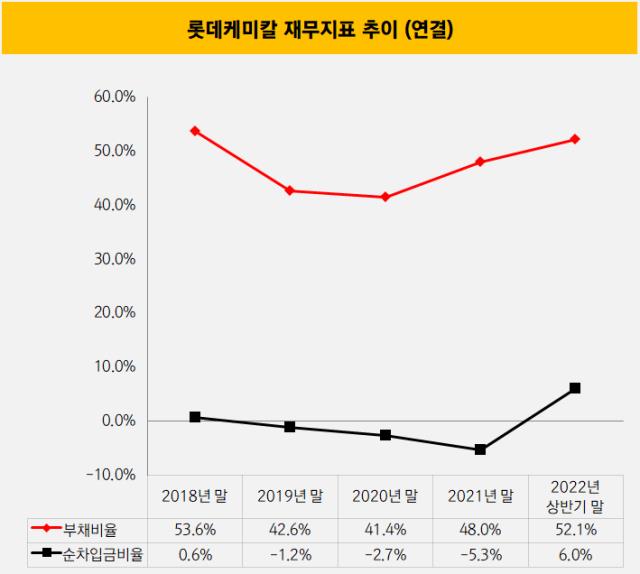

LBM이 차입 주체로 나서고 롯데케미칼이 이를 보증하는 식으로 재원 조달이 이뤄질 경우 연결 재무지표 훼손이 불가피하다. 올해 상반기 말 롯데케미칼의 부채비율과 순차입금비율은 각각 52.1%, 6%로 제조기업 기준 매우 우량한 수준이나 딜이 끝난 이후에는 이 수치들에 변화가 있을 것으로 보인다.

차입 규모가 얼마나 될 지도 관건이다. 롯데케미칼은 배터리 소재 외 본업인 석유화학과 새롭게 성장 산업으로 발표했던 수소 사업 등 당분간 들어갈 현금이 많은 곳이다. 이를 모두 차치하고 일진 인수에 보유 현금을 모두 쓴다고 해도 8000억원 이상의 외부 차입이 필요하다. 차입 규모에 따라 연결 기준 부채 관련 지표들이 눈에 띄게 변화할 수도 있다.

이미 시장도 반응했다. NICE신용평가는 롯데케미칼의 일진머티리얼즈 주식매매계약 체결 발표 이후 롯데케미칼의 장기신용등급(AA+/안정적)을 하향검토 등급감시 대상에 등재했다. NICE신용평가는 보고서를 통해 "롯데케미칼 및 일진머티리얼즈의 장래 설비투자 계획 등을 검토해 최종 신용등급을 결정할 예정"이라고 밝혔다.

◇추가 자금 투입 필요성 일축…실제 그럴까

M&A 외 관건은 일진머티리얼즈의 추가 투자에 대한 재원 마련책이다. 현재 진행중인 투자는 말레이시아 공장의 생산능력을 5만톤 늘리는 증설 작업과 스페인에 연산 2만5000톤의 생산능력을 확충하는 작업이다. 각각 6000억원과 5000억원의 자금이 소요될 전망이다.

해당 투자에 대한 재원은 재무적 투자자(FI)인 스틱인베스트먼트의 투자로 마련됐다. 작년 말과 올해 초에 걸쳐 스틱은 일진머티리얼즈의 자회사인 IMG테크놀로지와 IMG테크놀로지의 자회사인 IME테크놀로지에 각각 6000억원, 4000억원을 납입했다. 이는 상반기 말 일진머티리얼즈의 연결 현금성자산 잔액(1조703억원)으로 확인이 가능하다.

문제는 이 다음 투자다. 일진머티리얼즈는 2027년까지 전기차 핵심 시장인 유럽과 미국 등에 9만톤의 추가 생산능력을 확충해 총 20만톤(국내 2만톤·말레이시아 9만톤·유럽/미국 9만톤)의 생산능력을 확보하겠다고 밝혔다.

총 9만톤 중 유럽지역 1차 투자로 진행된 스페인 공장 규모의 생산능력을 제외하면 약 7만5000톤의 추가 증설이 이뤄질 전망이다. 스페인 공장 규모와 투자 금액을 고려하면 추가 증설로 필요한 자금은 약 1조5000억원 수준으로 예측된다.

이 금액을 일진머티리얼즈가 영업활동으로 마련할 수 있다면 문제가 없겠지만 중단기적으로 큰 현금을 마련할 가능성은 적어 보인다. 일진머티리얼즈는 꾸준히 영업이익을 내며 견조한 수익성을 내는 곳은 맞지만 한해 영업이익이 1000억원 미만인 곳이다. 작년의 경우 매출 6889억원, 영업이익 699억원을 기록했다.

이를 고려하면 추후 유럽·미국 투자가 진행될 때 롯데케미칼에 손을 뻗을 가능성을 배제할 수 없다. 업계가 우려하는 지점도 이곳이다. 재계 관계자는 "롯데케미칼은 현재 시점에서는 추가 자금 출자가 필요없다는 입장이지만 일진머티리얼즈의 향후 투자 계획을 보면 모회사의 자금 지원 가능성도 배제할 수 없다"고 분석했다.

재무적 투자자(FI)가 다시 등장할 가능성도 있다. 다만 이 경우 전지박 사업에 대한 지분율 희석을 감수해야 한다. 실제 일진머티리얼즈는 올해 초 스틱으로부터 6000억원을 투자받으면서 손자회사인 IME테크놀로지의 지분율이 100%에서 75%로 하락했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]샌즈랩, 지식재산 경영인증 획득… IP 포트폴리오 강화 박차

- [i-point]한컴케어링크, 3년 연속 질병관리청 생산 과제 수행기관 선정

- [한화에어로스페이스 vs 라인메탈]주가만으로도 확실한 환원, 미래투자 차이점은

- [한화에어로스페이스 vs 라인메탈]안정적 배당 추구 vs 적극적 주주환원에 '알파'도 기대

- 교보생명, 보장성 비중 축소 속 실적·CSM 동시 감소

- BC카드, 신사업 선전에도 본업 매출 축소

- 푸본현대생명, 환율 변동성에 투자부문 적자

- 코리안리, 보험계약마진 증가… 킥스비율도 우상향

- [저축은행 서민금융 리포트]정책자금대출 경쟁 붙은 지주계, 앞서가는 하나저축

- 현대캐피탈, 본업 경쟁력으로 손익 방어…사옥 매각익 반영

박기수 기자의 다른 기사 보기

-

- [재무전략 분석]포스코퓨처엠과 한화에어로 유증이 다른 이유

- [Financial Index/생명보험]가중부실자산비율 평균 0.19%, 하나생명 가장 높아

- [CFO & Credit]이현규 LG CNS 상무, 'AA0' 도약 조력자 역할 '충실'

- [Financial Index/생명보험]농협생명, '압도적' K-ICS…한화·KDB '아슬아슬'

- 현금 쌓고 확장하는 CATL, LG엔솔과 정반대 행보

- [더본코리아 재무 분석]백종원식 가맹 사업 중심 사업 모델의 '명암'

- [더본코리아 재무 분석]'2000억 현금 창고'는 어떻게 만들어졌나

- [조선업 리포트]한화엔진, HSD 시절보다 높아진 이사회 전문성

- [유동성 풍향계]'유심 해킹 사태' SK텔레콤, 재무 완충력은

- [조선업 리포트]한화엔진, 한화의 '한 수'…적중한 인수 의도