[VC 경영분석]우리벤처파트너스, 꾸준한 관리보수 '버팀목' 역할호황기 대비 부진, 업황 감안시 실적 선방…김창규 단독 대표, 올해 성적표 주목

이명관 기자공개 2023-04-10 08:43:35

이 기사는 2023년 04월 06일 15시13분 thebell에 표출된 기사입니다

우리벤처파트너스(옛 다올인베스트먼트)가 지난해 불황 속에서 나름 선방한 성적표를 받았다. 금리 상승기조 속에 시장 환경이 나빠지면서 한창 좋았던 2021년의 어닝서프라이즈에는 미치지 못했지만 위기관리 능력을 선보이며 저력을 드러냈다는 평가다. 버팀목인 관리보수 기준 호황기 직전인 2019년 대비로는 나쁘지 않은 성적이라는 평가다.지난달 우리벤처파트너스가 우리금융지주 계열로 편입되면서 새롭게 출범한 가운데 단독 대표로 선임된 김창규 대표체제에 힘이 실릴 수 있는 대목이다.

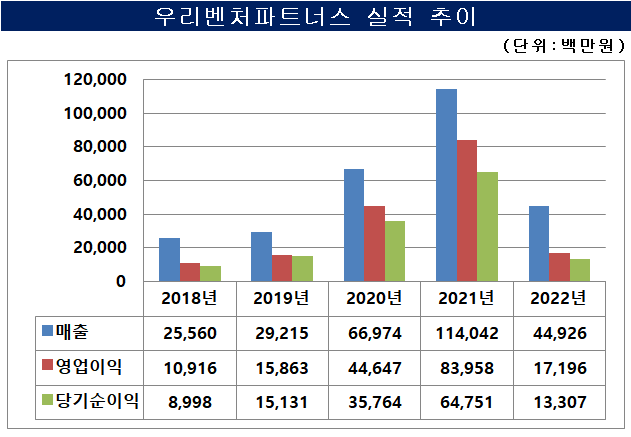

금융감독원 전자공시에 따르면 우리벤처파트너스는 지난해 별도기준 매출 449억원, 영업이익 171억원을 기록했다. 전년 대비 매출은 60.6% 감소했고, 영업이익은 79.5% 감소했다. 전년 매출은 1140억원, 영업이익은 839억원이다.

우리벤처파트너스는 2020년과 2021년 호황기 속에 설립이래 최고성적을 기록하며 상승세를 이어왔다. 그러다 지난해 시장이 전반적으로 침체되면서 기세가 한풀 꺾였다. 다만 여타 벤처캐피탈(VC)과 비교하면 여전히 경쟁력 있는 실적 지표라는 평가다. 그간 투자와 관리, 회수, 펀딩의 선순환 고리가 안정적으로 자리를 잡으면서 불경기에도 견실한 실적을 낼 수 있었던 것으로 분석된다.

우리벤처파트너스의 매출은 크게 벤처조합 운용에 따른 관리보수와 성과보수로 구성돼 있는 투자조합수익과 고유계정(자기자본) 운용으로 나오는 기타의영업수익, 운용 중인 펀드의 성과로 잡히는 조합지분법이익으로 구성돼 있다. 작년 하락의 요인은 평가손실인 조합지분법의 감소때문이다.

지난해 관리보수는 102억원이다. 전년 106억원 대비 소폭 하락했지만, 대세에 영향을 줄 정도는 아니었다. 펀드 청산과 맞물려 신규 펀드를 결성하면서 비슷한 수준을 유지했다. 지난해 우리벤처파트너스는 2개의 신규 펀드를 결성했다. △다올 2022 스케일업펀드(2613억원) △다올 2022 스타트업펀드(435억원) 등으로 총 결성액은 3048억원이다.

반면 조합지분법이익은 크게 감소했다. 지난해 조합지분법이익은 82억원이다. 전년 586억원 대비 500억원 가량 빠졌다. 여기에 영업비용 계정 과목인 조합지분법손실이 전년 30억원에서 지난해 70억원으로 두 배 이상 확대됐다. 예년과 달리 투자 기업에 대한 평가이익은 줄고 평가손실은 커지면서 전반적인 실적 지표가 나빠진 셈이다.

다만 최근 시장 추이를 고려할 때 준수한 성적을 거뒀다는 게 시장의 평가다. 2020년부터 벤처투자업계는 '제2의 벤처붐'이라는 이야기가 나올 정도로 호황이었다. 무엇보다 시장에 유동성이 넘쳤다. 스타트업들은 웬만하면 원하는 수준의 기업가치를 인정받으며 투자유치를 받았을 정도였다. 투자자들로서도 투자금을 소진해야하는 상황이었고, 시장이 워낙 오름세였다보니 큰 거부감 없이 투자가 이뤄졌다.

자본에 의해 기업가치가 상승하는 현상이 2년 동안 이어지면서 VC들은 평가이익으로 호성적을 기록했다. 물론 미실현이익이다 보니 실질적으로 투자금 회수가 이뤄진 경우가 아니면 재무재표상에 기재된 숫자에 불과했다. 금리 상승 기조속에 고평가됐던 기업들의 재평가가 이뤄졌고, 자연스레 수치적으로 부진한 결과물을 받아들 수밖에 없었다.

더욱이 비교 대상을 확장하면 지난해 성적도 나쁘지 않다. 과거 매출 추이를 보면 2018년 255억원, 2019년 292억원 등이다. 영업이익도 2018년 109억원, 2019년 158억원 등이다. 해당 시점과 지난해 실적을 비교하면 전혀 부족함이 없는 모습이다.

최근 새출발을 한 김창규 단독대표에도 힘이 실릴 것으로 보인다. 다올인베스트먼트 시절부터 투자를 총괄해온 김 대표의 위기관리 능력이 빛을 낸 셈이기 때문이다. 이 같은 전문성을 인정받아 우리금융지주 계열로 편입되면서 김 대표는 처음으로 단독대표 타이틀을 달았다.

올해 우리벤처파트너스는 버팀목 역할을 하고 있는 관리보수와 투자기업에 대한 엑시트를 통해 위기를 극복해나간다는 방침이다. 관리보수는 신규 펀딩 등을 통해 증가할 것으로 점쳐진다. 우리벤처파트너스는 우리금융지주에 편입되면서 신규 목표로 '볼륨'확대를 내걸었다. 그 일환으로 그간 힘을 주지 않았던 사모펀드(PE) 부문 강화에 나설 예정이다.

그간 우리벤처파트너스는 VC부문을 중심으로 투자활동을 벌여왔다. 운용자산(AUM)을 보더라도 VC부문의 비중이 90% 이상이다. VC부문과 비교할 때 펀드 사이즈가 큰 PE부문에 힘을 주면 자연스레 관리보수도 증대될 것으로 예상된다. 기초 쳬력이 그만큼 탄탄해지게 된다는 이야기다. 여기에 엑스트를 통해 이익이 실현되면 그에 따른 성과보수도 실적에 긍정적인 영향을 미칠 것으로 보인다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- '첫 선' 모태 과기부 AI 출자, 정시 서류탈락자 '북적'

- [윤석열 대통령 탄핵]UAE국부펀드, '토종 헤지펀드' 출자 속도낸다

- [thebell note]리브스메드, 한국의 포드될까

- IPO 개선안에 코벤·하이일드펀드 투자자 불만 고조

- [Red & Blue]'삼성전자 파트너' 미래반도체, 관세 유예 소식에 '활짝'

- [i-point]해성옵틱스, 삼성전기 ‘2025 상생협력데이’ 품질혁신 대상

- 중소기업중앙회, 액티브 운용사에 최종 자금 집행

- 교보증권, 변동성 장세에 채권 라인업 강화

- 미래에셋증권, 퇴직연금 로보어드바이저 '올인'

- 유안타증권, '보수적 기조' 유지…'랩'만 손봤다

이명관 기자의 다른 기사 보기

-

- 미래에셋증권, 퇴직연금 로보어드바이저 '올인'

- 유안타증권, '보수적 기조' 유지…'랩'만 손봤다

- 투게더운용·LX공사, 논현동 오피스 개발 본격화

- [윤석열 대통령 탄핵]외인 국장 복귀 가능성, 펀드매니저 '촉각'

- 미래에셋운용, 내부통제 강화

- 미래에셋운용, TDF ETF 지금 출시된 이유

- [thebell desk]출구전략 필요한 ETF

- "강남 VVIP 타깃, 리빙트러스트 특화점포 만든다"

- [회생절차 밟는 홈플러스]'고소장'에서 물러선 증권사, 다음 스텝은

- [회생절차 밟는 홈플러스]증권사 법적대응 카드, 형사 이어 '민사'까지 투트랙 유력