[퇴직연금시장 분석]증권업종, 상반기 5.3조 유입…은행권 증가율 '압도'[업권별 분석]DC·IRP 두자릿수 성장세…미래에셋증권 선두 굳건

조영진 기자공개 2023-08-02 08:15:25

이 기사는 2023년 07월 26일 14시24분 theWM에 표출된 기사입니다

2023년 상반기 증권업권은 퇴직연금 적립금을 5조원 넘게 늘리면서 시장 점유율을 재차 확대했다. 제도별로는 확정기여형(DC)형과 개인형 퇴직연금(IRP)에 뭉칫돈이 유입됐고 확정급여형(DB)에서는 1조원에 가까운 자금이 빠져나갔다.지난해 2조6000억원을 추가 유치한 미래에셋증권은 올해 상반기에만 2조원 이상의 자금을 끌어들이며 증권업권 선두 사업자의 면모를 보였다. DC, IRP에 각각 조단위 자금을 유입시킨 증권사는 미래에셋증권이 유일했다.

◇DB 1조 이탈, DC·IRP에는 6조 유입…직접투자 열기 '활활'

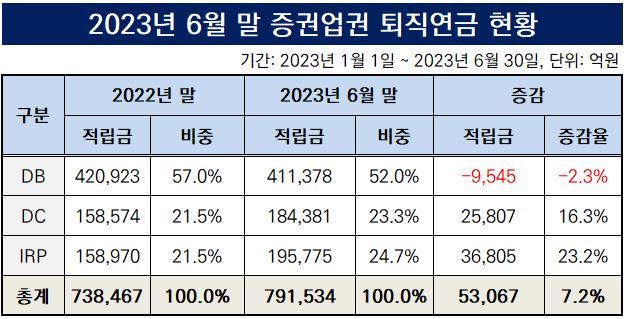

26일 은행·보험·증권 등 퇴직연금 사업자 40곳이 공시한 퇴직연금 적립금을 분석한 결과 2023년 6월 말 증권업권 사업자 14곳의 전체 적립금은 79조1534억원으로 집계됐다. 2022년 말보다 5조3067억원(7.2%) 늘어난 수치다.

증권업권의 적립금 증가 규모는 이 기간 전체 퇴직연금 적립금 증가액 14조900억원의 약 37.7%로, 은행업권(60.8%)에는 미치지 못했다. 하지만 업권별 적립금 증가율로는 7.2%를 기록해 은행(5.0%)과 보험(0.3%)을 크게 웃돌았다.

이 때문에 증권업권은 시장점유율을 전년동기 대비 0.6%p 늘리며 22.9%까지 끌어올리는 데 성공했다. 반면 은행업권은 0.4%p를 확대하는 데 그쳤으며 보험업권은 시장점유율이 1.0%p 쪼그라들었다.

적립금 증가세는 IRP 영역에서 두드러졌다. 올해 6월 말 증권업권의 IRP 적립금은 19조5775억원으로 반기 새 3조6805억원 증가했다. 증가율로 따지면 23.2%에 달하는 수준으로, DB 적립금 증감율(-2.3%)과 DC 적립금 증가율(16.3%)을 크게 웃돌았다.

채권, 주식 등 전통자산의 가격이 지난해 10월 바닥을 찍은 이후 큰 폭으로 상승하면서 위험자산 투자심리가 개선된 영향으로 관측된다. 증권업권의 DB 적립금이 6개월만에 9545억원 빠져나간 반면, DC 적립금은 2조5807억원 유입됐다.

IRP는 여러 금융상품에 직접 투자할 수 있다는 것이 장점으로 꼽힌다. 증권사들의 활발한 마케팅에 따라 퇴직연금 수익률 제고에 대한 인식이 확산되면서, 원리금 비보장 상품 비중이 높은 증권업권으로 퇴직연금이 유입되고 있는 상황이다.

◇미래에셋증권 신규 유입액 2.2조…올해 상반기 증가폭 전체 2위

증권업권 사업자별 실적을 살펴보면 14곳 중 현대차증권을 제외한 나머지 퇴직연금 사업자들은 모두 적립금 외형을 확대했다. 이 중 미래에셋증권은 6개월 동안 2조2153억원을 유입시키며 증권업권 사업자 중 압도적인 성과를 거뒀다.

특히 미래에셋증권은 굵직한 은행들과 보험사를 제치고 전체 사업자 가운데 증가폭 2위에 올랐다. 하나은행(2조2259억원)이 근소한 차이로 1위에 올랐으나 미래에셋증권의 퇴직연금 사업자 위상이 높아진 것을 확인할 수 있는 대목이다. 2022년 한 해 동안 미래에셋증권보다 적립금 증가규모가 컸던 KB국민은행, 신한은행, 삼성생명은 각각 3위, 4위, 12위로 밀려났다.

전체 퇴직연금 규모로 따져도 미래에셋증권은 21조7560억원의 막대한 볼륨으로 전체 사업자 가운데 6위를 차지했다. 이는 지난해 기록한 7위에서 한 계단 상승한 수치다. 지난해 6위에 올랐던 우리은행은 올해 상반기 미래에셋증권의 약진에 7위로 밀려났다.

미래에셋증권은 DC·IRP 영역에서 고른 유입세를 나타냈다. 올해 상반기에만 DC 적립금을 1조1332억원, IRP 적립금을 1조2962억원 늘렸는데 두 영역 모두에서 조단위 자금을 유치한 것은 전체 사업자 통틀어 미래에셋증권이 유일하다.

IRP와 함께 여러 금융상품에 직접 투자할 수 있는 DC 영역에서는 전체 사업자 가운데 독보적인 입지를 드러냈다. 올해 상반기 미래에셋증권의 DC 적립금 증가규모는 1조1332억원으로 뒤를 이은 하나은행(7497억원), KB국민은행(6356억원) 등과 큰 차이를 벌린 상황이다.

한편 삼성증권이 증권업계에서는 미래에셋과 더불어 조단위 자금을 유치한 것으로 집계됐다. 올해 6월 말 삼성증권의 총 적립금 규모는 지난해 말 대비 1조1586억원이 추가된 10조6313억원이다. 삼성증권은 DC와 IRP에서 각각 4992억원, 6625억원을 추가하며 고른 성장세를 나타냈다.

14곳 증권사 가운데 퇴직연금 적립금이 감소한 곳은 현대차증권이 유일했다. 증권업권 내 적립금 규모는 지난해 말 기록한 2위 자리를 지키고 있으나 나홀로 정체기에 접어든 모습이다. 올해 6월 말 현대차증권의 퇴직연금 적립금은 15조9210억원으로, 지난해 말 대비 922억원 감소했다.

◇원리금 비보장형 6%대 수익률 달성...보장형 상품도 3%대 성과

증권업권 사업자들의 최근 1년(2022년 7월 1일~2023년 6월 30일) 제도별 단순평균 수익률은 올해 상반기 증시가 반등한 덕분에 은행·보험 사업자들을 웃돌았다. DB 단순평균 수익률은 은행업권이 0.27%p 높았지만 DC 및 IRP 영역에서는 증권업권이 최소 0,6%p에서 최대 1.2%p까지 크게 앞서갔다.

증권업권의 DC 평균 수익률은 원리금보장형이 3.48%, 비보장형이 6.73%로 집계됐다. 원리금보장형의 경우 한화투자증권이 4.23%로 가장 높았고, 유안타증권이 2.52%로 가장 저조했다. 비보장형에선 삼성증권, 한화투자증권, 현대차증권이 8%대 수익률을 기록했다.

IRP 평균 수익률은 원리금보장형이 3.50%, 비보장형이 6.51%로 DC와 유사한 수준을 나타냈다. 원리금보장형에서는 KB증권이 2.84%, 한국포스증권이 4.29%로 대비됐고 비보장형에서는 하이투자증권(3.87%)과 유안타증권(8.32%)이 가장 큰 격차를 보였다.

DB 원리금보장형, 비보장형의 업계 평균 수익률은 각각 3.55%, 3.74%를 기록했다. 보장형, 비보장형 모두에서 KB증권이 가장 높은 수익률을 달성했다. 원리금보장형의 수익률이 4.10%, 비보장형이 5.85%에 달했다. 유안타증권은 각각 2.87%, 1.17%의 성과로 업계 최저치를 기록했다.

적립금 유입액에서 압도적으로 우수한 성과를 냈던 미래에셋증권은 수익률에선 두각을 나타내지 못했다. IRP 원리금 비보장형에서만 평균치 대비 0.04%p 웃도는 6.55%를 기록했을 뿐, 나머지 5개 영역 모두에선 평균치를 소폭 하회했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [한화그룹 승계 로드맵 점검]그룹내 자금 에어로 투입, 투자자 달랠수 있을까

- '첫 선' 모태 과기부 AI 출자, 정시 서류탈락자 '북적'

- [윤석열 대통령 탄핵]UAE국부펀드, '토종 헤지펀드' 출자 속도낸다

- [thebell note]리브스메드, 한국의 포드될까

- IPO 개선안에 코벤·하이일드펀드 투자자 불만 고조

- [Red & Blue]'삼성전자 파트너' 미래반도체, 관세 유예 소식에 '활짝'

- [i-point]해성옵틱스, 삼성전기 ‘2025 상생협력데이’ 품질혁신 대상

- 중소기업중앙회, 액티브 운용사에 최종 자금 집행

- 교보증권, 변동성 장세에 채권 라인업 강화

- 미래에셋증권, 퇴직연금 로보어드바이저 '올인'