'주주가치 제고' SK디스커버리, 1년물 CP로 재원 마련 회사채 빼면 현금흐름 마이너스, 올해 배당·소각에 400억 이상 소모 예상

안정문 기자공개 2023-09-14 07:33:02

이 기사는 2023년 09월 08일 15:21 THE CFO에 표출된 기사입니다.

SK디스커버리가 7일 300억원 규모의 1년물 기업어음(CP)을 발행했다. 기존에 남아있던 CP를 회사채로 차환한 지 2개월 만에 CP를 발행한 셈이다. 앞서 발행한 회사채의 일부를 배당에 썼다는 것을 놓고 이번 CP 역시 주주가치 제고를 위한 재원으로 쓰일 수 있다는 시선이 나온다.8일 예탁결제원 증권정보포털에 따르면 SK디스커버리는 이날 1년물(363일) CP를 300억원 발행했다. SK디스커버리는 9월10일 800억 회사채 만기 도래하긴 하지만 이를 차환하기 위한 비용을 2월20일 발행한 1500억원 규모의 회사채를 통해 확보한 상태다.

일각에서는 이번에 CP를 발행한 것이 배당 및 자사주 매입과 같은 주주가치 제고와 관련있다고 바라본다. 앞서 2월 발행한 회사채의 사용목적 가운데 결산배당금 지급도 있었기 때문이다. 게다가 올해는 400억원, 내년과 내후년에는 각 500억원이 넘는 자금이 자사주 소각 및 배당에 쓰일 것으로 전망된다.

7월21일 열린 이사회에서 SK디스커버리는 99억원 규모의 현금배당을 실시하기로 결정했다고 공시했다. 올해도 지난해와 비슷한 규모의 배당을 진행한다면 배당에만 300억원이 넘는 돈을 쓰게 된다.

SK디스커버리는 2월9일 지난해 실적에 따른 배당금으로 237억원을 책정했다. 지난해 중간배당이 99억원이었다는 점을 고려하면 지난해 누적배당금 규모는 336억원이다. SK디스커버리는 상반기 별도기준 매출 474억원, 영업이익 387억원, 순이익 279억원을 거뒀다. 연간실적을 상반기의 2배라고 가정했을 때 SK디스커버리는 배당금으로 순이익의 60% 정도를 쓰는 셈이다.

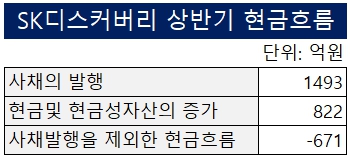

SK디스커버리의 현금흐름을 고려하면 이같은 현금유출은 부담스러울 수 있다. 상반기 별도 기준 현금흐름은 회사채 발행 덕에 마이너스를 면했다. 상반기 별도기준 SK디스커버리의 현금 및 현금성자산은 890억원이다. 지난해 말 68억원 대비 1216% 늘었는데 이는 올 초 1500억원 규모의 회사채를 발행했던 것의 영향이다.

SK디스커버리는 이 밖에도 주주가치 제고를 위해 자금을 써야 할 일이 있다. 앞서 7월21일 향후 3년에 걸쳐 600억원의 자사주를 매입해 소각하겠다는 안건도 이사회에서 의결했다. 이는 SK디스커버리 총발행 주식 수의 약 8∼9% 수준이다. 올해는 우선 100억원, 약 26만6천주를 신탁계약을 통해 매입하고 계약 완료 시점에 소각하기로 했다.

전광현 SK디스커버리 대표이사는 "지주회사로서 다양한 포트폴리오 투자 성과를 실현해 기업의 본원적 가치를 높이고, 자사주 매입·소각을 통해 적극적인 주주환원 정책을 병행해 나갈 계획"이라는 뜻을 내비쳤다.

주주가치 제고 이전에도 자체 재무부담은 적지 않은 수준이었다. 지분 매입을 위한 차입을 늘린 탓에 2020년 순현금 체제에서 2021년 말 4781억원 순차입으로 전환됐다. 올 상반기 별도기준 총차입금 규모는 6759억원, 순차입금 규모는 4959억원으로 추산된다. 7일 발행된 CP까지 더하면 순차입 규모는 5000억원을 넘어섰을 것으로 예상된다. 금리가 크게 오른 올해 차입을 확대한 것의 영향으로 이자비용 역시 크게 늘었다. 2022년 상반기 84억원이던 이자비용은 올 상반기 149억원으로 77.4% 늘었다.

SK디스커버리는 SK그룹 안에서 소그룹 형태로 운영되는 SK디스커버리그룹 지주회사로 국내 3대 신용평가사는 신용등급 및 전망을 'A+, 안정적'으로 제시했다. 2017년 12월 SK케미칼에서 인적분할 방식으로 분사해 설립됐다. 국내 1위 액화석유가스(LPG) 판매기업인 SK가스와 그린 케미칼과 백신·의약품 등으로 사업 구조를 다각화한 SK케미칼로부터 얻는 배당 수익이 매년 증가하고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '1600억 베팅' 동화약품, 하이로닉 인수 SPA 체결

- 상상인증권, CEO 공백 채운다…내주 이사회 소집

- 'ESG 매력' GS EPS, 유리한 금리 여건에 공모채 증액 결정

- [IB 풍향계]삼성물산-㈜SK '같은' 신용도, 기관 투심은 갈렸다

- '미매각' 삼척블루파워, 고금리 외면한 리테일

- [i-point]ICTK, 팹리스 챌린지서 '유망 스타트업' 선정

- [Korean Paper]한화생명, 긍정적 전망에도 한국물 '망설이는' 배경은

- [Korean Paper]글로벌 은행 공략한 수은, SSA '준하는' 대접받았다

- 오에스피, 자체PB 해외 러브콜…신규수주 '봇물'

- 콘텐트리중앙, 만기 회사채 상환…차입금 감축 돌입

안정문 기자의 다른 기사 보기

-

- [Rating Watch]ABL·동양생명, 등급상향 올해 넘기나

- [한양증권 매각]실사 끝났지만 우협 1주 연장...KCGI 자금확보 '난항'

- '스플릿' 롯데렌탈, 만기채 현금상환...내년에 발행재개하나

- [Rating Watch]HD현대일렉트릭 스플릿 해소, 추가 상향 가능성도

- [thebell note]윤승현의 등장, 유화증권의 반등

- [IPO 블루프린트 체크]오픈놀, 투자 '주춤'...이용자수 확보 문제없나

- 금양그린파워, 2분기 흑자전환...신재생 비중도 확대

- 신규 ICR 받은 팬오션, 목적은 '대외신용도 관리'

- 동인기연 사업다각화 결실…실적 성장세 이룰까

- '밀고있는' 한국증권 미국 법인 SFCP, 누적손익 '흑자전환'