[조달전략 분석]자회사 유상감자 코오롱인더, 추가 조달 여지는코오롱글로텍·코오롱플라스틱 활용 여부 주목…해외자회사 자본 리쇼어링 가능성

이민호 기자공개 2023-10-31 07:31:25

[편집자주]

조달은 최고재무책임자(CFO) 업무의 꽃이다. 주주의 지원(자본)이나 양질의 빚(차입)을 얼마나 잘 끌어오느냐에 따라 기업 성장속도가 달라질 수 있다. 특히 결과가 가시적으로 드러난다는 특징이 있다. 최적의 타이밍에 저렴한 비용으로 딜(Deal)을 성사시키는 것이 곧 실력이자 성과다. THE CFO는 우리 기업의 조달 전략과 성과, 이로 인한 사업·재무적 영향을 추적한다.

이 기사는 2023년 10월 26일 10:59 THE CFO에 표출된 기사입니다.

코오롱인더스트리가 자회사 코오롱머티리얼로부터 유상감자로 자금을 회수하면서 다른 자회사들을 조달 통로로 추가 활용할 지 여부도 주목된다. 최근 수년간 코오롱인더스트리가 자회사로부터 배당을 수취하거나 유상감자로 자금을 회수한 사례는 크게 드물었다.이익창출력과 자본력이 우수한 코오롱글로텍을 배당수익원으로 활용할 여지가 늘어나고 있다. 해외 자회사로부터의 자본 리쇼어링(reshoring)도 가능성 중 하나다.

◇자회사 배당 수취 미미…현금 보강 기회

코오롱인더스트리는 다음달 14일 지분 100% 자회사 코오롱머티리얼 유상감자로 182억원을 회수할 예정이다. 영업중단 상태인 코오롱미티리얼이 자산 처분으로 마련한 현금을 코오롱인더스트리가 회수하려는 의도다. 코오롱인더스트리가 산업자재부문 중심으로 높은 수준의 자본적지출(CAPEX) 부담이 이어지고 있는 만큼 유상감자에 따른 자금 회수는 조달 전략의 한 축을 담당할 것으로 보인다.

코오롱인더스트리는 올해 상반기말 별도 기준 현금성자산이 501억원으로 풍부한 편이 아니다. 지난해 1909억원, 올해 상반기 1441억원의 자본적지출이 발생한 데다 매년 395억원의 배당금을 지급하면서 자금소요가 발생하고 있는 탓이다. 그럼에도 총차입금이 1조9479억원(리스부채 629억원 포함)으로 차입금의존도가 41.9%까지 상승해 차입 부담에서 자유롭지 않다.

코오롱인더스트리의 자산총계(4조6541억원)에서 종속·관계·공동기업 투자자산(장부금액 기준)은 7739억원이며 이중 대부분인 7380억원이 지배력이 높은 종속기업 투자자산이다. 이 때문에 자본이 풍부한 종속기업으로부터 배당이나 유상감자로 자금을 거둬들이면 현금을 보강하는 기회가 될 수 있다.

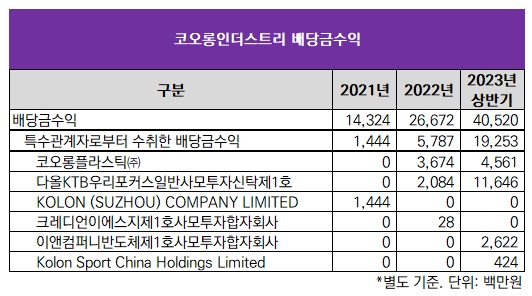

최근 수년간 코오롱인더스트리는 자회사로부터 배당을 빈번히 수취하는 편은 아니었다. 지난해 배당금수익은 267억원이었지만 이중 펀드 등 금융상품에서 발생한 수익이 209억원으로 종속·관계·공동기업에서 발생한 수익은 58억원이었다. 2021년에도 배당금수익 143억원 중 종속·관계·공동기업 분은 14억원에 불과했다.

종속·관계·공동기업 중에서는 올해 상반기의 경우 코오롱플라스틱이 46억원을, 중국 코오롱스포츠차이나홀딩스(Kolon Sport China Holdings)가 4억원을 각각 책임지는 데 그쳤다. 지난해에는 코오롱플라스틱이 37억원, 2021년에는 중국 코오롱 쑤저우법인(Kolon Suzhou Company)이 14억원을 각각 담당했다. 유상감자 사례는 배당보다 더 적었다. 다음달로 예정된 코오롱머티리얼 유상감자 182억원을 제외하면 13년 전인 2010년 10월 SKC와 50%씩 출자한 SKC코오롱PI 유상감자로 250억원을 회수한 것이 전부다.

◇코오롱글로텍 활용 가능…리쇼어링 여부도 주목

코오롱인더스트리의 국내외 자회사 중에서는 지분율이 높고 자본도 비교적 풍부해 배당과 유상감자를 통해 잠재적인 조달 통로로 이용할 수 있는 자회사가 존재한다. 특히 해외에서 이미 과세된 배당금은 국내에서 5%만 과세되고 나머지 95%는 비과세되도록 지난해 법인세법이 개정되면서 그동안 해외 자회사 내부에 쌓여있던 잉여금을 국내 모회사가 새로운 조달 기회로 활용할 수 있는 길이 열렸다.

올해 상반기말 재무제표 기준으로 코오롱인더스트리의 잠재적인 조달 기회가 될 수 있는 국내 자회사로는 코오롱글로텍이 첫 손가락에 꼽힌다. 코오롱글로텍은 자동차시트 소재 제조업체로 코오롱인더스트리가 지분 80.69%를 보유하고 있다. 연결 기준 2021년 238억원, 지난해 30억원의 당기순이익을 달성하면서 올해 상반기말 자산총계가 1조177억원으로 뛰어올랐다. 우정힐스CC 등 골프장을 운영하고 있는 그린나래를 자회사로 두고 있는 점도 강점이다.

코오롱글로텍은 부채비율이 121.0%로 낮은 편은 아니지만 자본총계가 4605억원인 데다 580억원의 현금성자산도 보유하고 있어 배당재원으로 활용할 여지가 있다. 코오롱글로텍은 2017년 이후 배당을 실시하지 않고 있다.

코오롱플라스틱으로부터 배당을 늘리는 방법도 있다. 엔지니어링플라스틱 소재 제조업체 코오롱플라스틱은 코오롱인더스트리가 지분 66.68%를 보유한 유가증권시장 상장사다. 연결 기준 2021년 218억원, 지난해 357억원 등 2014년부터 꾸준히 당기순이익 흑자를 달성해 올해 상반기말 자본총계 2640억원에 부채비율이 36.9%에 불과하다. 현금성자산도 334억원까지 늘었다. 코오롱플라스틱은 지난해(2021년 실적 기준) 55억원, 올해 68억원의 총배당금을 지급했지만 배당성향은 각각 25.3%와 19.2%로 높은 편은 아니었다.

해외 자회사로는 타이어코드를 제조하는 지분율 88.9% 자회사 중국 난징법인(Kolon Nanjing)이 꼽힌다. 난징법인은 코오롱인더스트리의 타이어코드 제조 해외거점이었지만 올해 들어 생산라인 가동을 중단하고 베트남 빈즈엉법인(Kolon Industries Binh Duong)으로 이관하고 있다. 올해 상반기말 자본총계 1438억원에 부채비율이 9.1%인 만큼 이관 경과에 따라 유상감자 등 방법으로 회수도 가능할 것으로 보인다.

빈즈엉법인의 경우 타이어코드 공장 증설을 지난해 완료하는 등 당장 회수가 가능한 단계는 아니지만 올해 상반기말 자본총계 1445억원에 부채비율이 66.0%인 만큼 향후 기여도를 높일 수 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화

- MNC솔루션 고속성장, 'K-방산' 피어그룹 압도

이민호 기자의 다른 기사 보기

-

- [조달전략 분석]동원산업, '지주사 합병' 자본 확충 효과 봤다

- [레버리지&커버리지 분석]나스미디어에 주어진 배당 의무

- 사외이사 추천의 무게

- [2024 이사회 평가]코오롱인더 이사회의 아쉬운 견제기능

- [2024 이사회 평가]현대엘리베이터, 이사회 '견제기능' 모범

- [2024 이사회 평가]두산퓨얼셀, 이사회 '견제기능' 개선 화두로

- [지주사 자본재분배 성적표]SK디스커버리, '흔들림 없는' SK가스가 필요한 이유

- [지주사 자본재분배 성적표]SK디스커버리, 투자사업 중심에 펀드·조합 간접투자

- [지주사 자본재분배 성적표]SK바이오사이언스 상장 덕보는 SK디스커버리

- [지주사 자본재분배 성적표]SK디스커버리 믿을구석 '자회사 지분'