[2금융권 연체 리스크]KB캐피탈, 건전성 저하…고수익성 포트폴리오 영향2%대 연체율…빈중일 신임 대표, 포트폴리오 전략 변화 줄까

이기욱 기자공개 2024-05-13 13:48:12

[편집자주]

올해 제2 금융권의 최대 화두는 건전성 관리다. 고금리 기조가 장기화하며 차주들의 상환 능력이 급격히 저하되고 있다. 은행권에 비해 상대적으로 저신용 차주의 비중이 큰 카드사와 캐피탈사, 저축은행들이 본격적으로 연체 리스크에 직면할 것으로 전망된다. 2금융권 각 금융사별 건전성 지표 흐름과 차주별 관리 현황 등을 심층 분석해본다.

이 기사는 2024년 05월 08일 16:11 THE CFO에 표출된 기사입니다.

KB캐피탈이 건전성 지표 관리에 어려움을 겪고 있다. 고수익성 상품 위주의 외형 성장 전략이 건전성 관리에는 부정적 영향을 미쳤다.올해 역시 연체 리스크 관리가 쉽지 않을 전망이다. 장기 연체 채권의 비중이 높은 편이며 차주들의 신용도 역시 과거 대비 악화된 것으로 나타났다.

◇장기 연체 채권 급증…건전성 관리 필요

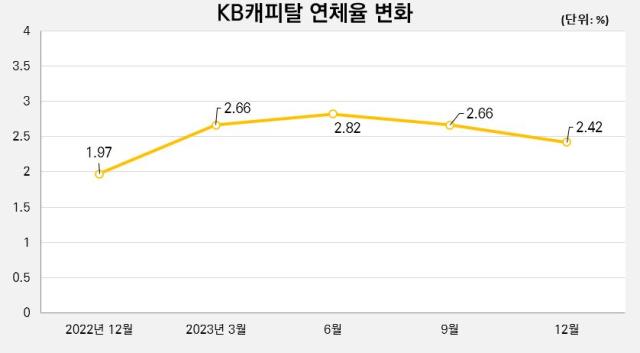

지난해 1년 동안 KB캐피탈의 연체율은 2%대를 유지해왔다. 절대적 관점에서 높은 수치는 아니지만, 대형 캐피탈사중에는 가장 높은 수치로 건전성 관리가 필요한 상황이다.

금융감독원 금융통계정보시스템에 따르면 2022년말 1.97%였던 KB캐피탈의 연체율은 지난해 3월말 2.66%로 0.69%포인트 상승했고 6월말 2.82%를 기록하며 3%에 근접했다. 이후 9월말과 12월말 각각 2.66%, 2.42%로 소폭 하락했다. KB캐피탈은 매분기말 10개 대형사 중 가장 높은 연체율을 기록하며 건전성 관리에 아쉬운 모습을 보였다.

연체 채권 중에서도 회수 가능성 낮은 장기 연체 채권이 크게 증가한 것으로 나타났다. 1~3개월 연체 채권은 2022년말 1017억원에서 지난해말 798억원으로 21.6% 감소했고 3~6개월 연체 채권은 761억원에서 691억원으로 9.2% 줄어들었다. 반면 6개월 이상 연체 채권은 839억원에서 1848억원으로 두 배 이상 증가했다. 전체 연체 채권은 2617억원에서 3336억원으로 27.5% 늘어났다.

전체 채권에서 6개월 이상 연체 채권이 차지하는 비중만 1.23%에 달한다. 전년말(0.59%) 대비 0.64%포인트 확대됐다. 경쟁 대형사들 중 6개월 이상 연체 채권의 비중이 가장 큰 것으로 나타났다.

부실 위험에 대한 대응 여력은 충분한 상태다. 지난해 KB캐피탈의 고정이하여신비율은 2.76%로 전년말(2.05%) 대비 0.71%포인트 상승했다. 고정이하여신총액이 2947억원에서 4190억원으로 42.2% 늘어났다.

이에 KB캐피탈은 대손충당금 적립액을 3255억원에서 4826억원으로 48.2% 늘렸다. 고정이하여신 대비 충당금 적립 비율은 115.2%로 100%를 상회하고 있다. 전년 동기(110.4%)과 비교해도 4.8%포인트 개선됐다.

◇신차금융 줄이고 중고차금융·개인금융 늘려…부동산PF 대출 관리 필요

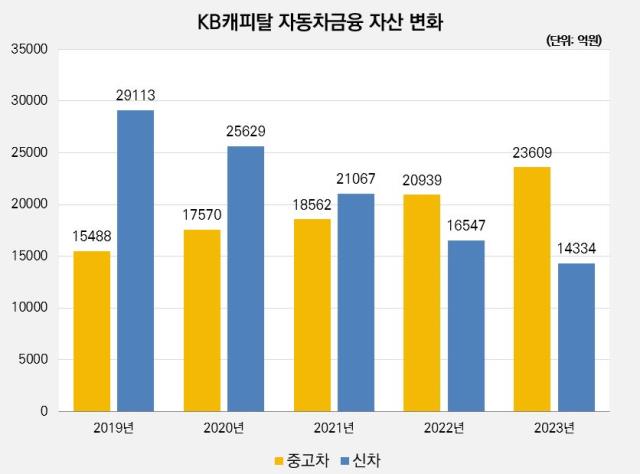

KB캐피탈은 지난해 업황 악화 속에서도 외형 성장 전략을 유지했다. 전통적으로 강세를 보여왔던 중고차금융과 고수익성 상품으로 분류되는 가계대출을 늘리며 실적 방어에 나섰다. 지난해 KB캐피탈의 영업이익은 6608억원으로 불황 속에서도 전년(5747억원) 대비 15% 증가했다.

중고차금융 자산이 2022년말 2조939억원에서 2조3609억원으로 12.8% 증가했고 개인금융 자산도 2조4538억원에서 2조6543억원으로 8.2% 늘어났다. 반면 신차금융 자산은 1조6547억원에서 1조4334억원으로 13.4% 줄어들었다.

중고차 금융의 경우 신차금융에 비해 차주의 신용도가 낮아 연체 및 부실의 위험이 높다. 개인신용대출로 대표되는 개인금융 역시 고금리 시기 고위험 자산으로 평가된다.

중고차금융 확대의 영향으로 KB캐피탈의 할부금융 자산 연체율은 2022년말 0.53%에서 지난해말 0.92%로 0.39%포인트 상승했다. 대출자산 연체율 역시 2.77%에서 3.19%로 0.42%포인트 높아졌다.

나이스신용평가 등에 따르면 대출 채권 중에서도 가계대출 연체율이 3%에서 3.7%로 높은 상승폭을 보였다. 신용대출은 4%에서 4.6%로 0.6%포인트 높아졌다.

기업대출 연체율은 2.8%로 상대적으로 낮은 수치를 보였다. 다만 부동산PF 대출의 부실 관리는 주요 과제로 남아 있다. 부동산PF대출의 고정이하여신비율은 8.9%로 전년말(5.1%) 대비 3.8%포인트 상승한 것으로 나타났다. 부동산PF 대출 잔액은 1조3742억원에서 1조5410억원으로 12.1% 늘어났다.

차주 신용도도 전년 대비 악화돼 빠른 건전성 개선도 쉽지 않을 전망이다. KB캐피탈은 기업 신용등급과 개인 신용점수에 따라 내부적으로 차주의 등급을 5등급으로 나누고 있다.

가계 여신의 경우 지난해말 기준 전체의 62.3%가 1~2등급 고신용 차주에 해당한다. 이는 전년말(64.26%) 대비 1.96%포인트 줄어든 수치다. 기업 여신 역시 1~2등급 차주 자산의 비중이 95.39%에서 94.03%로 1.36%포인트 축소됐다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [Company Watch]HVM, 올해 연매출 500억대 진입 '총력'

- [Company Watch]'소프트웨어 솔루션 재편' 핀텔, 흑자전환 여부 ‘촉각’

- '오리온 파트너' 하이센스바이오, 기평 신청 'IPO 재도전'

- ['빅바이오텍의 꿈' 프레스티지는 지금]글로벌 체급 맞춘 과감한 투자 "도약의 시점, 두려움 없다"

- [온코크로스 IPO In-depth]신약 한방 아닌 플랫폼 통한 성장, 이미 확보된 고객·매출

- [오름테라퓨틱 IPO In-depth]상장 앞두고 바뀐 이사회, 그래도 막강한 전임 CSO 영향력

- 현신균 LG CNS 사장 승진, 'IPO 완수' 중책

- 노보노디스크 '韓 협업' 시동 "플랫폼까지 관심 영역 확장"

- [코스닥 상장사 매물 분석]외형 줄어든 디티씨, 루멘스 인수 돌파구 기대

- [Company Watch]'유해사이트 차단' 플랜티넷, 3분기 실적 개선세 뚜렷

이기욱 기자의 다른 기사 보기

-

- [온코크로스 IPO In-depth]신약 한방 아닌 플랫폼 통한 성장, 이미 확보된 고객·매출

- 신풍제약, 매출 효자 '피라맥스' 임상 부담 끝 '수익성'도 개선

- '신약 관계사' 지배력 놓은 녹십자, 순이익 대폭 개선 효과

- [2024 이사회 평가]'기본'에 충실한 녹십자, 필요한 건 운영 선진화

- [2024 이사회 평가]'코스닥 대장주' 알테오젠, 시총 규모 걸맞은 체제 정비 과제

- [바이오 스톡 오해와 진실]"성공적 임상인데…" 에스바이오, 엇갈린 파킨슨 임상 해석

- [바이오텍 유증·메자닌 승부수]투자자 변심에도 조달액 지킨 에스바이오 "시장 신뢰 중요"

- 지씨셀의 본질 'CAR-NK', 임상철회에도 기댈 곳 '첨생법'

- [제약바이오 현장 in]지씨셀의 현재와 미래 '이뮨셀엘씨' 만드는 '용인 셀센터'

- [온코크로스 IPO In-depth]물질탐색 그치는 AI 기업과 다르다, '적응증에 진단까지'