[Market Watch]금리하락에 경계 희미해진 'AA·A급' 회사채A+ 발행사 민평금리도 3%대 후반서 형성

김슬기 기자공개 2024-07-16 07:58:24

이 기사는 2024년 07월 12일 07:57 thebell 에 표출된 기사입니다.

최근 채권 시장의 크레딧 스프레드가 좁아지면서 우량등급과 비우량등급의 경계선이 모호해졌다. 흔히 시장에서는 AA등급 끝단인 AA- 등급과 비우량등급인 A+ 등급 사이의 금리 차이가 크게 나타나지만 최근에는 금리 수준이 비슷하게 형성되고 있다.최근 A+ 등급 발행사들의 민평금리가 3.7~3.9%대에서도 다수 형성돼있는만큼 향후에도 AA- 등급 못지 않은 인기를 끌 것으로 관측된다. 다만 같은 등급이라도 기관투자자들의 선호에 따라 금리 차이가 큰 것으로 파악된다.

◇ '비우량등급 시작점' A+ 스프레드, AA-보다 더 가파르게 떨어졌다

나이스 P&I에 따르면 지난 10일 기준 회사채 AA- 등급(3년물)의 민평금리가 3.551%로 집계됐다. 국고채 대비 스프레드는 43.4bp로로 집계됐다. AA- 등급 개별 민평금리는 3.401~4.061%에서 움직이고 있다. 연초 크레딧 스프레드가 74bp였고 30bp 이상 좁혀졌다. 국고채 3년물은 연초 후 12.8bp 하락했다.

A등급 상단인 A+의 민평금리는 4.021%로 집계됐고 국고 대비 스프레드는 90.4bp였다. 연초 139.7bp 였다는 점을 고려하면 AA- 등급 대비 스프레드가 더욱 가파르게 좁혀졌다는 점을 알 수 있다. A+등급 내 개별 민평금리 범위는 3.711~6.181%에서 형성돼 있다. 금리 상단인 삼척블루파워를 제외하면 3.711~4.581%다.

흔히 회사채 시장에서는 우량등급의 마지노선인 AA- 등급과 비우량등급의 시작점인 A+ 등급의 금리 차이가 크다. 이 때문에 해당 구간의 금리 변동을 주목해서 보는 경향이 있다. 하지만 올 들어서는 크레딧 스프레드가 가파르게 축소되면서 AA-등급과 A+ 등급간 중첩되는 경우가 많아졌다.

김상만 하나증권 애널리스트는 "전반적으로 크레딧 스프레드가 이미 많이 축소되어서 추가적으로 레벨이 낮아지긴 어렵다"며 "그나마 스프레드가 벌어져있는 하위등급에서 투자가 이뤄짐에 따라 AA-등급과 A+ 등급의 금리차이가 좁혀지고 있다"고 설명했다.

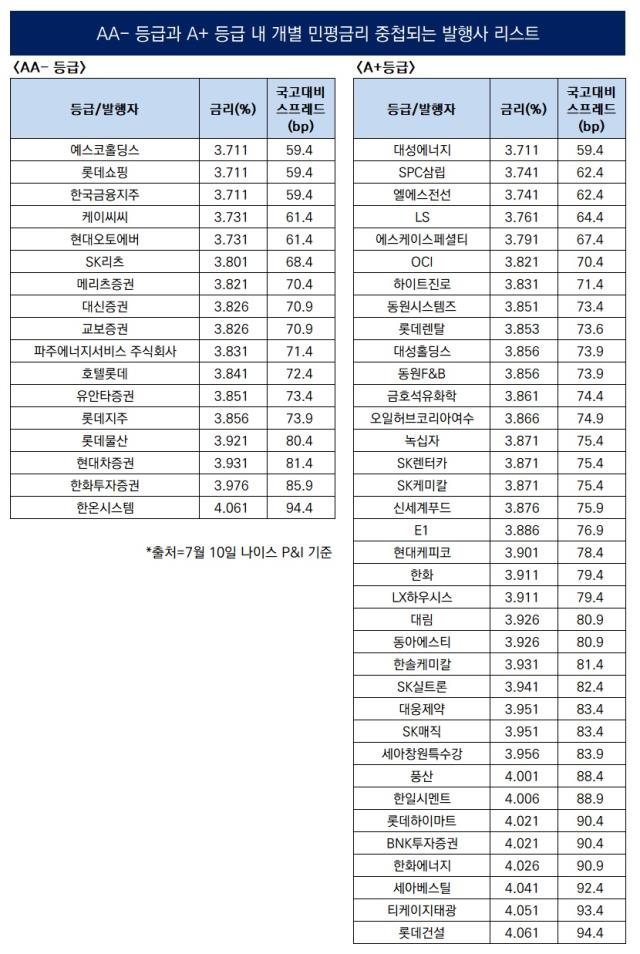

결과적으로 현재 AA-등급와 A+ 등급의 경우 3.711~4.061% 사이에서 상당부분 중첩되어있다. A+ 등급 발행사 49개 중 36개가 해당 범위 내에서 민평금리가 형성돼있다. AA-등급 내 발행사 60개 중 17개가 해당 범위에서 움직이고 있다.

◇ '크레딧 리스크' 롯데그룹, 민평금리 상대적으로 높았다

AA- 중 예스코홀딩스, 롯데쇼핑, 한국금융지주, KCC, 현대오토에버, SK리츠, 메리츠증권, 대신증권, 대신증권, 교보증권, 파주에너지서비스, 호텔롯데, 유안타증권, 롯데지주, 롯데물산, 현대차증권, 한화투자증권, 한온시스템 등이 A+와 유사한 금리 수준이었다. 크레딧 리스크가 있는 롯데그룹사가 다수 포함됐다.

A+ 발행사 중 대성에너지, SPC삼림, LS전선, LS, SK스페셜티 등은 3.7%대에서 금리가 움직이는 등 AA-에 준하는 수준이었다. 한편 AA- 등급 발행사 중 LG이노텍, SK가스, 포스코퓨처엠, CJ대한통운, LS일렉트릭, LG헬로비전, HD현대오일뱅크, 대상, 삼양홀딩스, CJ, 삼성바이오로직스 등은 3.4%대로, 기준금리보다 낮다.

채권 유통시장에서 AA- 등급과 A+ 등급 금리가 중첩되면서 발행 시장에도 영향을 미칠 것으로 보인다. 최근 한국은행이 기준금리를 12번 연속 동결했다. 이미 금리 인하기대감이 선반영된 만큼 추가적으로 레벨이 낮아지기는 쉽지 않다. 대신 금리 수준이 많이 낮아진 AA등급보다는 A등급에 대한 인기가 이어질 것으로 보인다.

크레딧 업계 관계자는 "회사채 금리는 국채 금리보다 더 빠르게 내려가고 있어서 상대적으로 4%대가 나올 수 있는 등급은 A등급 정도인데 이에 대한 수요가 많아지면서 자연히 가격은 또 비싸지고 있다"며 "지난해 AA등급 위주로 수요가 몰렸다면 올해는 A등급에도 자금이 모이면서 양극화는 해소되는 모양새"라고 밝혔다.

앞선 관계자는 "자금 여력이 있는 곳들은 오히려 금리 인하 시기를 보고 발행하자는 분위기여서 최근 발행하는 곳들이 많이 줄었다"며 "하반기 금리 인하를 예상하고 채권형 펀드로 유입된 자금이 많았던만큼 수급 요인이 강하게 작용하면서 가격이 더 올라가는 측면도 있다"고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '1600억 베팅' 동화약품, 하이로닉 인수 SPA 체결

- 상상인증권, CEO 공백 채운다…내주 이사회 소집

- 'ESG 매력' GS EPS, 유리한 금리 여건에 공모채 증액 결정

- [IB 풍향계]삼성물산-㈜SK '같은' 신용도, 기관 투심은 갈렸다

- '미매각' 삼척블루파워, 고금리 외면한 리테일

- [i-point]ICTK, 팹리스 챌린지서 '유망 스타트업' 선정

- [Korean Paper]한화생명, 긍정적 전망에도 한국물 '망설이는' 배경은

- [Korean Paper]글로벌 은행 공략한 수은, SSA '준하는' 대접받았다

- 오에스피, 자체PB 해외 러브콜…신규수주 '봇물'

- 콘텐트리중앙, 만기 회사채 상환…차입금 감축 돌입

김슬기 기자의 다른 기사 보기

-

- [피플 & 보드]김상배 두산로보틱스 이사, 그룹 재편 논의엔 불참

- [The Board Change]CJ올리브영, 이사회서도 IPO 의지 안 보인다

- [The Board Change]'예심 대비' LS이링크, 'LS머트' 때와 달랐다

- [The Board Change]'나스닥 상장' 웹툰엔터, 국내와는 다른 길 간다

- SK온 연봉 1위가 CFO인 이유

- [The Board Change]'SK이노-E&S 합병' 추형욱 대표만 이사회 합류

- [The Board Change]'3사 합병' SK온, 이사회 변동은 없다

- [The Board Change]박기석 회장, 아이스크림미디어 이사회서 빠졌다

- [이슈 & 보드]SK온 '3사 합병' 이끈 연결고리는 기타비상무이사

- [이슈 & 보드]'만년 적자' SK온 의사록에 담긴 IPO 청사진