[IPO 모니터]아이언디바이스, '피어그룹' 왜 국내로 눈돌렸나오디오반도체 희소, 글로벌 경쟁사 다수…국내 피어그룹 고집, 저밸류 '정조준'

윤진현 기자공개 2024-07-17 07:05:12

이 기사는 2024년 07월 15일 15시37분 thebell에 표출된 기사입니다

아이언디바이스가 코스닥 입성을 위한 9부 능선을 넘었다. 거래소 심사를 통과한 지 얼마 되지 않아 증권신고서를 제출했다. 오는 8월 코스닥 입성을 목표로 속도를 냈다. 특히 아이언디바이스는 예상보다 더욱 보수적인 밸류에이션을 단행해 시장의 눈길을 끌었다.오디오 반도체 지적재산권(IP)을 갖춘 국내 상장사가 전무하기에, 해외 경쟁사들이 비교기업으로 거론됐던 것도 사실이다. 다만 이들 기업의 시가총액이 최대 수조원대로, 상장을 위한 피어그룹으로 고려하는 데 한계가 있었다.

기술특례 기업으로서 보수적 밸류를 중시했던 아이언디바이스는 국내 기업으로 눈을 돌렸다. 결국 20배 미만의 PER(주가수익비율)로, 1000억원 미만의 기업가치를 도출했다. 공모가 눈높이를 낮춘 대신 우상향 그래프를 그리겠단 포부를 드러낸 셈이다.

◇상장 후 시총 700억~800억 수준…보수적 밸류에이션 고집

15일 투자은행(IB)에 따르면 아이언디바이스가 올 2월 한국거래소 코스닥상장본부에 예비심사를 청구한 지 약 5개월 만에 공모 절차에 돌입했다. 아이언디바이스는 서류 작업에 속도를 내 최근 증권신고서까지 제출했다.

이달 29일부터 8월 2일까지 5영업일 간 수요예측을 진행할 예정이다. 아이언디바이스가 시장에 내놓을 공모 물량은 총 300만주로, 공모 후 주식총수(1365만3263주)의 22% 수준이다. 구주 매출 없이 전량 신주로 발행하는 구조를 확정했다.

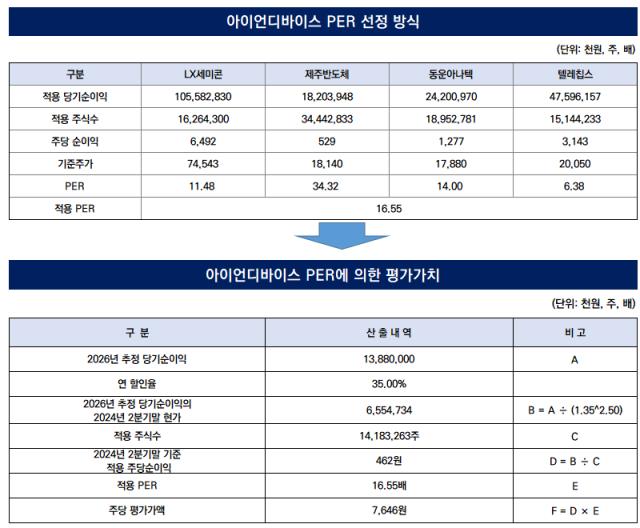

아이언디바이스의 상장 밸류에이션은 1000억원 미만이다. 공모단가를 4900~5700원으로 제시했는데, 적용 주식 수(1418만3263주)를 고려하면 시가총액은 695억~808억원대다.

2008년 5월 박기태 대표이사가 설립한 아이언디바이스는 스피커앰프 시스템온칩(SoC) 생산 기술력을 갖췄다. 시스템 반도체 중에서도 오디오 반도체 지적재산권(IP) 기술력을보유한 기업은 흔치 않다고 여겨진다.

특히 아이언디바이스 측은 보수적인 밸류에이션을 위한 공모 구조를 고심해왔다. 일례로 피어그룹에 대한 고민이 깊었다. 유사한 사업을 영위하는 기업들이 대부분 해외 기업들이어서다.

◇글로벌 경쟁사 대신 국내 반도체 선정…PER 20배 미만

오디오 반도체를 생산 중인 글로벌 상장사로는 시러스로직, 아날로그디바이스, 텍사스인스트루먼트 등이 거론된다. 이들 기업의 시가총액은 최대 수조원대다. 이에 아이언디바이스의 밸류에이션 과정에서 이들 기업을 참고하는 데 무리가 있었다.

그도 그럴 것이 아이언디바이스는 기술특례 트랙을 밟은 기업이다. 여느 기술특례 기업과 마찬가지로 추정실적을 활용해 밸류에이션을 해야 했다. 오는 2026년까지의 당기순이익 추정치(138억8000만원)를 기반으로 평가가치를 매겼다.

그만큼 피어그룹에 대한 고민이 깊어질 수밖에 없었다. 결국 아이언디바이스는 보수적인 밸류에이션을 위해 국내 기업만을 모집단으로 추렸다. 반도체 제조업, 전자집적회로 제조업, 유사 반도체소자 제조업, 비메모리용 전자집적회로 제조업 등의 산업 분류를 모집단 대상으로 선정했다.

시장의 예상보다 더 낮은 단가로, 상장 후 우상향 곡선을 정조준한 것으로 해석된다. 아이언디바이스는 △LX세미콘 △제주반도체 △동운아나텍 △텔레칩스 등을 피어그룹으로 제시했다. 이렇게 산출한 PER은 16.55배다. 34.32배로 가장 높은 PER인 제주반도체부터, 6.38배인 텔레칩스도 고루 활용한 결과다.

PER 20배 미만의 보수적 밸류에이션에 기관의 반응은 벌써 뜨겁다. 시스템 반도체 IPO 열풍 속 오디오반도체의 특수성이 높단 분석이 주를 이룬다. 업계 관계자는 "약 1000억원대의 밸류에이션을 매길 것으로 전망했는데, 예상보단 낮은 단가로 공모에 도전해 관심도가 높은 기업 중 한 곳"이라고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]킵스바이오파마, 암·당뇨 환자 구내염 치료제 '뮤코사민' 대만 판매

- [Auction Highlights]고미술 강한 서울옥션, 광복 80주년 맞아 '옛것' 재조명

- [SK스퀘어의 새판짜기]'음악회사' 거듭난 드림어스, 손익개선·주가부양책 '고심'

- [thebell interview]"앤틀러코리아, 창업팀 키워 투자…매년 20팀 발굴"

- [VC 투자기업]아이쿠카, 사용자 활동성 지표 시중은행 추월

- [VC 경영분석]파트너스인베, '성과보수' 증대…조합청산 효과

- [VC 투자기업]'흑자 지속' 스트리밍하우스, 일본 진출 가속

- [VC 투자기업]델타엑스, 150억 시리즈A 시동…연구개발 총력

- [thebell interview]"신한벤처, 투자·관리 '상향평준화'…자생력 키울것"

- 크래프톤의 '격'

윤진현 기자의 다른 기사 보기

-

- [젠바디 IPO]코로나 후유증 극복 관건…피어그룹 회복 '청신호'

- [IPO 모니터]8년만에 대형스팩 합병 '눈앞', 케이지에이 몸값 낮췄다

- [Deal Story]SK이노 보증받은 아이지이, 공모채 금리 절감 성과

- [상호관세 후폭풍]'중국물'만 남은 아시아 시장…한국물 재개 시점은

- [판 바뀐 종투사 제도]'모험자본' 거리두던 은행지주 증권사, 수혜 입을까

- 거래소의 '마이크로매니징'

- [롯데글로벌로지스 IPO]홍콩·싱가포르 딜 로드쇼…관세 리스크 극복할까

- [Deal Story]E1 자회사 편입 앞둔 평택에너지앤파워, 공모채 '완판'

- [SK엔무브 IPO]상장 적기 고심…예심 청구 키 'SK이노베이션'

- [SK엔무브 IPO]아시아·미국 'NDR' 마무리…밸류 눈높이 '사전 점검'