[SK이노-E&S 합병 '승부수']자산 '100조' 공룡의 탄생, 외형 확대·부채비율 축소 효과단기차입 부담 일부 줄어…총차입의존도는 동일

김동현 기자공개 2024-07-18 08:15:09

이 기사는 2024년 07월 17일 18시06분 thebell에 표출된 기사입니다

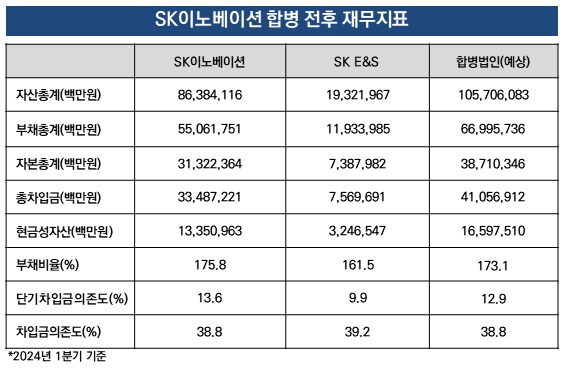

SK이노베이션과 SK E&S의 합병으로 SK이노베이션은 자산 100조원의 대형 에너지 사업자가 된다. SK E&S의 연결 재무제표상 자산총계(19조3220억원)를 SK이노베이션의 연결 재무제표에 그대로 반영한 값이다.해당 산식에 따라 합병 SK이노베이션의 재무부담을 살펴보면 부채비율은 170%대로 거의 유지된다. 175.8%에서 173.1%로 약간 줄어든다. 자산총계가 100조원까지 확대되면서 당장 상환해야 할 단기성차입금(단기차입금+유동성장기부채) 부담을 나타내는 단기차입금의존도도 약간 줄어들 것으로 예상된다.

합병 주체인 SK이노베이션은 SK E&S 합병을 통해 확대된 자산과 수익성 강화 등을 내세워 주주 설득에 나설 것으로 전망된다. 안정적인 도시가스 사업을 영위 중인 SK E&S를 품으면 실제 SK이노베이션의 연결 수익성은 확대될 것으로 예상된다.

일례로 SK이노베이션이 적자를 기록한 2020년(-2조5688억원), SK E&S는 2412억원의 흑자를 기록했고 지난해의 경우 SK E&S의 영업이익(1조3317억원)이 SK이노베이션의 영업이익(1조2868억원)을 앞서기도 했다. 특히 합병 SK이노베이션의 자산 규모가 100조원까지 늘어나 확실한 외형 성장을 이룰 것으로 전망된다.

양사 자산이 부채로 이뤄졌다는 점에서 부채비율은 지속해서 관리해야 한다. 1분기 말 기준 SK이노베이션의 자산 86조3841억원 중 63.7%(55조618억원)가 부채이며 SK E&S 역시 자산총계 19조3220억원 중 61.7%(11조9340억원)가 부채다. 양사 합병 이후 자본총계의 증가로 부채비율 자체는 175.8%에서 173.1%로 약간 내려오지만 관리가 필요한 수준이다.

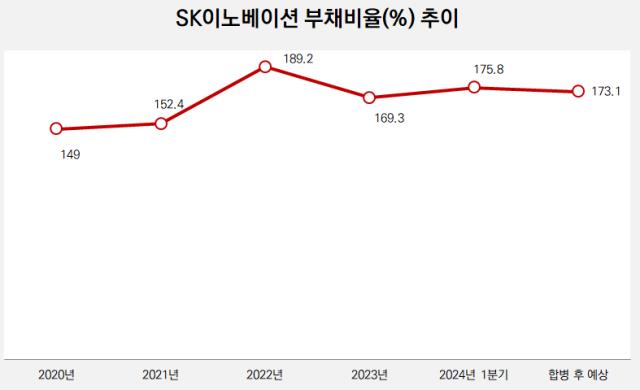

SK이노베이션은 이차전지, 친환경 소재 등으로 사업을 확대하며 최근 부채비율이 올라가긴 했으나 이전까진 150% 내외 수준으로 부채비율을 관리했다. 부채비율이 200%선까지 올라간 시기는 출범 초기인 2009년(209.8%)으로 거슬러 올라가야 한다. 2007년 SK㈜가 지주사로 전환하며 SK에너지(2011년 SK이노베이션과 SK에너지로 물적분할)가 자회사로 출범했는데 이때 부채비율이 200%를 웃돌았다.

합병 전후 차입의존도 측면에선 큰 변화가 없다. SK이노베이션의 1분기 말 총차입금은 33조4872억원으로, 여기에 SK E&S의 총차입금(7조5697억원)이 더해지면 41조원까지 총차입이 늘어난다. 대신 자산이 100조원 규모까지 확대되며 차입금의존도는 합병 전후 38.8%로 동일하다.

단기 상환 부담을 나타내는 단기차입금의존도는 오히려 약간 줄어든다. 현재 SK이노베이션의 단기차입금의존도는 13.6%인데 SK E&S의 단기성차입금이 더해질 경우 12.9%로 0.7%포인트(p) 낮아진다. 이 역시 자산이 확대된 결과다. SK E&S는 단기차입을 일으키지 않고 있어 1조9129억원의 유동성장기부채만 단기성차입금에 들어가고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 신종자본증권 찍는 CJ CGV, 경쟁사 합병 영향은

- [i-point]시노펙스, 경북 산불피해지역 '탄소중립 숲' 조성 공동 추진

- [캐시플로 모니터]삼양식품, 호실적 연동 법인세 부담 '현금흐름' 반영

- [thebell interview/컬리 10주년 줌인]김종훈 CFO "외형 확장에 방점, 수익성은 장기 전략"

- [넷플릭스발 지각변동]플랫폼이 고르는 콘텐츠…제작 권력도 이동

- [i-point]씨플랫폼-엑스게이트, 손잡고 네트워크 보안 시장 공략

- [Company Watch]삼보모터스, 새 멕시코법인 첫 매출 '전기차 부품 거점'

- [i-point]아이씨티케이, WIPO 글로벌 어워드 최종 후보 선정

- [영상]항공시장 다크호스 대명소노, 티웨이항공에서 멈춰선 이유는

- 코스닥 오너의 투자조언

김동현 기자의 다른 기사 보기

-

- 삼성SDI, '현저한' 투자축소...속도조절은 지역별 상이

- 한화큐셀 박승덕 사장, 복귀 4년만에 대표 내정

- [KAI 밸류업 점검]지배구조 준수율 70% '재진입' 목표, 중점개선 항목 '주주'

- 운영자금 급한 포스코필바라, 자금조달 상·하반기 분산

- [이사회 분석]포스코GS에코머티리얼즈, 포스코 지분율 70%로 '급증'...이사회 구조는 유지

- [KAI 밸류업 점검]'별도·최소' 배당성향 설정, 주주환원 다양화 가능성 열었다

- [KAI 밸류업 점검]1.5조 투자 반환점, 윤곽 드러낸 AI·우주 포트폴리오 방향성

- [KAI 밸류업 점검]올해보단 내년...폴란드 수출에 매출 성장 자신감

- 존재감 살아있는 한화시스템 ICT, '필리' 손실 메운다

- '1.1조 유증' 포스코퓨처엠, 소재 공급망 '조기' 재정비