한진해운 상환우선주, 이러다 발행 포기? 투자자와 이견 못좁혀.. 시간 지날수록 필요 떨어져

이 기사는 2009년 06월 16일 17:15 thebell 에 표출된 기사입니다.

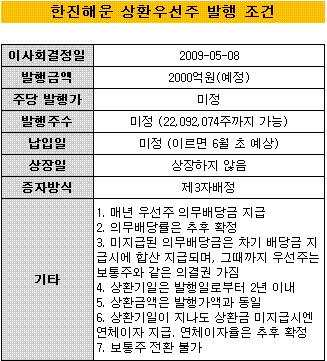

한진해운이 발행을 추진하는 2000억원 규모 상환우선주가 한달이 넘도록 주인을 찾지 못하고 있다. 몇몇 투자자가 나서긴 했지만 의무배당률 등 발행조건을 놓고 한진해운측과 이견을 좁히지 못하고 물러났다.

16일 업계에 따르면 한진해운은 최근 2000억원 규모 상환우선주 유상증자 발행예정일을 '2009년 상반기'에서 '미정'으로 바꿨다. 사실상 이달 내 발행을 포기한 것이다.

이에 대해 한진해운 관계자는 "말 그대로 일정을 미룬 것이지 발행을 철회한 것이 아니다"며 "최근 시장상황 등이 상환우선주 발행에 유리하지 않아 여유를 갖고 추진한다는 의미"라고 설명했다.

업계 관계자들은 한진해운의 상환우선주 발행이 당분간 어려울 것으로 보고 있다. 선뜻 나설 투자자를 구하기 쉽지 않은데다 한진해운 입장에서도 시간이 갈수록 상환우선주의 효용이 떨어지기 때문이다.

한진해운이 2년 만기로 상환우선주를 사모 발행하기로 결정한 것은 지난달 8일. 한. 맥쿼리 증권을 주관사 삼아 딜(deal) 구조를 짠 뒤 지난달 25일부턴 구체적인 시장조사와 투자자 모집에 나섰다. 투자자가 순조롭게 모인다면 이르면 6월 초에는 발행될 수 있을 것으로 예측됐다.

|

그러나 한진해운 상환우선주는 6월 중순이 지나도록 발행되지 못했다. 투자를 검토했던 투자자는 몇 있었지만 발행조건에 대한 이견을 좁히지 못하고 투자 의사를 철회했다.

한 증권사 IB 관계자는 "상환우선주는 일반 채권보다 좀 더 많은 리스크를 가져가는 대가로 얼마나 많은 추가 금리를 받을 수 있는지가 핵심"이라며 "투자자와 눈높이가 맞지 않아 발행이 난항을 겪고 있는 것으로 보인다"고 말했다.

상환우선주는 일반사채보다 후순위이기 때문에 상대적으로 의무배당율(이자율)이 높다. 배당가능이익이 있어야만 배당을 받을 수 있다는 것도 약점이다.

한진의 신용등급은 A+. 15일 현재 A+등급의 사모 회사채 평균 금리(2년물)는 5.52%다. 여기에 일정 수준의 추가 금리를 얹어 의무배당률이 결정된다. 이 '추가 금리'를 얼마로 할지 합의에 이른 투자자가 없었던 것이다.

발행 지연이 장기화되면 한진해운이 상환우선주를 고집할 필요도 줄어든다. 당초 만기를 2년으로 정한 이유가 국제회계기준(IFRS) 시행 전까지 자본으로 인정받기 위한 것이기 때문이다. 한진해운은 올해 6000억원 어치의 회사채 발행으로 부채비율이 높아졌다.

상환우선주는 2011년 국제회계기준(IFRS) 시행 전까지만 자본으로 인정된다. 이달 발행을 하더라도 자본으로 활용할 수 있는 기간이 2년 남짓이다. 발행이 늦어질수록 부채비율 하락의 시효는 줄어든다.

한진해운 관계자는 "IFRS 시행 전까지 상환우선주를 활용한다는 것이 원칙"이라며 "발행조건이 계속 이렇게 어긋나면 굳이 상환우선주를 고집하지는 않을 것"이라고 밝혔다.

best clicks

최신뉴스 in 전체기사

-

- [삼성·SK 메모리 레이스]하이닉스 대세론 '재확인', 300단대 낸드 조기 양산

- [클라우드 키플레이어 MSP 점검]안랩클라우드메이트, 공공시장 공략 전략 '네이버 동맹'

- 삼성전자, 10nm 미만 D램에 '핀펫' 도입

- LG유플러스, AIDC·유통구조 효율화 '밸류업 관건'

- [ETF 위클리]온기 도는 2차전지…저가 매수세에 수익률도 개선

- ‘핫 섹터된 김 산업’ 카무르PE, 만전식품 엑시트 플랜은

- 대웅제약 중국 '나보타' 허가심사 3년, 무엇이 발목잡나

- [i-point]엔켐, 26일부터 이틀간 2500억 공모 CB 청약

- 삼천리인베, 인도향 핀테크 '밸런스히어로'에 20억 투자

- [달바글로벌은 지금]'글로벌 성장' 증명, 신규사업 성공은 '아직'