차입구조·조달능력 취약..신용위험 상승 ②자산유동화 비중 과다… 위기시 대응력 '저하'

이 기사는 2010년 01월 05일 17:30 thebell 에 표출된 기사입니다.

아주캐피탈은 자금조달구조 측면에서도 상대적으로 취약한 모습을 나타내고 있다. 수년간 크레딧물 발행보다 자산유동화를 통해 자금을 조달하면서 위기 대처 능력이 떨어진다는 지적을 받아 왔다.

특히 은행계·대형사와 달리 대주주의 재무적 지원 가능성이 낮다는 점 역시 신용 위험을 높이는 요인으로 지목된다.

ABS 발행 독보적, 대체조달 능력 '감소'

지난해 회사채 발행 시장은 유례없는 호황을 누렸다. 여전채 시장에도 훈풍이 불었다. 하지만 건전성이 우수한 대형사(카드사·현대캐피탈 등)를 제외한 중소 캐피탈사의 경우 신용우려와 함께 자금조달에 제약을 받았다.

아주캐피탈 역시 예외는 아니었다. 자산 건전성이 떨어지면서 크레딧물 스프레드가 확대되는 등 조달 여건이 크게 악화됐다.

아주캐피탈은 결국 채권·CP 발행보다 자산유동화에 크게 의존했고 이는 향후 대체조달능력을 떨어뜨리는 원인이 됐다. ABS 발행은 자산 양도를 기반으로 하기 때문에 관리금융자산의 회수가 원활하지 않을 경우 유동성경색으로 이어질 위험성이 크다.

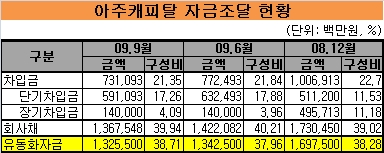

지난해 아주캐피탈의 ABS 발행액은 8760억원으로 채권성 조달액(4250억원)보다 두배 가량 많았다. 이에 기반한 유동화자금조달 비중은 38.71%(08년 9월말 1조3255억원)로 업계 최고치를 나타내고 있다.

현재 캐피탈사 중 유동화조달에 나선 곳은 현대캐피탈(17.83%)·우리캐피탈(34.54%) 정도 뿐이다. 나머지는 거의 자산을 유동화하지 않거나 미미한 수준을 나타내고 있다.

올해 채권 만기 집중, 상환 부담 가중

단기에 집중한 차입금 만기 구조 역시 부담스럽다. 5일 현재 아주캐피탈의 미상환 채권 규모는 1조2250억원. 이중 1/3 이상(4600억원; 37.55%)이 연내 만기 도래한다. 나머지 조달액 역시 대부분(1조350억원) 내년까지 상환해야 할 몫이다.

그동안 캐피탈 채권에 대한 불안감이 가시지 않으면서 2년물 이하 단기 채권 발행이 주를 이뤘기 때문. 실제로 아주캐피탈이 지난해 발행한 채권 4250억원 중 74.1%(3150억원)는 만기 2년 이하 물량으로 구성돼 있다.

향후에도 캐피탈 업종에 대한 신용우려가 가시지 않을 경우 상대적으로 만기가 짧은 채권으로 차환에 나설 수밖에 없다. 이 경우 단기채 발행, 상환 부담 가중의 악순환은 지속될 가능성이 크다.

이밖에 아주캐피탈이 보유한 3262억원 규모의 기업어음 역시 적잖은 규모여서 단기적으로 유동성을 위협하는 요인으로 작용할 수 있다.

증권업계 크레딧 애널리스트는 "지난해 기업공개로 자기자본이 확충된 점은 긍정적이지만 건전성·성장성 측면에서 여전히 불안한 모습을 보이고 있다"며 "특히 ABS 조달비중이 높아 위기시 대응 능력이 떨어진다는 점, 은행계 캐피탈사와 달리 대주주(아주그룹)의 신인도와 재무적 지원여력이 크지 않다는 점 등은 시장의 우려를 키우는 원인"이라고 말했다.

best clicks

최신뉴스 in 전체기사

-

- [영풍-고려아연 경영권 분쟁]최윤범 회장, 'PE 우군 확보' 가능성 낮은 이유는

- [영풍-고려아연 경영권 분쟁]'스윙보터' 국민연금, 중립노선 택하나

- [영풍-고려아연 경영권 분쟁]수수료 노리는 NH투자증권, 인수금융 전환 여부 '주목'

- [i-point]다이나믹디자인, 대법원 부당이득금 소송 승소

- [i-point]투비소프트재팬, 'DX & AI 포럼 2024 서머 도쿄' 참가

- [IPO 모니터]'전기차 조력자' LS EV 코리아, 상장한다

- [삼성생명 밸류업 점검]발목 잡는 지배구조 부담

- [thebell note]롯데카드 매각 눈높이 적절할까

- [우리은행을 움직이는 사람들]내부통제 부실 '결자해지' 나선 전재화 부행장

- [금융권 보수 분석]여승주 한화생명 부회장, 업계 1위 급여…RSU도 매년 지급