현대산업개발, 올 두번째 채권..12개 IB 인수 7월5일 만기 3년물 2100억원 발행…금리 메리트 부각

이 기사는 2011년 06월 14일 18:33 thebell 에 표출된 기사입니다.

현대산업개발이 올 들어 두번째 대규모 회사채 발행에 나선다. 내달 5일 만기 3년물로 총 2100억원을 발행할 계획이다.

금리는 5.20%로 결정됐다. 개별 민평 대비 낮은 수준이지만 발행사 입장에서 만족할 만한 결과는 아니다. 15일 발행할 롯데건설 채권 5.10%보다 10bp 높다. 한 노치 아래인 대우건설 채권(27일 발행 예정)과 같은 수준.

하지만 금리 메리트 증가로 투자 수요는 오히려 늘었다. 당초 예상보다 조달액이 증가한 이유.

현대산업개발은 지난 5월 중순 1500억원 발행을 목표로 수요조사를 실시해 왔다. 이후 시장 안정이 계속되자 태핑금액을 2000억원 이상으로 늘렸다.

회사채 입찰은 총 12개 IB가 인수단에 참여할만큼 열기가 뜨거웠다. 산업은행이 500억원, 현대·삼성·키움·한투·KB증권이 각각 200억원을 받기로 했다. 대우·신한·우투·한양·HMC·하이증권도 각각 100억원씩 나눠 가졌다.

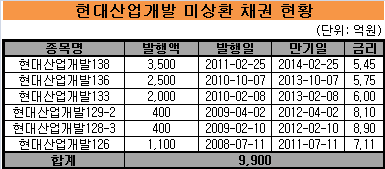

이번 발행으로 현대산업개발은 올 들어서만 5600억원을 회사채 시장에서 조달하게 됐다. 미상환 잔액도 1조2000원으로 늘어난다. 현대산업개발은 지난 2월 3500억원에 달하는 공모채를 발행한 바 있다.

조달 목적은 7월 만기도래하는 1100억원 규모의 채권(126회차) 차환이다. 남은 금액은 운영자금으로 사용할 예정이다.

채권 시장 관계자는 "현대산업개발의 경우 건설업체 중 비교적 재무구조가 우량하고 리테일 수요도 풍부해 인기가 좋은 편"이라고 입찰 흥행의 배경을 설명했다.

관련기사

best clicks

최신뉴스 in 전체기사

-

- 한미약품 12월 임시주총 연다…한미사이언스 임총 결과 ‘관건’

- 풀무원 '흥행'에 풀무원식품도 공모 신종자본증권 '데뷔'

- 롯데건설, 수요예측 미매각 불구 증액 발행

- 유암코, 올해 모든 공모채 조단위 주문·언더금리 확보

- 삼진제약 최대주주 창업주로 변경, 하나제약 동거는 계속

- [IR Briefing]시옷, 모빌리티 넘어 '종합 보안기업' 전환

- 금감원, 오름테라퓨틱 신고서 정정요구…상장지연 불가피

- [i-point]반도체대전 참가 신성이엔지, 클린룸 기술력 공개

- [Red & Blue]'자사주 소각' 신세계I&C, 저점 딛고 반등할까

- 이랜드리테일, '강남 e스퀘어 유동화' 1900억 수혈