티빙·시즌 합병에 덩달아 웃는 SLL 사업 초기부터 끈끈한 협력관계, 지분가치 9배 '껑충'

김슬기 기자공개 2022-07-20 10:44:30

이 기사는 2022년 07월 18일 11시37분 thebell에 표출된 기사입니다

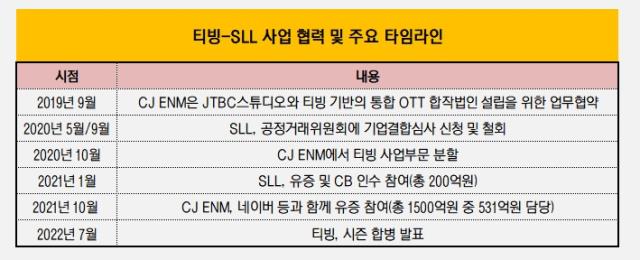

국내 온라인동영상서비스(OTT)인 티빙과 KT시즌의 합병으로 스튜디오룰루랄라중앙(SLL·옛 JTBC스튜디오)이 덩달아 수혜를 볼 것으로 보인다. SLL은 티빙의 초기 출자자로 보통주로만 따지면 4대 주주지만 보유 전환사채(CB)를 감안하면 향후 2대 주주로 올라선다.이번 통합으로 티빙이 1위 OTT 플랫폼으로 도약하면 SLL이 보유한 티빙의 보유 지분 가치가 올라 향후 SLL이 기업공개(IPO)를 준비할 때에도 도움이 될 것으로 보인다. SLL이 티빙에 초기 투자했을 당시보다 기업가치가 큰 폭으로 뛰었다. 투자금액은 700억원 규모지만 현 가치로 따지면 6000억원을 넘어선다.

◇CB 전환하면 2대주주 등극…취득 당시와 가치 차이 '3500억'

18일 업계에 따르면 SLL은 현재 티빙 주식 36만주를 보유하고 있다. 지분율로 보면 14.85% 정도다. 다만 오는 12월 티빙과 시즌이 합병으로 보통주 주식수는 240만여주에서 280만여주로 늘어나면서 SLL의 지분율은 14.85%에서 12.83%로 낮아진다. 3대 주주에서 4대 주주로 바뀐다.

그럼에도 SLL의 입지는 공고하다. 보통주 지분만 놓고 보면 4대 주주지만 보유 CB를 감안하면 상황이 아예 달라지기 때문이다. SLL이 보유한 CB를 전환하면 총 56만주를 추가적으로 가져갈 수 있다. 이 경우 CJ ENM 다음으로 많은 지분을 갖고 지분율도 27.3%로 올라간다.

2020년 10월 티빙이 분사된 후 SLL은 보통주 유상증자 참여와 더불어 기명식 무보증 사모 CB를 전량 인수했다. 2021년 1월 유증으로 60억원, CB 인수에 140억원, 총 200억원을 썼다. 지난해 10월 이뤄진 유증에도 참여, 531억원을 투자했다. 총 731억원을 티빙에 투자하면서 협력 관계를 돈독히 했다.

당초 CJ ENM에서 티빙 사업부문을 분사시킬 때부터 SLL은 2대 주주로 올라서기로 했었다. 2019년 9월 CJ ENM과 SLL은 티빙 기반의 통합 OTT 합작법인 설립을 위한 업무협약을 맺은 바 있고 1년여 정도가 지나 별도법인을 설립했다. 설립 초기 SLL이 2대 주주로 올라가고자 했으나 공정거래위원회에서 합작법인 지분 취득에 대한 기업결합심사가 길어지면서 지분율을 20% 이하로 낮추기로 했다.

공정거래법에 따르면 비상장법인의 경우 지분 20% 이상을 취득할 경우 공정위 기업결합 신고 의무가 있다. 실제 SLL이 2020년 5월 공정위에 기업결합심사를 신청했지만 결과가 나오지 않아 9월 기업결합을 철회하고 지분율을 줄이는 것으로 합의를 봤다. 대신 CB를 취득해 향후 지배력을 확대할 수 있는 장치를 마련했다. 공정위는 의결권 없는 주식은 기업결합 신고 대상으로 보지 않는다.

보유 CB는 올해 1월부터 2031년 1월까지 전환이 가능하다. 전환권 행사가액은 2만5000원이다. 최근 티빙의 주당 발행가액은 65만원대다. 이미 전환가액과 발행가액이 25배 이상 차이가 나는 데다가 주당 이익만 62만원대다. 단순 계산으로만 봐도 3520억원 가량 시세 차익을 볼 수 있다.

◇티빙 현 기업가치 2.2조…IPO 긍정적으로 작용할까

티빙이 시즌과 합병하면 기업가치는 2조2000억원선으로 상승한다. 설립 직후 SLL이 지분 투자를 단행했을 때만 해도 티빙 지분 100%의 가치는 500억원 정도였다. 이후 네이버, ViacomCBS를 비롯한 전략적 투자자(SI)와 JCGI가 설립한 '미디어그로쓰캐피탈제1호' 등의 재무적 투자자(FI)를 유치하면서 가치가 큰 폭으로 뛰었다.

통합 티빙 법인이 국내 토종 OTT 중 1위로 올라서고 재무적인 개선이 이뤄질 경우 기업가치는 보다 높아질 수 있을 것으로 보인다. 티빙은 그간 경쟁사인 웨이브와 비교했을 때 이동통신사와의 협력이 아쉬운 부분으로 꼽혔으나 KT와 손잡으면서 이같은 사업 구조를 깼다. KT 오리지널 콘텐츠도 확보할 수 있다. 외형 성장의 발판을 마련한다.

티빙의 성장은 SLL의 재무적인 측면에서도 영향을 미친다. 현재 SLL은 티빙을 관계기업으로 분류하고 장부가액을 자산 계정에 반영하고 있다. 지난해말 보유 티빙 지분에 대한 장부가액은 549억원이었고 올해 1분기말 기준으로 803억원으로 평가했다. 티빙의 CB까지 포함된 장부가액은 2021년말 기준으로 1447억원이었다.

티빙은 현재 IPO를 염두해두고 사업을 전개하고 있다는 점도 향후 SLL이 보유한 지분가치를 끌어올리는 데 영향을 미칠 것으로 보인다. 양지을 티빙 대표는 지난해 12월 "티빙의 상장 시점은 앞으로 2~3년 내로 계획하고 있다"고 밝혔다. 결과적으로 2023~2024년에 IPO를 하겠다는 의지다.

SLL은 지난해 프리IPO을 통해 FI에게 2024~2026년 안에 IPO를 약속한 상황이다. 티빙의 IPO가 선행될 경우 SLL은 일부 투자금 회수도 가능할 뿐 아니라 자사의 IPO에도 유리하게 작용할 수 있다. 안정적으로 콘텐츠를 수급할 수 있는 OTT 플랫폼 여부가 스튜디오 가치에도 영향을 미치기 때문이다. 지난해 SLL 매출 중 티빙에서 발생한 매출은 340억원, 올 1분엔 139억원이었다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- 더본코리아, '노랑통닭' 인수 포기 배경은

- [i-point]탑런에이피솔루션, LG디스플레이 장비 공급 업체 등록

- [i-point]티사이언티픽, 파트너스 데이 성료…"사업 확장 속도"

- [i-point]빛과전자, 국제 전시회 참여 "미국 시장 확대"

- [탈한한령 훈풍 부는 콘텐츠기업들]잠잠한 듯했는데…JYP엔터의 중국 굴기 '반격 노린다'

- [LGU+를 움직이는 사람들]권준혁 NW부문장, 효율화 vs 통신품질 '균형' 숙제

- [Red & Blue]미국 현지 생산 앞둔 알루코, 통상 리스크 해소 기대감

- [토종 AI 반도체 생태계 분석]파네시아, 차세대 AI 전장' 대응 'CXL 스위치' 개발

- '2년만에 돌아온' 초록뱀미디어, 권경훈 회장 행보 주목

- [i-point]샌즈랩, AI NDR 솔루션 일본 공급 개시

김슬기 기자의 다른 기사 보기

-

- [발행사분석]'실적 부침' 삼천리, 재무안정성은 합격점

- IBK증권 경영총괄 부사장, 기은 부행장 출신 관행 이어갔다

- [도우인시스 IPO]뉴파워프라즈마의 선구안, 경영권 인수로 '화룡점정'

- 브랜드엑스코퍼레이션, 젝시믹스로 사명 바꿨다

- [thebell League Table]LG CNS·서울보증보험 IPO 빅딜이 시장 키웠다

- [thebell League Table]회사채 63조 역대급 발행, 두드러진 양극화

- [한화에어로스페이스 증자]'금감원 무사통과' 삼성SDI와 무엇이 달랐나

- [도우인시스 IPO]삼성 폴더블폰 탄생 일등공신, 매출 1400억 돌파

- 회사채 캡티브 영업에 대한 단상

- 밸런스히어로, 눈에 띄는 성장세 IPO '청신호'