'미래에셋+현대차증권' 조합, IPO 흥행 '보증수표' 명신산업·한주라이트메탈 연속 흥행…현대차증권 '네트워크'+미래에셋 'IPO3팀' 시너지

남준우 기자공개 2023-01-31 13:10:12

이 기사는 2023년 01월 26일 15:23 thebell 에 표출된 기사입니다.

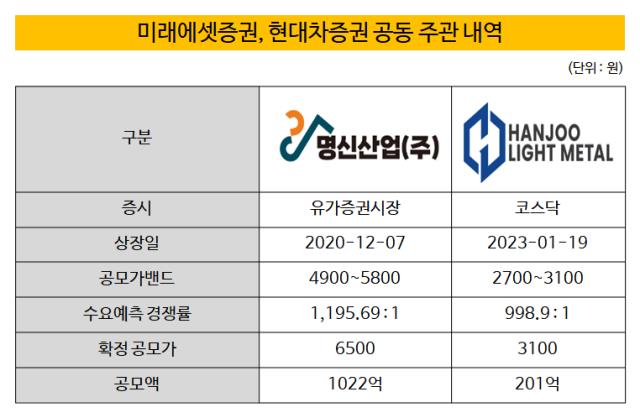

미래에셋증권과 현대차증권 두 하우스 간의 협업이 다시 빛났다. 약 2년전 현대차그룹 납품사인 명신산업 이후, 한주라이트메탈의 IPO 주관사로 다시 뭉쳤다. 수요예측 흥행 열기가 상장 이후에도 이어지며 증시 침체기 속에서 좋은 평가를 받고 있다.현대차증권은 그룹 납품사들과의 끈끈한 네트워크를 바탕으로 주관 업무를 맡았다. 여기에 미래에셋증권 IPO3팀의 세일즈 능력이 더해졌다. 기관투자자들도 이 둘간의 협업을 하나의 브랜드로 인식하는 등 믿음이 커지고 있다는 평가다.

◇한주라이트메탈, 증시 침체 속 흥행 주목

지난 19일 코스닥에 입성한 한주라이트메탈은 같은 날 상장한 티이엠씨와 함께 올해 1호 상장사다. 기관투자자 대상 수요예측에서의 희비는 엇갈렸다. 티이엠씨는 31.33대 1의 경쟁률로 밴드 최하단(3만2000원)에 못 미치는 2만8000원으로 공모가를 결정했다.

반면 한주라이트메탈은 같은 날 진행한 수요예측에서 998.9대 1의 경쟁률을 기록했다. 밴드 상단 이상에 주문을 넣은 기관투자자도 여럿 있었지만 밴드 최상단인 주당 3100원을 공모가로 확정했다.

상장 이후 행보도 희비가 엇갈렸다. 상장 첫날 티이엠씨는 시초가 대비 0.54% 오른 2만8100원에 거래를 마쳤다. 개장 직후 공모가를 하회하던 주가는 장중 3만2900원까지 올랐으나, 이후 보합 수준으로 거래를 마쳤다.

반면 한주라이트메탈은 상장 첫날 소위 '따상'에 근접한 상한가를 기록했다. 시초가는 공모가보다 32.74% 높은 4115원으로 형성됐다. 이후 시초가 대비 29.77% 올라 가격 제한선인 5340원에 거래를 마쳤다.

업계에서는 미래에셋증권과 현대차증권 간의 시너지에 주목하고 있다. 이번 한주라이트메탈 IPO는 두 하우스가 공동으로 대표주관 업무를 맡았다. 현대차증권은 IB2본부 소속인 기업금융실의 김영오 실장이 이번 딜의 담당자다. 미래에셋증권은 IPO본부 내 IPO3팀의 조인직 상무다.

두 팀 간의 합작은 이번이 처음이 아니다. 지난 2020년 12월 유가증권시장에 상장한 명신산업 역시 두 팀의 합작품이다. 당시 청약증거금으로만 공모액(1022억원)을 훨씬 웃도는 14조365억원이 몰렸다. 상장 첫날에는 '따상'도 기록했다.

◇미래에셋 IPO3팀, 대부분 12년차 이상 베테랑

현대차그룹 납품사가 두 하우스를 주관사로 선정했다는 점에서도 유사하다. 현대차그룹과 납품사들과의 네트워크가 끈끈한 현대차증권의 딜 소싱 능력과 미래에셋증권의 거래소 대응, 기관투자자 모집 능력 등이 시너지를 발휘했다.

현대차증권의 경우 IB1~3본부 체제로 운영된다. 이들 대부분 부동산 관련 사업이 주 업무 영역이다. ECM, DCM 등의 업무는 2본부 내 기업금융실이 맡는다. IPO 트랙레코드는 부족한 편이다. 2020년 명신산업 외에는 스팩 두 건을 상장시킨 정도다.

현대차증권은 그동안 쌓아왔던 현대차그룹 납품사들과의 네트워크를 잘 활용하며 먼저 주관사로 선정됐다. 미래에셋증권 역시 주관사 선정 PT에 참석했었다. 그동안 IPO 시장에서의 트랙레코드를 인정받으며, 한주라이트메탈의 최대주주였던 에버베스트파트너스와 유진자산운용 등에게 낙점 받은 것으로 알려졌다.

미래에셋증권 IPO3팀의 경우 2019년 1월 IPO1팀에서 중견기업, 4차 산업 기업 등을 전담하는 팀으로 스핀오프(Spinoff)되며 탄생했다. 대우증권 동경지점, 홍콩현지법인 등에서 업력을 쌓은 조인직 상무를 필두로 이단일 부장, 김태오 부장, 이창기 부장 등이 있다.

대부분 IPO 경력 12년 이상의 베테랑이다. 스핀오프 이후 첫 시작이었던 명신산업을 필두로 작년에도 흥행가도를 이어갔다. 작년 1호 상장사였던 오토앤 역시 미래에셋증권 IPO3팀의 작품이다. 코스닥 상장 당시 몸값이 약 700억원에 불과했던 오토앤은 상장 후 꾸준히 좋은 모습을 보이며, 최근 약 1500억원 수준으로 올라섰다.

한 IB업계 관계자는 "현대차증권은 현대차그룹과 그 밑의 납품사들과의 네트워크가 굉장히 끈끈한 편"이라며 "현대차증권의 딜 소싱 능력과 미래에셋증권의 세일즈 능력을 합친 브랜드에 대해 기관투자자들의 믿음이 강해지고 있다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 딜

-

- [Company & IB]키움증권, 'AAA' KT&G 사로잡은 비결은

- [아시아나 화물사업부 M&A]LOC 낸 에어인천·이스타, LOI 낸 에어프레미아

- M캐피탈, 투자금융자산 담보 3000억 대출 추진

- 부방 '테크로스환경서비스' 매각 시동, 주관사 삼정KPMG

- IS동서, 폐기물 처리업체 ‘코엔텍’ 우선매수권 행사하나

- [Market Watch]'조달 난항' 중견 건설사, P-CBO가 대안될까

- [IB 수수료 점검]한국증권, 샤페론 유증 모집주선만으로 '억대 수익'

- [HD현대마린솔루션 IPO]해외 확약 '6%'...반복되는 국내 투자자 역차별 논란

- [아시아나 화물사업부 M&A]MBK 손잡은 에어프레미아, 다크호스 등극

- [아시아나 화물사업부 M&A]본입찰 마감, 제주항공 불참

남준우 기자의 다른 기사 보기

-

- [아시아나 화물사업부 M&A]MBK 손잡은 에어프레미아, 다크호스 등극

- [아시아나 화물사업부 M&A]본입찰 마감, 제주항공 불참

- [아시아나 화물사업부 M&A]'한투파 지원사격' 에어인천, 다크호스 등극하나

- [아시아나 화물사업부 M&A]한자리 남은 우협, '에어인천 vs 이스타' 2파전 유력

- [PE 포트폴리오 엿보기]한앤코, '인적분할' SK이터닉스 엑시트 기대감 커진다

- [아시아나 화물사업부 M&A]입찰가 두고 팽팽한 줄다리기, 가격갭 더 벌어졌다

- 세븐브릿지PE, '철 스크랩 강자' SB리사이클링 150억 투자 완료

- [아시아나 화물사업부 M&A]'제주항공+1' 우선협상대상자 복수로 뽑는다

- 우본 잡은 제이앤PE, '3000억 펀드' 절반 이상 채웠다

- [LP&Earning]'백주현 CIO 3년차' 공무원연금공단, 수익률 회복 호재