[지주사 자본재분배 성적표]투자·상환 ‘일석이조’…핵심은 지분매각·유상감자[GS에너지]②계열사 지분매각으로 대규모 비경상 현금 창출…해외계열사 유상감자 활발

이민호 기자공개 2023-03-09 08:00:18

[편집자주]

지주사의 주요 역할 중 하나가 그룹 각 계열사에 대한 자본재분배다. 지주사는 재무건전성 우위 계열사로부터 배당수익과 상표권사용수익 등을 수취해 이를 재원으로 유상증자나 사채인수 등 방법으로 열위 계열사를 지원한다. 하지만 ‘밑 빠진 독에 물 붓기’식 무리한 자본재분배는 우위 계열사까지 망가뜨리고 지주사의 재무건전성도 악화시킬 위험이 있다. THE CFO가 각 그룹 지주사의 자본재분배 형태와 이에 따른 재무지표상 변화를 점검해본다.

이 기사는 2023년 03월 03일 13시40분 THE CFO에 표출된 기사입니다

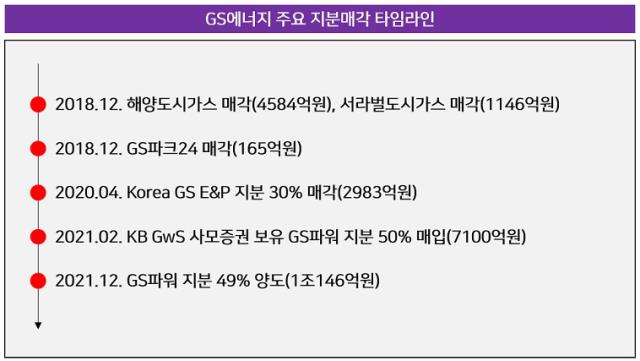

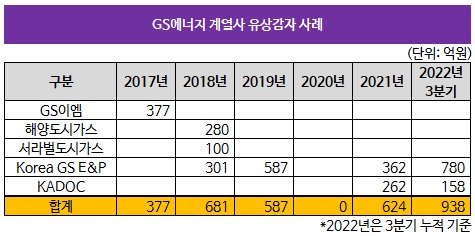

GS에너지는 계열사 지분매각으로 손에 쥔 현금을 자본재분배의 주요 재원으로 활용하고 있다. 2018년 해양도시가스·서라벌도시가스와 GS파크24 지분, 2020년 Korea GS E&P 일부지분, 2021년 GS파워 일부지분 매각으로 대규모 현금을 창출해냈다.해외 유전사업 관계사 중심으로 유상감자도 적극적으로 활용하고 있다. Korea GS E&P로부터는 유상감자로 2000억원이 넘는 현금을 회수했고 최근에는 KADOC으로부터도 회수가 활발해지고 있다.

◇계열사 지분매각 활발…비경상 현금 확보

GS에너지는 계열사들로부터의 배당수익으로 경상적인 현금흐름을 발생시키고 있다. 2021년 별도 기준 영업수익 1295억원 중 배당수익이 1189억원이었고 지난해 3분기 누적으로는 영업수익 2900억원 중 배당수익이 2818억원이었다. 주력 계열사 GS칼텍스에 대한 배당수익 의존도가 높은 편이다.

GS칼텍스로부터의 배당수익이 없었던 2021년을 제외하면 전체 배당수익에서 GS칼텍스가 차지하는 비중은 2019년 79.2%(1407억원), 2020년 49.8%(905억원), 지난해 3분기 누적 74.6%(2103억원)로 높게 나타났다.

하지만 GS에너지는 GS칼텍스로부터 발생한 배당수익의 사실상 전부를 그룹 지주사 ㈜GS에 올려보내고 있다. ㈜GS에 대한 배당지급액은 2019년 1407억원, 2020년 905억원 등 GS칼텍스로부터의 배당수익과 일치했다. 이 때문에 ㈜GS 지급분을 제외하면 GS에너지가 내재화할 수 있는 배당수익은 2019년 369억원, 2020년 911억원, 2021년 1189억원, 지난해 3분기 누적 715억원으로 비교적 적었다.

GS에너지는 2012년 1월 ㈜GS로부터의 물적분할로 출범한 이후 그해 6월 GS칼텍스로부터 가스·전력, 자원개발, 녹색성장 사업을 양수(1조1062억원)하고 2015년 5월 아랍에미리트(UAE) 석유생산광구 지분 3% 취득을 위한 특수목적법인(SPC) Korea GS E&P를 설립(7433억원)한 영향으로 2015년말 순차입금이 2조2374억원으로 뛰어올랐다.

㈜GS 지급분을 제외한 배당수익은 차입금 이자를 포함한 금융비용과 관리비용 등 경상비용 충당에 대부분 소요된다. 이 때문에 배당수익만으로는 신사업 추진이나 설비투자 등 계열사 자금지원 여력이 크게 부족한 상황이다. 차입을 늘리는 방법도 있지만 한때 차입금의존도(총차입금/자산총계)가 40%를 웃도는 등 추가 확대는 부담스러운 상태였다.

GS에너지가 계열사간 자본배분배 여력 확대를 위해 선택한 대표적인 방법이 지분매각이다. 비주력 계열사 지분전량을 매각하거나 주력 계열사라도 소수지분을 매각하면 비경상적인 대규모 현금을 창출해낼 수 있다. 이는 차입금 일부상환과 신사업 추진의 재원으로 재분배한다.

GS에너지는 2018년 12월 해양도시가스와 서라벌도시가스 지분 100% 전량을 패키지딜로 글랜우드프라이빗에쿼티(PE)에 매각했다. 해양도시가스와 서라벌도시가스는 GS에너지 출범 직후 GS칼텍스로부터 가스·전력, 자원개발, 녹색성장 사업을 양수할 때 포함됐던 회사다.

해양도시가스는 광주시, 나주시, 화순군, 장성군 지역에 도시가스(LNG)를 독점공급했으며 서라벌도시가스는 경주시와 영천시에 도시가스를 공급하고 경주시에서 차량연료용 CNG충전소를 운영했다.

GS에너지가 해양도시가스와 서라벌도시가스를 양수한 금액은 각각 2860억원과 790억원이었다. GS에너지는 글랜우드PE에 해양도시가스를 4584억원에, 서라벌도시가스를 1146억원에 매각했다.

같은 시기 GS에너지는 주차장 운영업을 담당하던 비주력 계열사 GS파크24 지분 50% 전량도 GS리테일에 매각했다. 매각금액은 165억원이었다. 2020년 4월에는 Korea GS E&P 지분 30%를 한국석유공사에 매각하며 2983억원을 손에 쥐었다. Korea GS E&P 지분 매각은 한국석유공사의 지분매수청구권(콜옵션) 행사로 이뤄졌다.

주요 계열사 GS파워도 지분매각 사례 중 하나다. 안양시와 부천시에 열병합발전과 지역난방사업을 하는 GS파워도 GS에너지 출범 직후 GS칼텍스로부터 가스·전력, 자원개발, 녹색성장 사업을 양수할 때 포함됐던 회사다. 당시 GS파워 지분 50%에 대한 양수금액은 4130억원이었다.

GS에너지는 2021년 2월 재무적투자자(FI) KB GwS 사모증권이 보유하고 있던 GS파워 잔여지분 50%를 7100억원에 매입한다. 이어 그해 12월 GS파워 지분 49%를 1조146억원에 IMM인베스트먼트에 재매각한다. 1년이 채 안 되는 기간 동안 FI 교체만으로 3046억원의 현금을 손에 쥐게 됐다.

◇해외 관계사 중심 유상감자 ‘속도’…순차입금 통제 효과

GS에너지가 지분매각과 함께 비경상적인 현금을 창출해내는 또다른 방법은 유상감자다. 줄인 자본총계만큼 주주에게 지급하는 유상감자는 투자금 회수의 한 가지 방법으로 보편적으로 활용된다. 다만 유상감자를 실시할 만큼 자본총계가 충분해야 하고 부채비율이 악화되지 않을 만큼 재무건전성도 높아야 한다. 이 때문에 현금흐름이 우수하거나 차입부담이 적은 계열사에 한해 유상감자가 가능하다.

2017년 GS이엠 유상감자로 377억원을 회수한 것이 그 시작이다. GS이엠은 2차전지 소재인 양극재 생산업체로 2012년 GS칼텍스로부터 처음 양수했다. 한때 삼일폴리머를 흡수합병하며 덩치를 키웠지만 2016년 양극재 사업 익산공장을 LG화학에 양도하고 폴리머 사업도 중단했다. 2017년 유상감자 이후 2018년 12월 GS이엠은 청산됐다.

GS에너지는 해양도시가스와 서라벌도시가스를 글랜우드PE에 매각하기 직전 유상감자로 투자금 일부를 회수했다. 유상감자액은 해양도시가스가 280억원, 서라벌도시가스가 100억원이다. 이 때문에 GS에너지가 해양도시가스와 서라벌도시가스 매각으로 벌어들인 금액은 유상감자액(380억원)과 매각대금(5730억원)을 합한 6110억원이 된다.

Korea GS E&P에 대한 유상감자도 잇따르고 있다. Korea GS E&P 유상감자액은 2018년 301억원, 2019년 587억원, 2021년 362억원이며 지난해 3분기 누적으로도 780억원이었다. 지난해 3분기까지 유상감자 총액은 2030억원에 이른다. 2020년에는 유상감자를 실시하지는 않는 대신 382억원 규모 배당을 실시했다.

UAE 할리바광구 개발을 위해 한국석유공사가 지분 75%, GS에너지가 25%를 출자하고 있는 KADOC로부터도 유상감자를 통해 2021년 262억원, 지난해 3분기 누적 158억원을 거둬들였다. KADOC은 배당을 실시하지는 않았다.

지분매각과 유상감자로 현금을 확보하면서 GS에너지는 차입부담 확대를 통제하는 효과를 거뒀다. 2015년말 2조2374억원이었던 순차입금은 지난해 3분기말 1조7613억원으로 줄어든 상태다. 차입금의존도도 같은 기간 40.9%에서 35.4%로 하락했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인더스트리

-

- [이해진의 복귀, 네이버의 큰 그림]'꿈의 현실화' 사우디로 보여준 AI 수출…목표는 확장

- '호실적' 넷마블, 증권가 목표주가도 '줄상향'

- [미국 로비활동 점검]삼성SDI 미국법인, 인하우스 조직 '분주'

- [i-point]모아데이타, 태국 AI 건강검진 분석 플랫폼 시범사업 MOU

- [i-point]케이웨더, 폭염관리용 체감온도 측정기 출시

- [엔알비 road to IPO]모듈러 교사로 올린 500억 매출, 새 먹거리 밑천

- [플랜티넷 줌인]디지털교과서 신시장, 유해물 차단 사업확대 기대

- [노머스 줌인]상장 6개월 만에 공모가 근접, 고평가 논란 해소 '변곡점'

- [코스닥 상장사 매물 분석]'대주주 그림자' 지우는 다보링크, 체질개선 '초읽기'

- [나우로보틱스 줌인]기술 공유·자재값 인하, 글로벌 고객사 파트너십 ‘눈길’

이민호 기자의 다른 기사 보기

-

- CJ셀렉타 매각 철회가 남긴 과제

- [머니체인 리포트]R&D 자금소요 CJ바이오사이언스, 현금 지원군 'CJ아메리카'

- [저평가 시그널: PBR 0.3]현대제철, '미국 제철소' 건설로 PBR 개선 기대

- [머니체인 리포트]미국사업 중심 '슈완스' 떠받치는 CJ제일제당

- [Financial Index/SK그룹]HBM 덕본 SK하이닉스, 이자부담 큰폭 완화

- [Financial Index/SK그룹]SK렌터카 '통큰' 매각, SK네트웍스 재무개선 성공

- [Financial Index/SK그룹]SK이노-SK하이닉스 '상환능력' 엇갈린 명암

- [머니체인 리포트]CJ의 손자회사 CJ대한통운 활용법

- [Financial Index/SK그룹]HBM 업고 현금흐름 늘린 SK하이닉스, CAPEX도 '급증'

- [Financial Index/SK그룹] 영업익 전반적 부진속 SK하이닉스 '발군'