[IPO 모니터]이스트포토닉스, 코스닥 상장 시동…주관사 하나증권 선정美 버라이즌에 납품하는 광통신 부품 생산…2000억 이상 몸값 기대

안준호 기자공개 2023-06-05 07:45:07

이 기사는 2023년 05월 31일 10시37분 thebell에 표출된 기사입니다

5세대(5G) 광통신 부품을 생산하는 이스트포토닉스가 코스닥 상장에 시동을 걸었다. 기업공개(IPO) 일정을 함께할 상장 주관사를 하나증권으로 선정했다. 이르면 올해 연말이나 내년 초 증시 입성을 목표로 공모 일정을 짤 것으로 예상된다.본격적인 공모 준비에 돌입할 경우 시장의 평가는 높을 것으로 예상된다. 5G 인프라 구축이 가파르게 진행되는 가운데 미국 최대 무선통신 사업자인 버라이즌(Verizon)에 일찌감치 제품 공급사로 선정됐다. 국내 시장에서도 LG유플러스와 5G 관련 사업을 진행 중이다.

◇광통신 모듈 생산…美 버라이즌에 장비 납품

31일 투자은행(IB) 업계에 따르면 이스트포토닉스는 최근 하나증권과 코스닥 상장을 위한 주관계약을 체결했다. 공모 일정을 서두를 경우 올해 말이나 내년 초 코스닥 입성이 이뤄질 것으로 보인다. 지난 2021년 이후 2년 연속 순이익을 달성해 일반 트랙으로도 상장이 가능하다.

지난 2001년 설립된 이스트포토닉스는 5G 광통신 부품을 생산하는 소부장(소재·부품·장비) 기업이다. 주력 제품은 차세대 광통신 기술인 WDM(파장분할다중화)을 적용한 모듈 제품이다. 차세대 인터넷 망이나 5G용 무선 안테나 연결 장치에 사용된다.

다중화 기술은 5G 시대 필수적인 요소로 평가받는다. 광신호 주파수를 이용한 WDM은 광 통신에 사용되는 여러 빛을 하나로 묶어 데이터 전송량을 증가시키는 방식이다. 대용량 데이터의 초고속 전송이 가능한 것은 물론 시스템 확장성도 우수해 다양한 제품 생산에 유리하다. 증설 없이도 데이터 전송량을 높일 수 있다는 것도 장점이다.

이스트포토닉스는 설립 초기부터 광통신 시장의 잠재성을 주목하고 오랜 기간 제품을 준비해왔다. 현재 광통신 모듈의 설계와 개발, 생산을 일원화한 시스템을 갖췄다. 이를 기반으로 미국과 유럽 등 해외 시장에서 이미 경쟁력을 인정받았다.

2016년부터 본격적으로 해외 수출을 시작해 현재 미국 버라이즌과 5G 시스템 구축 프로젝트를 함께 진행하고 있다. 미국 현지 회사인 람다 네트웍스(Rambda Networks)를 통해 납품이 이뤄지는 구조다. 람다 측은 지난 2019년 제3자배정 유상증자를 통해 이스트포토닉스 주식을 취득하기도 했다. 주당 4.4달러에 21만주를 가져가며 약 10억원 가량을 투자했다.

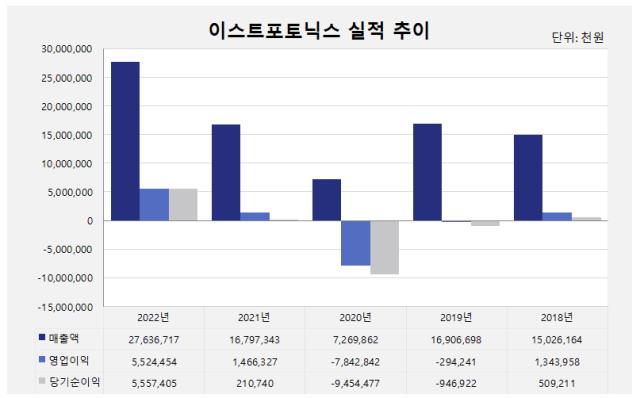

해외 시장 진출과 함께 회사 실적은 가파르게 증가 중이다. 이스트포토닉스는 지난해 매출액 276억원, 영업이익 55억원을 거뒀다. 지난 2018년 대비 각각 84%, 311% 증가한 수준이다. 같은 기간 당기순이익은 5억원에서 56억원으로 10배 이상 늘었다. 2021년 이후로는 연간 기준 흑자를 유지 중이다. 2019년 LG유플러스의 5G 장비 부품 공급업체로 선정되며 해외와 국내 시장 모두 고른 포트폴리오를 구성한 덕분이다.

◇북미 고객사·흑자 달성 강점…2000억 이상 몸값 기대

5G 산업은 IPO 시장에서도 투심 확보가 유리한 분야다. 미국 시장에서 5G 설비투자가 본격적으로 확대되면서 기존 상장사들도 한층 높은 기업 가치를 인정받게 됐다. 지난 2월에는 광통신 장비를 개발하는 자람테크놀로지가 성공적으로 코스닥 시장에 입성하기도 했다. 당시 자람테크놀로지는 수요예측과 일반청약에서 각각 1702대 1, 1030대 1의 경쟁률을 ᅟᅵᆨ록했다.

이스트포토닉스의 강점은 5G 인프라 구축이 본격적으로 이뤄지는 북미 시장에 공급처를 확보했다는 점이다. 국내 대기업들도 현재 미국에서 조단위 통신장비 계약을 따내고 있다. 삼성전자는 지난 2020년 버라이즌과 약 8조원 규모 5G 통신장비 계약을 체결한 바 있다. 지난해에는 디시 네트워크(DISH Network)와 1조원 이상의 장비 공급 계약을 추가로 맺었다.

시장에서는 이스트포토닉스의 상장 후 기업가치가 최소 1500억원 이상이 될 것으로 점치고 있다. 국내 광통신 관련 상장사들의 시가총액이 1500~2500억원 선에서 형성되어 있기 때문이다. 북미 5G 시장을 등에 업은 이스트포토닉스의 경우 2000억원 이상의 몸값도 가능하다는 평가다.

현재 피어그룹으로 유력하게 꼽히는 오이솔루션의 시총은 약 1600억원이다. 최근 상장한 자람테크놀로지 몸값은 2400억원 수준이다. 통신용 반도체 개발 등 신사업에 대한 기대감도 반영된 가격이지만, 적자가 지속되는 자람테크놀로지와 달리 이스트포토닉스는 흑자 달성에 이미 성공했다.

IB업계 관계자는 “당기순이익이 2021년 2억원에서 지난해 56억원으로 급증하며 본격적인 성장 궤도에 오른 기업”이라며 “북미 공급처를 확보한 것은 물론 이를 기반으로 드라마틱한 실적 증가세를 보이고 있기 때문에 2000억원 이상의 기업가치도 충분히 인정받을 수 있을 것으로 본다”고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- 금감원-롯데손보, 후순위채 콜옵션 기싸움 본질은

- 롯데손보, 콜옵션 대응 '사모 후순위채' 완주할까

- [아이티켐 IPO]2차전지로 영토 확장, 소재사업 '확장성' 주목

- [세미파이브 IPO]관세 리스크 뚫고 해외 NDR…글로벌 기관 스킨십 '방점'

- [도우인시스 IPO]손바뀜 1년여만에 상장 결실, 2년 의무보유로 안전판

- [IB 풍향계]'토종 IB' 명맥 잇는다…KB증권 외평채 주관 '최초'

- 펫프렌즈, 실적 개선 본격화…IMM PE는 엑시트 '고심'

- '비플레인' 운영사 모먼츠컴퍼니 매각 본격화, 삼일PwC와 맞손

- '매각 절차 지연' DIG에어가스, 희망 가격 낮아지나

- VIG, 카카오모빌리티 인수금융 주선단 꾸렸다

안준호 기자의 다른 기사 보기

-

- [변곡점 선 콜마비앤에이치]변화의 마지막 카드, 경영진 교체 '강수' 두나

- [레페리는 지금]크리에이터 IP 활용, '뷰티 리테일' 실험한다

- [레페리는 지금]기업가치 산정 '고차방정식', 성장성 인정받을까

- [레페리는 지금]지배구조 바꿔 IPO 도전, 투자사-회사 '윈윈'

- '3조 클럽' 풀무원, 중국 사업 건기식→식품 재편 박차

- [레페리는 지금]'뷰티 마케팅' 특화된 MCN, 1호 상장사례 만들까

- 엘디카본, 당진 공장 준공…상장 '몸만들기' 시동

- [Policy Radar]조기 대선發 정산 규제 리스크…유통업계 ‘긴장 고조’

- 뉴키즈온, 주총 문턱 넘을 묘수는

- [thebell note]K패션 '일본행'의 명암