[조달전략 분석]SK 완전자회사 ‘휘찬’의 숨은 가치부채비율 4.9% 불과, 자회사 SK핀크스 보유…유사시 현물출자 재원 활용 가능

이민호 기자공개 2024-03-25 08:10:38

[편집자주]

조달은 최고재무책임자(CFO) 업무의 꽃이다. 주주의 지원(자본)이나 양질의 빚(차입)을 얼마나 잘 끌어오느냐에 따라 기업 성장속도가 달라질 수 있다. 특히 결과가 가시적으로 드러난다는 특징이 있다. 최적의 타이밍에 저렴한 비용으로 딜(Deal)을 성사시키는 것이 곧 실력이자 성과다. THE CFO는 우리 기업의 조달 전략과 성과, 이로 인한 사업·재무적 영향을 추적한다.

이 기사는 2024년 03월 14일 16:01 THE CFO에 표출된 기사입니다.

SK는 휘찬 지분 전량을 매입하고 SK핀크스를 휘찬 자회사로 편입시키면서 제주도 리조트와 골프장 사업 관련 계열사의 지배구조를 일원화했다. 두 회사는 안정적으로 수익을 창출하고 있지만 SK에 대한 실질적인 기여도는 거의 없다.그럼에도 휘찬과 SK핀크스는 우수한 재무건전성이 강점이다. SK는 유사시 두 회사를 또다른 자회사에 현물출자하는 것만으로도 해당 자회사의 재무건전성 제고 효과를 노릴 수 있다.

휘찬은 원래 조창걸 한샘 명예회장이 제주도 서귀포시 안덕면 일대에서 부동산 개발사업을 수행하기 위해 1996년 휘현산업개발이라는 이름으로 설립한 개인회사(지분율 100%)다. 루체빌리조트를 운영하고 있으며 리조트 부지 내에 레오나르도 다빈치 박물관인 다빈치뮤지엄도 운영했다. 리조트 인근 부지를 사들여 한라힐링파크 조성사업도 추진하고 있다.

SK의 손자회사이자 SK네트웍스의 자회사(지분율 100%)였던 SK핀크스는 휘찬의 루체빌리조트 인근에서 회원제 18홀·일반제(퍼블릭) 9홀 규모 핀크스골프클럽(핀크스GC)과 핀크스포도호텔을 운영하고 있다. 이외에 골프장 인근에 핀크스비오토피아 주택개발사업을 시행하고 연립형 콘도미니엄 디아넥스호텔을 운영하고 있다.

SK가 휘찬을 자회사로 편입한 것은 2019년 9월이다. 조창걸 명예회장 보유분 전량을 285억원에 사들였다. 휘찬과 SK핀크스의 사업장이 지리적으로 인접한 만큼 시너지 효과가 있을 것으로 봤다. SK는 2020년 12월 휘찬과 SK핀크스의 지배구조를 손봤다. SK가 휘찬에 주주배정 유상증자로 3074억원을 투입하고 휘찬은 이 유상증자 자금을 이용해 SK핀크스 지분 전량을 3029억원에 사들였다.

SK는 이를 통해 SK→휘찬→SK핀크스로 이어지는 제주도 사업장 관련 계열사들의 지배구조를 단순화하는 동시에 SK네트웍스에 현금을 지원하는 효과를 봤다. 당시 SK네트웍스는 석유제품 소매판매 사업을 합산 1조3282억원에 양도하고 SK명동빌딩을 901억원에 매각하는 등 자산효율화에 나서고 있었다. 휘찬은 SK핀크스를 자회사로 편입한 직후 기존 다빈치뮤지엄을 리뉴얼해 포도뮤지엄을 개관하는 등 시너지 효과를 도모했다.

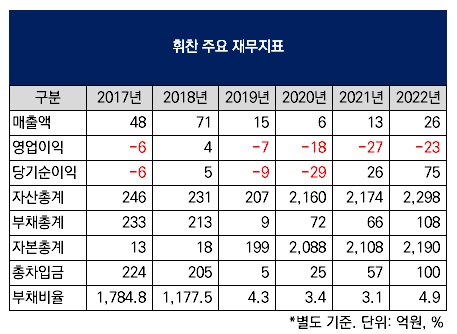

애초 휘찬은 SK 자회사 편입 직전에 재무건전성이 위태로웠다. 2018년말까지만 해도 자본금이 36억원에 불과했고 결손금도 누적되고 있었던 데다 기존주주였던 조창걸 명예회장으로부터의 대여금(200억원)에 의존했던 탓에 부채비율은 1000%를 넘기고 있었다. 하지만 SK로부터의 막대한 유상증자 자금 유입으로 자본이 확충되고 조창걸 명예회장으로부터의 대여금도 사라지면서 재무건전성이 크게 개선됐다.

2022년말 차입금은 시중은행으로부터 조달한 100억원이 전부다. 리조트와 박물관 토지와 건물이 담보로 제공됐다. 이에 따라 부채비율은 4.9%로 매우 낮은 수준에 머물렀다. 다만 휘찬이 영업으로 벌어들이는 수익(매출액)이 2021년 13억원, 2022년 26억원으로 많지는 않다. 2022년말 자산총계 2298억원 중 대부분인 2026억원이 SK핀크스 지분이다.

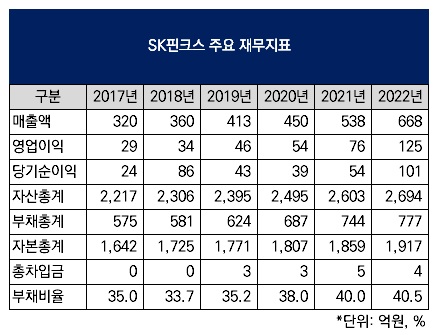

SK핀크스는 현금창출력과 재무건전성이 모두 우수하다. 2017년부터 당기순이익 흑자를 이어오면서 2022년말 자본총계가 1917억원까지 늘었다. 당기순이익은 2021년 54억원, 2022년 101억원이었다. 차입금이 없으며 리스부채도 4억원이 전부다.

그럼에도 2022년말 부채비율이 40.5%로 나타나는데 부채총계가 777억원이기 때문이다. 이는 회원제 골프장 운영에 따라 발생하는 입회금이 부채로 잡히는 탓이다. SK핀크스의 경우에도 입회금이 474억원으로 부채에서 높은 비중을 차지하고 있다. 이 때문에 실질적인 부채 부담은 더 낮다.

휘찬은 모회사인 SK에 배당을 한 번도 실시하지 않았다. 휘찬은 SK에 상표권 사용료나 임대료도 지급하지 않으므로 SK가 휘찬을 자회사로 보유하면서 얻는 이익이 사실상 없다. 골프장이나 리조트 사업이 그룹의 핵심사업도 아니다. SK핀크스도 모회사인 휘찬에 배당을 한 번도 실시하지 않다가 2022년 처음으로 50억원을 지급했다. 배당금으로의 유출을 줄이면서 재무건전성을 유지하는 데 한몫했다.

그럼에도 휘찬은 수익원 이상의 가치가 있다. 자본이 2000억원을 웃도는 반면 부채는 100억원 수준인 만큼 SK는 유사시 또다른 자회사에 휘찬 지분을 현물출자하는 것만으로도 해당 자회사의 연결 기준 부채비율을 낮춰 재무건전성을 개선시킬 수 있기 때문이다. 비상장법인이고 완전자회사인 만큼 현물출자 가능 여부를 따지지 않아도 되고 자회사 자본 확충을 위해 별도로 현금을 소요할 필요도 없다.

재무건전성이 우수한 자회사를 또다른 자회사 재무건전성 제고에 동원하는 사례는 여러 기업집단에서 볼 수 있다. 2021년 두산이 자회사 두산에너빌리티 자본 확충을 위해 두산퓨얼셀 지분 16.78% 전량을 현물출자한 것이 대표적이다. 지난해에는 CJ가 CJ CGV 자본 확충을 위해 CJ올리브네트웍스 지분 100% 전량을 현물출자할 계획을 발표하기도 했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- [도전 직면한 하이브 멀티레이블]하이브, 강한 자율성 보장 '양날의 검' 됐나

- [퍼포먼스&스톡]꺾여버린 기세에…포스코홀딩스, '자사주 소각' 카드 재소환

- [퍼포먼스&스톡]LG엔솔 예견된 실적·주가 하락, 비용 절감 '집중'

- [퍼포먼스&스톡]포스코인터, 컨센서스 웃돌았지만 주가는 '주춤'

- 젬백스링크, 포니 자율주행자동차 국내 도입

- 더테크놀로지, 전략 수집 RPG '리버스 삼국' 출시

- [ICTK road to IPO]빅테크 고객사들이 상장 청원한 사연은

- '무차입' 씨피시스템, 상장으로 퀀텀점프 노린다

- 금양인터, 미국 프리미엄 와인 '벨라 오크스' 출시

- [ICTK raod to IPO]2년 뒤 매출 300억, 근거는 '글로벌 빅테크'

이민호 기자의 다른 기사 보기

-

- [조달전략 분석]그룹 자금 빨아들인 홍정혁 사장의 청사진

- [조달전략 분석]홍정국號 BGF리테일, 그룹 지탱하는 현금창출력

- [조달전략 분석]BGF 먹여살리는 캐시카우 'BGF리테일'

- [Board Index/두산그룹]이사회 개최빈도 결정한 그룹 구조조정

- [Board Index/두산그룹]탄탄한 지원 조직, 아쉬운 교육 시스템

- [Board Index/두산그룹]사외이사 겸직 비율 40% 선…타사보다 높은 편

- [Board Index/두산그룹]규제 전문가 다수 포진한 사외이사진

- 사외이사는 누가 뽑아야 할까

- [Board Index/두산그룹]내부절차뿐인 CEO 승계정책…위원회 설치 의지는 밝혀

- [Board Index/두산그룹]'보상위원회 미설치' 사내이사 보수는 내규 준수