[보험사 IFRS17 조기도입 명암]ABL생명 결손금 폭탄…킥스비율에도 악영향①결손금 429억→4726억으로 껑충…가용자본 갉아먹어 비율 하락 초래

이재용 기자공개 2024-04-18 12:55:43

[편집자주]

보험업은 호황기를 맞은 것일까. 최근 저PBR주에 대한 재평가 논의가 활발해지면서 보험사 주가가 신고가를 갈아치우고 있다. 보험사 자본과 순이익 극대화로 주가도 힘을 받고 있다. 그러나 실질 자본이 늘고 수익이 불어난 것은 아니라는 지적이 나온다. IFRS17 도입에 따른 K-ICS 비율 개선 결과라는 평가다. 오히려 미래 이익은 당겨 쓰고 리스크는 이연하는 것이란 해석도 나온다. 킥스비율 개선과 맞물린 각 보험사별 자본 이슈를 점검해 본다.

이 기사는 2024년 04월 16일 07:45 THE CFO에 표출된 기사입니다.

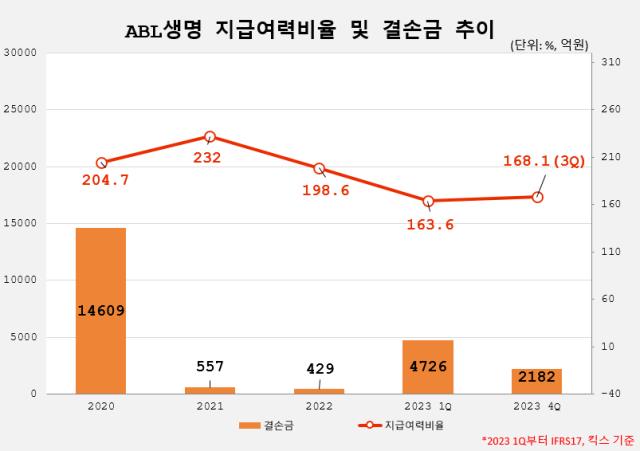

ABL생명은 새 국제회계기준(IFRS17) 도입으로 결손금 폭탄을 맞았다. 보험사의 부채와 자산을 시가평가(공정가치) 해 현행가치를 매기는 회계 기준 변경만으로 결손금이 10배 가까이 증가했다. 가려졌던 수익성과 재무 건전성의 실상이 드러난 것이다.확대된 결손금에 따라 그간 200%대(RBC 기준)로 유지하던 지급여력비율도 급감했다. 경쟁 보험사와는 달리 요구자본 확대를 가용자본 증가로 상쇄하지 못했다. 신 지급여력비율(K-ICS·킥스)은 경과조치 후에야 금융당국 권고치인 150% 선을 겨우 넘긴다.

◇회계제도 변경에 결손금 10배 급증…재무지표 곳곳에 영향

IFRS17이 도입된 첫해인 2023년 1분기 ABL생명은 결손금 쇼크를 받았다. 전년 말 429억원 수준이던 결손금이 IFRS17을 적용하자 4726억원으로 껑충 뛰었다. 한 개 분기만에 결손금 규모가 10배 가까이 증가한 셈이다.

특별한 영업 변동 및 손실에 의한 발생은 아니었다. 2022년 말 결손금을 IFRS17을 적용해 재작성하면 4827억원으로 불어난다. 지난해 1분기에 10배 증가했던 결손금이 되레 100억원 줄어드는 결과가 나타난다.

결손금 증가 등은 온전히 IFRS17의 영향이라고 할 수 있다. 특히 IFRS17과 함께 IFRS9의 적용으로 부채와 자산이 동시에 변경되면서 상당한 여파가 발생했다. IFRS9은 금융자산의 분류와 측정 체계에 대한 새 기준이다.

구체적으로 회계 기준 변화에 의한 재무영향을 살펴보면 2022년 말 6519억원에 달하던 투자손익은 -621억원으로 손실 전환했다. 영업이익은 -610억원에서 -462억원으로 소폭 증가했으나 120억원 순이익이던 당기손익은 -493억원 손실로 바뀌었다. 자본항목에서는 자본금과 자본잉여금이 각 155억원, 1조11억원으로 변동이 없었다.

반면 이전 회계기준대로라면 -1271억원이던 2022년 말 기타포괄손익누계액은 IFRS17 적용시 3627억원으로 바뀌었다. 결손금 증가분을 기타포괄손익누계액 증가분이 상쇄한 덕분에 자본총계는 8466억원에서 8966억원으로 500억원 늘었다. 지난해 1분기 말에는 자본총계가 9162억원을 기록, 전년 말 대비 196억원 증가했다.

◇가용자본, 결손금 등에 발목 7.7% 그쳐…요구자본은 90% 증가

자본이 훼손되진 않았어도 결손금 규모 확대로 인한 지급여력비율 하락 등 건전성 저하를 막을 순 없었다. 이익잉여금 항목은 지급여력금액을 의미하는 가용자본을 구성하기 때문이다. 지난해 1분기 기준 ABL생명의 가용자본이 1조4292억원이었던 점을 감안하면 4700억원가량의 결손금 마이너스는 그 영향이 적지 않다.

실제로 ABL생명은 요구자본 증가 영향을 가용자본 증가로 상쇄시키지 못하면서 킥스비율이 전 지급여력 제도인 RBC비율을 밑돌았다. 2022년 말 RBC 기준 1조3266억원이던 가용자본은 킥스 제도에서 1조4292억원으로 1000억원가량(7.7%) 증가하는 데 그쳤다. 요구자본이 6681억원에서 1조2833억원으로 6152억원(92%) 증가한 것과는 대조적이다.

이렇다 보니 2022년 말 기준으로 업계평균 157.6%를 크게 웃돌던 지급여력비율(198.6%)은 법정 최저 기준을 간신히 넘기는 수준인 111.36%까지 떨어졌다. 장수위험과 사업비위험, 해지위험 및 대재해위험 등의 경과조치를 적용하고서야 163.62%로 금융감독원의 권고 수준을 넘어서게 된다.

지난해 3분기 말 기준 경과조치를 적용한 지급여력비율은 168.1%(경과조치전 109.07%)다. 다만 생보업계 평균인 224.5%에 한참 못 미치는 만큼 충분한 건전성을 갖췄다고 평가하기는 어려운 상황이다. 또 기간 경과에 따른 적용비율 변경으로 매년 위험액이 증가하는 점을 고려하면 중기적으로 자본관리 부담이 지속될 수 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [한미 오너가 분쟁]임주현 "임종윤과 다른 길, 해외투자 유치는 곧 매각"

- [i-point]미래산업, 용인 반도체 클러스터 L-벨트 이전

- [한미 오너가 분쟁]소액주주 만난 임주현, 핵심은 'R&D' "한미정신 지킨다"

- '나형균호' 오하임앤컴퍼니, 사업 다각화 고삐

- [i-point]휴림로봇, 일반공모 유상증자 청약률 196.5% 기록

- [i-point]부스터즈, 네이버 스마트스토어·자사몰 매출 전략 강화

- '탄소제로 대비' 대우건설, 환경 에너지 정조준

- [시큐리티 컴퍼니 리포트] 시큐아이, 빅3급 실적에도 '보안 거리 먼' 임원들 우려

- [i-point]엑스페릭스-퓨리오사AI, UAE 방문 '협력 강화'

- 성장 돌파구 모색 KT스카이라이프, AI·아마스포츠 공략

이재용 기자의 다른 기사 보기

-

- [IBK기업은행 밸류업 점검] 해외순익 비중 10% '벽'…글로벌 벨트가 깰까

- [IBK기업은행 밸류업 점검]계열사 기여도 '한 자릿수'…펀더멘탈 개선 발목

- KB손보, 영업 드라이브로 보험계약마진 9조 돌파

- [IBK기업은행 밸류업 점검]PBR 0.30배의 '늪'…반등 가능할까

- 미래에셋생명, 베트남 중장기 공략 수립…'투트랙' 띄운다

- 제4인뱅 불지핀 김병환 금융위원장 후보자

- 김성태 기업은행장의 '파격'

- [IBK기업은행 밸류업 점검]제한적인 주주 환원정책…국책은행의 딜레마

- MG손보 3차 매각마저 무산…청산절차 밟나

- [금융 人사이드]'여신통' 백상현 부행장, 카드·연금 맡은 까닭은