[IPO 모니터]아이스크림미디어, 관계회사 '흑역사' 떨쳐낼까2019년 아이스크림에듀, 흥행 실패 후 부진한 주가 흐름…상장 2주만에 대표이사 교체

안준호 기자공개 2024-07-18 07:24:43

이 기사는 2024년 07월 16일 15:32 thebell 에 표출된 기사입니다.

코스닥시장 입성을 준비 중인 아이스크림미디어의 공모 전망을 두고 앞서 상장한 관계사 기업공개(IPO) 사례와 유사하다는 분석이 나온다. 동종업계보다 높은 배수를 적용해 기업가치를 산출한 점이 특히 닮았다는 평가다.관계사 아이스크림에듀는 2019년 코스닥시장에 상장했다. 당시 밴드 하단으로 상장했음에도 줄곧 공모가를 밑돌았다. 동종업계 기업들보다 높게 설정한 밸류에이션, 주요 주주들의 연이은 지분 매도 등이 악영향을 끼쳤다.

◇20배 이상 멀티플, 시총 5252억 도전…2019년 아이스크림에듀 공모 '닮은꼴'

증권업계에 따르면 아이스크림미디어는 지난 12일 코스닥시장 상장을 위한 증권신고서를 금융당국에 제출했다. 이미 지난해부터 상장 의지를 여러 차례 밝혔던 만큼 한국거래소 코스닥시장본부 예비심사 승인을 받은 직후 즉각 공모에 나섰다.

2002년 모회사 시공테크로부터 분리 설립된 아이스크림미디어는 디지털 교육 플랫폼 ‘아이스크림S’를 서비스하는 에듀테크 기업이다. 검정교과서 제작 등 전통적인 사업부터 교사를 위한 원격연수, 교육 전문 온라인 쇼핑몰, 홈러닝 서비스 등의 서비스도 제공 중이다. 수업지원 플랫폼인 아이스크림S를 기반으로 출판, 연수사업에서 주된 매출을 올리고 있다.

아이스크림미디어는 이번 상장에서 총 246만주를 전량 신주로 모집한다. 공모가 밴드는 주당 3만2000~4만200원으로 최대 989억원을 공모할 계획이다. 수요예측에서 최상단에 가격을 확정할 경우 상장 직후 예상 시가총액은 약 5252억원 가량이 된다. 교육업체 가운데에선 메가스터디교육(약 6240억원)에 이은 2위 수준이다.

상장 주관사인 삼성증권은 올해 1분기 기준 과거 12개월(LTM) 지배주주 당기순이익을 기준으로 공모가 밴드를 산출했다. 콘텐츠 플랫폼 기업 삼성출판사, 미국 에듀테크 스타트업 체그(CHEGG)의 평균 주가순이익비율(PER) 21.5배를 반영해 주당 가치를 4만4374원으로 계산했다. 여기에 9.41~27.89%의 할인율을 적용해 공모가 밴드를 제시했다.

공모 구조나 밸류에이션 측면에선 앞서 상장한 관계회사 아이스크림에듀와 유사성이 크다는 평가다. 대신증권을 주관사로 지난 2019년 코스닥시장에 입성한 곳이다. 맞춤형 홈러닝 서비스 ‘아이스크림 홈런’을 운영하는 회사로, 2013년 아이스크림미디어(당시 시공미디어) 사업부가 인적분할로 독립하며 만들어졌다.

◇밴드 하단 상장 후 급락했던 아이스크림에듀…'고밸류' 극복 가능할까

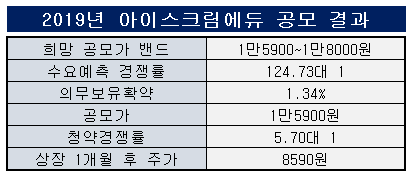

관계사 아이스크림에듀는 2019년 공모에서 124.7대 1의 수요예측 경쟁률을 기록했다. 경쟁률은 세 자릿수 수준을 기록했지만 당시 기관 다수가 밴드 하단 이하 가격을 써냈던 것으로 알려졌다. 예심 청구 당시보다 공모가 상단을 14% 가량 낮췄지만 여전히 고평가된 수준이라는 지적을 피하지 못했다.

코스닥시장 입성 후에도 부진한 흐름을 보였다. 밴드 하단인 1만5900원에 공모를 강행했지만 상장 직후부터 줄곧 우하향 곡선을 그렸다. 초기 2000억원을 넘어섰던 시총이 약 2주만에 1000억원 초반 수준으로 내려앉았다. 타 업체보다 높은 멀티플을 적용한 것이 공감을 얻지 못했다는 평가다. 상장을 이끌었던 최형순 대표이사 역시 한달이 채 되지 않아 사임했다.

오너 일가의 지분 매도 역시 이런 흐름에 일정 부분 영향을 끼쳤다. 박기석 시공테크 회장 등은 모회사 지분 이외에도 계열사 지분도 상당수 보유하고 있었다. 당시 6개월의 보호예수 기간이 끝난 뒤부터 박 회장은 물론 특수관계인 등이 수차례 지분을 매도했다. 오버행(잠재 물량) 측면에선 이번 아이스크림미디어 공모도 비슷한 우려가 제기된다는 평가다.

한 시장 관계자는 “관계사 아이스크림에듀 상장 사례에 비춰보면 오너 일가의 시장 평판이 좋다고는 할 수 없는 편”이라며 “공모가 밸류에이션이나 구조 측면에서 유사성이 커서 과거와 다른 결과를 낼 수 있을지가 관건이다”라고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- '1600억 베팅' 동화약품, 하이로닉 인수 SPA 체결

- 'ESG 매력' GS EPS, 유리한 금리 여건에 공모채 증액 결정

- [IB 풍향계]삼성물산-㈜SK '같은' 신용도, 기관 투심은 갈렸다

- '미매각' 삼척블루파워, 고금리 외면한 리테일

- [Korean Paper]한화생명, 긍정적 전망에도 한국물 '망설이는' 배경은

- [Korean Paper]글로벌 은행 공략한 수은, SSA '준하는' 대접받았다

- 콘텐트리중앙, 만기 회사채 상환…차입금 감축 돌입

- [IPO 모니터]FI와 협상 통했나...DN솔루션즈, 상장기한 여유생겼다

- '연이은 투자 실패' SG PE, 관리모드 들어간다

- 앵커에쿼티, '카카오뱅크'에 추가 자금 투입한다

안준호 기자의 다른 기사 보기

-

- [흑자 원년 노리는 토스]M&A로 그린 성장 궤도, '성적표'는 엇갈려

- [IPO 모니터]'예심 통과' 더본코리아, 상장 일정 '속전속결'

- [IPO 모니터]'흑자 MCN' 레페리, 경영 독립성 확보 '최대 과제'

- [IPO 모니터]'실적 꺾인' 와이제이링크, 전략적 '공모구조' 승부수

- 정동우 에버딘코리아 韓 영업대표, CFA협회장 취임

- 토스 이승건, '회생 신청' FTX 계열사 '담보대출' 진실은

- [흑자 원년 노리는 토스]계열사 떼고 '플랫폼'만으로도 실적 '굿'

- [흑자 원년 노리는 토스]설립후 분기 첫 흑자...IPO 향해 남은 과제는

- 코스피 빅딜 '시동'…더본코리아·케이뱅크 예심 승인

- 한국거래소, 코로나19·엠폭스 재확산 관련 투자유의 발동