[교보생명 SBI저축 인수]엇갈린 지주사 전환의 꿈, SBI그룹 무뎌진 결속력③교보생명과 지분 동맹 강화로 가닥…최대주주 SBI-BF, 과거 지주사로 분류됐으나 곧 '제외'

유정화 기자공개 2025-04-29 12:44:49

[편집자주]

교보생명이 SBI저축은행의 인수를 추진한다. 교보생명의 지주사 전환을 위한 사전 작업이 본격화한 셈이다. 1위 저축은행의 매각 추진에 업계의 파장이 만만치 않을 전망이다. SBI홀딩스의 국내 사업 향방에도 관심이 집중된다. 2025년 목표로 추진됐던 국내 지주사 설립은 안갯속에 빠졌다. SBI저축은행의 매각 배경과 사업 전략 변화, 업계 판도 등을 살펴본다.

이 기사는 2025년 04월 25일 15시46분 thebell에 표출된 기사입니다

교보생명이 업계 1위인 SBI저축은행의 인수에 나서면서 지주사 전환 작업에 속도를 낸다. 반면 SBI그룹은 핵심 자회사 매각을 결정하면서 그간 추진해왔던 금융지주사 전환 작업이 사실상 좌초된 것으로 관측된다. 대신 교보생명과 지분 동맹을 맺고 안정적으로 국내 사업 포트폴리오를 확장한다는 전략이다.당초 SBI홀딩스는 옛 현대스위스저축은행(현 SBI저축은행)을 인수하기 위해 설립한 특수목적회사(SPC) 중 최대주주인 SBI-BF를 통한 지주사 전환을 목표로 했다. 이후 SBI캐피탈을 설립하고 자산운용사 설립·인수를 추진하면서 지주사 기반을 마련할 계획이었으나, 지주사 전환을 앞두고 국내 금융지주사 추진에 부담을 느낀 것으로 보인다.

◇핵심 계열사 SBI저축, 경영권 매각 논의 진행

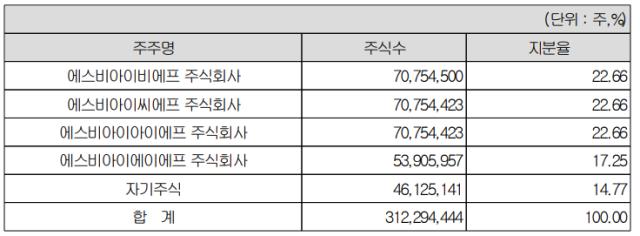

구체적인 지분 인수 방안은 알려지지 않았다. SBI홀딩스는 SBI저축은행 인수를 위해 설립한 4개의 SPC △SBI-BF(22.66%) △SBI-CF(22.66%) △SBI-IF(22.66%) △SBI-AF(17.25%) 등을 통해 지분 85.23%를 보유하고 있다. 나머지 지분은 SBI저축은행의 자기주식이다.

이번 인수가 완료되면 교보생명의 지주사 전환에도 탄력이 붙을 전망이다. 교보생명은 현재 17개 자회사 가운데 금융 계열사로는 증권사, 자산운용사, 신탁사 등이 있다. SBI저축은행을 계열사로 편입할 경우 예금 수신 기능을 확보할 수 있어 금융 포트폴리오 강화라는 실질적 효과를 기대할 수 있다는 평가다.

반면 당초 SBI홀딩스가 추진하던 국내 지주사 전환 작업은 사실상 좌초된 것으로 보인다. SBI저축은행과 SBI인베스트먼트, SBI핀테크솔루션즈, SBI캐피탈 등 4개의 금융사를 계열사로 두고 있다. 핵심 계열사는 단연 SBI저축은행으로, 작년 말 자산 규모는 14조289억원으로 1위다. 2016년부턴 9년 연속 저축은행 순위 1위 자리를 지키고 있다.

핵심 계열사를 교보생명에 넘기는 대신 교보생명과 지분 동맹을 맺는 쪽으로 가닥을 잡은 것으로 보인다. 지주사 전환 대신 교보생명과 파트너십 관계를 맺어 국내 금융 포트폴리오를 확대하는 게 이득이 크단 판단이다.

기존 SBI홀딩스가 국내 보험 사업 확장을 위해 앞서 인수합병(M&A) 등을 검토해 온 것으로 알려졌다. 그러나 최근 SBI홀딩스는 교보생명 지분을 20%까지 확대는 쪽으로 전략을 바꿨다. 지분 확보가 끝나면 신창재 교보생명 대표이사 회장 등 창업 가문을 제외한 외부 주주로는 가장 많은 지분을 갖게 된다.

당초 SBI홀딩스는 국내 금융지주사 전환으로 한국 금융시장 내에서 한층 안정적인 구조를 갖출 것으로 기대했다. 그룹 전체 전략을 통합적으로 수립하고 중복된 업무를 조정해 경영 효율성을 높일 수 있다는 판단이다. 금융지주사는 계열사 간 자금을 배분하기 용이하고 유동성을 보다 효율적으로 조절할 수 있다는 장점도 있다.

◇요건 5000억인데…SBI-BF 자산 4858억→4832억→4848억

SBI홀딩스는 기존 SBI저축은행의 최대주주인 SBI-BF를 통해 지분사 전환을 목표로 했다. SBI-BF, SBI-CF, SBI-IF는 모두 SBI저축은행 지분 22.66%를 보유하고 있지만, 세부적으로 보면 보유한 주식수에서 차이가 있다. SBI-BF는 7075만4500주를 보유했고, SBI-CF와 SBI-IF는 7075만4423주씩을 보유하고 있다.

현행 금융지주회사법상 △자산총액이 5000억원 이상이고 △1개 이상의 금융기관을 지배하고 있으며 △소유하는 자회사 주식가액 합계액이 자산총액의 50%를 넘으면 금융지주회사로 전환해야 한다. 지난해 2월 기준 최대주주인 SBI BF의 총자산은 4848억원이다. SBI BF가 보유한 SBI저축은행 지분 장부가액은 4833억원으로 총자산의 99.7%를 차지한다.

일각에선 그간 SBI홀딩스가 지주사 전환을 두고 속도를 조절했다고 보고 있다. SBI-BF의 자산이 2021년 4049억원에서 2022년 4858억원으로 증가하면서 금융사 지주 전환이 근접했으나 2023년 4832억원, 지난해 4848억원으로 자산을 유지해왔기 때문이다.

저축은행 한 관계자는 "SBI홀딩스는 자산운용사 설립 또는 인수를 추진하면서 지주사 전환을 타진했다"라며 "그러나 운용사 인수가 지연되고 금융당국 인가 등 복잡한 문제를 앞두자 지주사 전환에 부담을 느끼고 속도를 조절한 것"이라고 말했다.

앞서 실제 SBI-BF는 지난 2016년 금융지주사로 분류되기도 했다. 현재 지주사 자산 요건(5000억원)과 달리 당시는 요건이 1000억원이었기 때문에 가능했다. 그러나 SBI홀딩스는 지주회사 굴레를 벗는 게 더 좋다고 내부방침을 정하고 금융지주사 제외신고를 내면서 금융지주사에서 빠진 바 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [Korean Paper]한국물 발행 러시…해진공도 조달 나섰다

- [i-point]넥스턴바이오사이언스, 넥스턴바이오 흡수 합병

- [i-point]'사기혐의 피소' 에스엘에너지 “회사 무관 개인 관련 사안”

- [Korean Paper]5년만에 발행 나선 동양생명, 꾸준한 IR 통했다

- [Korean Paper]철강 디스카운트 없었다…포스코홀딩스 달러채 흥행

- 현대건설, 천안 '힐스테이트 두정역' 선착순 공급

- [i-point]케이쓰리아이, 글로벌 대기업향 XR시뮬레이터 후속수주

- [i-point]아이씨티케이, 미군 전시회 'LANPAC·TECHNET' 참가

- [i-point]한컴-KT, 공공 AI시장 공략 협력

- [i-point]'AI 헬스케어 정조준' 씨아이테크, 엠오디 흡수합병

유정화 기자의 다른 기사 보기

-

- [교보생명 SBI저축 인수]엇갈린 지주사 전환의 꿈, SBI그룹 무뎌진 결속력

- [Sanction Radar]새마을금고, 또 자금세탁방지 의무 위반 '과태료' 징계

- [교보생명 SBI저축 인수]1조4000억 들여 이뤄낸 '1위 저축은행', 매각 배경은

- KB저축, 흑자전환 성공…BIS비율 14% '돌파'

- 내부통제 '고삐' SBI저축, 그룹 준법 프로그램 가동

- HB저축, 새 CRO에 'SC제일' 출신 김창학 이사 영입

- [신협 부실여신 관리 점검]'PF 후폭풍' 신협중앙회, 위기대응 역량 '시험대'

- [애큐온은 지금]보폭 다른 스웨덴계 사모펀드의 ESG경영, 핵심은 'G'

- [신협 부실여신 관리 점검]7.5조 NPL 정리 속도…걸림돌은 대부업 '자산한도'

- [지방 저축은행은 지금]대구·경북·강원권, 가계대출 한계…자산 '제자리걸음'