글로벌 메이커의 한계…파슨 배상 전가 "일절 안돼" 인수후보 및 이슈점검 ② 일렉트로룩스

박준식 기자/ 윤동희 기자공개 2012-08-20 14:25:22

[편집자주]

대우일렉트로닉스 새 주인을 찾기 위한 본 입찰이 오는 21일 마감된다. 채권단은 지난 2002년 이후 워크아웃을 진행하면서 이번까지 5번째 경영권 지분 매각을 시도하고 있다. 계속된 실패로 얼룩졌던 지난 사례와 달리 이번 인수전에는 국내외 대기업이 다수 참여하고 재무적 투자자들까지 가세해 흥행 분위기가 조성되고 있다. 거래가 성사될 가능성도 상대적으로 커졌다는 평이 나온다. 4곳의 인수 후보군을 살펴본다.

이 기사는 2012년 08월 20일 14:25 thebell 에 표출된 기사입니다.

스웨덴 가전 기업 일렉트로룩스(Electrolux)는 대우일렉트로닉스 인수전의 만년 재수생이다. 지난 인수전에서 가장 의지가 높은 후보로 꼽혔지만 막판에 이란계 엔텍합에 밀려 거래를 놓쳤고 이후에도 몇 가지 문제로 우선협상권을 얻는 데는 실패했다.글로벌 기업인 일렉트로룩스가 이번에는 인수에서 성공할 수 있을까. 이 후보에게는 일단 해외 사업자로 갖는 한계를 극복이 관건이다. 스웨덴 회사 입장에서는 한국 시장이 12개 아시아의 사업장 중 하나에 불과한 만큼 우발채무나 고용승계 문제 등에 있어 국내 경쟁자보다 공격적으로 조건을 내걸기 힘들 것으로 판단된다.

일렉트로룩스는 대우일렉에 주문자상표부착(OEM) 방식으로 일부 제품 생산을 맡기고 있다. 이들이 대우일렉 인수를 찔러보는 건 사업협력 관계로 인해 기업에 대한 이해도가 높기 때문이라는 해석이 가능하다.

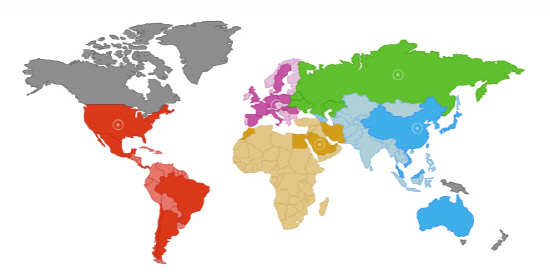

이 스웨덴 기업은 현재 150개가 넘는 나라에 진출해 있다. 지난해 매출은 17조 원, 영업이익은 5100억 원, 단기차입금을 제외한 현금 및 현금성 자산 규모는 6500억 원 가량이다. 재무건전성이나 회사 지명도 면에서는 어느 후보보다 우월하다는 평가를 받는다.

일렉트로룩스의 인수 목적으로는 멕시코 공장 등 대우일렉이 가진 전략적 가치의 우위가 꼽힌다. 가전업계의 최대 시장인 북미와 남미 대륙을 공략하기 위한 거점 기지로 대우일렉의 멕시코 공장을 탐내고 있다는 분석이다. 일렉트로룩스는 지난 2002년 매출이 22조 원대 달하기도 했지만 매출의 절반을 차지했던 본거지인 유럽시장의 실적이 지속적으로 감소해 규모가 점점 줄고 있다. 이에 반해 신시장으로 분류되는 브라질과 아르헨티나, 멕시코 등 남미지역에서는 꾸준히 수입이 늘고 있다. 지난 2009년과 2010년 각 27%, 19%의 성장률을 기록했고 지난해에는 9%의 성장률로 이런 흐름에 불을 붙일 기폭제가 필요한 상황이다.

대우일렉은 광주 공장을 제외하고 영국과 멕시코를 비롯해 전 세계 각국에 18개의 주요 생산 및 판매 현지법인을 두고 있다. 중동 뿐 아니라 남미에서는 '대우' 브랜드가 매출에 긍정적으로 작용하는 편이다. 최근에 출시한 상업용 전자레인지 제품의 반응이 좋아 실적 개선도 기대된다.

일렉트로룩스 제품은 한국에서 고가 상품군으로 인식되고 있다. 중저가 시장을 놓치면서 실적 등락을 반복하고 있는 점을 고려하면 대우일렉 인수는 전략 시장에 진입할 토대다. 엔텍합에 밀려 지난 인수전에서 아깝게 떨어졌지만 이번 인수전도 녹록치 않아 보인다. 동부그룹과 SM그룹 등 국내 전략적 투자자(SI)와 맞붙게 되면서 유리한 위치를 점하기 어려운 상황이다. 인수 시너지를 고사하고 리스크를 떠안을 수 있는 역량에 한계가 있다.

|

일렉트로룩스 입장에서 인수전의 가장 큰 복병은 '9808만 달러 규모의 파슨(Parson) 손해배상액'이 꼽힌다. 현재 회사가 파슨과 협상을 벌이고 있지만 본 입찰까지 이를 해결하기에는 시간이 촉박하다. 인수후보들이 어느 정도 위험을 부담해야 하는 상황이다.

일렉트로룩스는 이 손해배상액을 일절 부담할 수 없다는 입장이다. 매각협의회가 엔텍합의 우선협상자 지위를 박탈했을 당시에도 일렉트로룩스는 차 순위 협상자로 인수 제의를 받았지만 끝내 이런 이유를 들어 협상권을 포기했었다. 이들은 1000억 원의 우발채무(손해배상 청구액)에 대한 손실을 모두 매각자 측에서 충당하길 요구했다. 당시 인수 조건이 채권단 측에서 받아들일 수 없는 조건이었다는 지적이다.

이밖에 해외 사업자 특성상 인수 후 자본금 투입이나 고용보장 조건이 국내 사업자에 비해 경쟁력 측면에서 밀릴 가능성이 있다. 유럽과 미국, 남미지역에서 매출의 90%를 올리는 이 회사가 한국 시장에 투자를 대대적으로 집행하거나 장기적으로 지속해야 하는 전략적 근거가 부족하다는 이유다.

공공기관 성향을 띈 채권단이 국내 인수 후보가 경쟁을 벌이는 상황에서 광주 지역의 3대 사업장을 가진 대우일렉을 해외사업자에 넘길 가능성도 낮다. 같은 조건이라면 일렉트로룩스가 국내 경쟁자에 밀릴 것이라는 판단이다. 일렉트로룩스가 이런 열세를 공격적인 베팅으로 잠재울지는 미지수다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [북미 질주하는 현대차]윤승규 기아 부사장 "IRA 폐지, 아직 장담 어렵다"

- [북미 질주하는 현대차]셀카와 주먹인사로 화답, 현대차 첫 외국인 CEO 무뇨스

- [북미 질주하는 현대차]무뇨스 현대차 사장 "미국 투자, 정책 변화 상관없이 지속"

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성