이 기사는 2013년 04월 08일 14시34분 thebell에 표출된 기사입니다

휴대폰용 코팅장비 제조업체인 한일진공기계가 기업공개(IPO)가 아닌 키움제1호기업인수목적회사(이하 키움스팩1호)와 합병에 나서 그 배경에 관심이 쏠린다. 1년여 동안 합병 사례를 찾아볼 수 없을 정도로 죽어있던 스팩과의 합병을 결정한 것은 IPO 추진시 걸릴 수 있는 시간을 최대한 단축하고 적기에 자금을 조달하기 위한 것으로 파악된다.8일 관련업계에 따르면 키움스팩1호는 지난 5일 한일진공기계를 흡수합병한다고 밝히며, 한국거래소 코스닥시장본부에 상장예비심사 청구서를 제출했다. 이번 합병은 키움스팩1호가 2010년 9월 상장된 지 약 2년 반만에 성사됐다. 지난 해 4월 신한스팩이 서진오토모티브를 흡수합병한 지 1년 만의 스팩 합병이기도 하다.

한일진공기계가 스팩과의 합병을 시도하는 것은 스마트폰 시장이 하루가 다르게 커지는 상황에서 시설투자 및 운영에 필요한 자금을 최대한 빨리 끌어모으기 위함이다.

25년 업력을 지닌 한일진공기계는 휴대폰용·광학렌즈용 코팅장비를 생산하고 있다. 휴대폰용 코팅장비는 작년 기준 전체 매출의 88%를 차지하고 있다. 최근 스마트폰의 보급 확대로 인해 2010년부터 휴대폰용 코팅장비의 매출이 본격화 되고 있다.

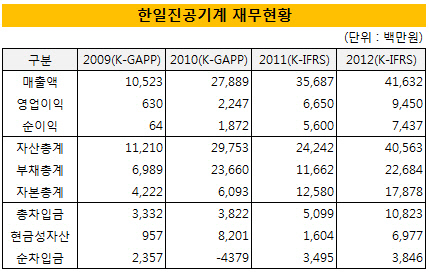

2009년 105억 원이던 매출액은 지난 해 416억 원으로 4배 가까이 성장했고, 같은 기간 영업이익은 6억 원에서 94억 원으로 급증했다. 지난 해 영업이익률은 22.7%로 높은 수준이다.

|

스마트폰 수요가 계속 늘어나는 가운데 생산능력 확대를 위한 시설 투자가 시급하다고 판단한 한일진공기계는 키움스팩1호의 합병 제안을 받아들였다. IPO를 통해 상장을 추진할 경우에는 지정감사인의 감사를 받아야 해 최소한 1년 이상의 기간이 걸려 검토 대상에서 제외됐다.

또 IPO는 공모가 결정이 유동적이어서 의도한 자금을 다 모으지 못할 불확실성이 존재하는 반면 스팩은 필요로 하는 자금을 미리 확정해 조달할 수 있다는 장점도 감안했다.

한일진공기계는 키움스팩1호와 합병하게 되면 발기인 출자금(22억 원)과 공모자금(200억 원)을 합한 222억 원의 자금을 확보할 수 있다.

키움스팩1호 관계자는 "IPO의 경우 회사의 상황과 무관하게 물리적으로 시간이 많이 걸리는 단점이 있어 스팩과의 합병을 제안했다"며 "전세계 스마트폰 시장은 1년이 채 안되는 주기로 새로운 제품 라인업이 출시 및 대기하고 있고 스마트폰 이용자들의 휴대폰 교체주기도 앞당겨져 (한일진공기계는) 안정적인 성장세를 유지할 것으로 보인다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 청약증거금 2조 몰린 쎄크, 공모청약 흥행 '28일 상장'

- [영상/Red&Blue]겹경사 대한항공, 아쉬운 주가

- [i-point]모아라이프플러스, 충북대학교와 공동연구 협약 체결

- [i-point]폴라리스오피스, KT클라우드 ‘AI Foundry' 파트너로 참여

- [i-point]고영, 용인시와 지연역계 진로교육 업무협약

- [i-point]DS단석, 1분기 매출·영업이익 동반 성장

- [피스피스스튜디오 IPO]안정적 지배구조, 공모 부담요소 줄였다

- 한국은행, 관세 전쟁에 손발 묶였다…5월에 쏠리는 눈

- [보험사 CSM 점검]현대해상, 가정 변경 충격 속 뚜렷한 신계약 '질적 성과'

- [8대 카드사 지각변동]신한카드, 굳건한 비카드 강자…롯데·BC 성장세 주목