동부하이텍, 6200억 신디론 만기 연장 3년간 유예, 동부메탈 올해 매각 조건..불이행시 산은서 강매 가능성

김장환 기자공개 2013-06-24 10:23:31

이 기사는 2013년 06월 20일 14시07분 thebell에 표출된 기사입니다

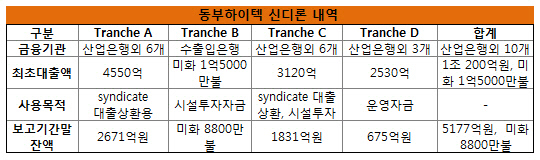

동부하이텍이 6200억 원대 신디케이트론 만기를 연장하는데 성공했다. 하지만 올해 안에 동부메탈 지분을 반드시 매각해야 한다는 조건이 걸려있어 부담을 키우고 있다. 불이행시 주채권은행인 산업은행에서 지분을 직접 가져와 매각하겠다는 약정을 내건 것으로 전해진다.20일 금융권 관계자에 따르면 산업은행, 수출입은행 등 대주단과 동부하이텍은 6200억 원대 신디케이트론(협조금융) 만기를 3년간 연장하는 약정 계약을 지난 주 마무리했다. 내년 1분기 안에 대부분의 만기가 완료되는 차입금으로, 이를 통해 오는 2016년 이후까지 상환 일자가 미뤄지게 됐다.

해당 신디케이트론은 지난 2004년 동부전자가 산업은행 등 15개 금융기관으로 구성된 대주단으로부터 끌어왔던 자금이다. 초기 대출금은 원화 1조200억 원, 미화 1억5000만 달러로, 2007년 5월 합병에 들어가며 동부하이텍에 승계됐다. 그 해 말 대주단은 대출 만기를 5년간 연장해줬다.

|

총 4개의 트랜치(Tranche)로 구성된 신디케이트론은 7.38~8.4%까지 상당히 높은 금리로 짜여져 있다. 잇따른 자산매각과 자구책을 통해 차입금을 크게 줄이기는 했지만 여전히 트랜치별로 상당 잔액이 남아있다. 현재 남은 총 잔액은 원화 5177억 원, 미화 8800만 달러다.

채권단 관계자에 따르면 이번 차입 연장 동의를 이끌어내는 과정에서 산업은행은 올해 안에 동부메탈 지분을 반드시 매각하겠다는 약정을 여타 대주단에 내걸었다. 불이행시에는 산업은행에서 직접 지분을 양도받아 팔겠다는 방안까지 약정사안에 포함된 것으로 전해진다.

동부하이텍은 신디케이트론 연장 과정에서 매년 동부메탈 지분 매각을 채권단에 약속해왔다. 하지만 경기 불황을 이유로 이를 성사시키지 못했다. 이 탓에 이번 만기 연장 과정에서 대주단간 불협화음이 이어지자 산업은행이 직접 지분 매각 책임을 짊어지게 됐다는 후문이다.

금융권 관계자는 "3년 동안 매각 약속을 지키기 못했기 때문에 이번 신디론 연장 동의 과정에서도 반발이 있었던 것"이라며 "주채권은행이 나서서 올해 안에는 반드시 매각을 성사시키겠다고 했기 때문에 믿고 동의를 하게 됐다"고 전했다.

채권단에서는 동부메탈 지분 매각을 성사시키지 못할 경우 또 다른 대출약정 이행의무 자체도 지켜지기가 어려울 것으로 보고 있다. 올해 말 기준 부채비율 300% 이하, EBITDA/이자비용 2.0배를 유지해야 한다는 조건이다.

현재 시장에서 내다보고 있는 동부메탈 지분 매각가는 3000억 원선이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 에스엔이바이오, 엑소좀 급성뇌경색 치료제 임상 승인

- [영상]동양·ABL생명 품는 우리금융, 통합 후 유상증자 계획한 배경은

- [경동나비엔은 지금]보일러·온수기 노하우, '240조 시장' HVAC에 녹인다

- [LG그룹 로봇사업 점검]LG CNS, 물류 사업 고도화 'AMR 도입' 초읽기

- [Korean Paper]코레일, 관세 전쟁 속 한국물 복귀전 나선다

- [유증&디테일]'초음파 DDS 선두' 아이엠지티, 임상시험 150억 조달

- 엠케이전자, '반도체 후공정 1위' ASE 어워드 수상

- [AACR 2025 프리뷰]신약 개발 속도내는 제이인츠바이오, 연구 2건 출격

- [AACR 2025 프리뷰]국내 항암 신약 투톱 유한양행·한미약품, '최다' 기록 쓴다

- 뉴로바이오젠, 6.5조 L/O에 1% 마일스톤…상업화 '관건'