신창재 회장 '교보은행 꿈' 이뤄낼까 [교보은행 가능한가]①은행업 진출 수차례 타진…독립경영과 성장동력 마련 위한 과제

[편집자주]

이 기사는 2014년 02월 17일 09시00분 thebell에 표출된 기사입니다

신창재 교보생명 회장은 성공한 2세 경영자로 평가받는다. 그는 교보생명의 창업자인 고(故) 신용호 회장의 뒤를 잇기 전까지 서울대 의대 교수로 재직하며, 회사 경영과는 무관한 삶을 살았다. 하지만 지난 2000년 아버지의 뒤를 이어 교보생명 회장으로 취임한 이후 생명보험업계 3위 교보생명의 경영을 진두지휘했고, 교보생명은 현재 국내 생명보험사 중 내실 부문에서 가장 우수한 회사로 인정받고 있다.

하지만 신창재 회장도 지난 2003년 상속세 현물출자와 2대 주주였던 대우그룹의 파산으로 불거진 교보생명의 경영권 안정화 문제만큼은 아직도 풀지 못하고 있다. 신 회장 개인 지분율만 45%, 특수관계인 지분율까지 합치면 64.5%에 달했던 교보생명에 대한 영향력은 현재 특수관계인 지분을 합쳐도 40%를 넘지 못한다. 교보생명이 성장할수록 노리는 세력이 많아지는 것은 당연한 일로, 신창재 회장은 매번 기존 주주들의 움직임에 촉각을 곤두세워야 했다.

이런 상황에서 실현 가능성이 가장 높은 방안은 지주회사 전환이다. 하지만 맨입으로 지주사 전환에 나설 수는 없기 때문에 신창재 회장은 기존 주주들의 주머니를 불려 주면서 자연스럽게 지주회사로 전환할 수 있는 대형 금융회사 인수를 끊임없이 시도하고 있다.

이러한 상황에서 교보생명은 지난해 우리금융 민영화 방안 발표 직후 우리은행 인수 의지를 드러냈고, 최근 '구체적인 매각 일정 발표'라는 단서를 달긴 했지만 신창재 교보생명 회장이 직접 인수 참여가 가능하다는 뜻을 밝히기도 했다.

교보생명 내부에서도 재무라인 등에서 우리은행 인수를 진두지휘하고 있는 것으로 알려졌다.

◇ 끊이지 않는 교보은행의 꿈

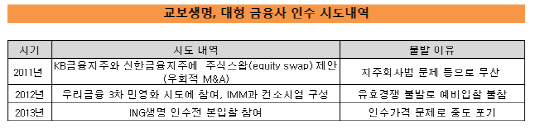

교보생명의 우리은행 인수 추진은 이번이 처음이 아니다. 지난 2012년 불발됐던 우리금융 민영화에서도 교보생명은 IMM PE와 컨소시엄을 구성, 막판까지 인수 참여를 고민해 왔다. 당시 교보생명은 KB금융이 우리금융 민영화에 불참하자 유효경쟁 자체가 힘들 것으로 보고 인수 참여를 포기했다. 인수의지는 충분했지만 정치권의 우리금융 민영화 반대와 유효경쟁 실패로 인한 매각 불발이 교보생명의 발목을 잡은 셈이다.

비단 교보생명이 우리은행만을 노렸던 것은 아니다. 지난 2011년에는 주식스왑(equity swap)을 통해 KB금융과 신한금융에 대한 우회적 M&A 방안을 IB로부터 제안받아 검토하기도 했다. 당시 방안은 교보생명 주식과 금융지주의 신주를 맞교환하는 방식이었는데, 금융지주회사법상의 '동일인 10% 이상 지분보유 금지' 규정과 금융감독 당국의 난색으로 태핑 단계에서 중단됐다.

은행업 진출이 번번히 막히자 교보생명은 ING생명 M&A에 모습을 드러내기도 했다. 인수가격이 턱없이 높다는 판단 하에 중도에 포기를 했지만 당시 교보생명은 PEF를 통한 인수구조까지 검토했다.

|

이런 상황에선 지난해 재개된 우리금융 민영화에 교보생명이 인수 참여 의지를 밝힌 것은 새삼스러운 일이 아니다. 특히 이번 우리금융 민영화는 기존처럼 불발 가능성보다는 성사 가능성이 높은 상황이라 교보생명에게 그동안 기다려온 기회가 현실이 된 셈이다.

금융감독 당국의 복수 관계자는 "일각에선 교보생명의 우리은행 인수 참여를 유효경쟁 구조를 만들기 위한 들러리로 보고 있지만 교보생명 경영진은 물론 교보생명의 외국인 주주들까지도 적극적인 입장을 보이고 있어 실제 인수의지가 강한 것으로 인지하고 있다"고 말했다.

◇ 지배구조 안정화에서 생존도모까지

생명보험시장 업계 3위, 자산규모(지난해 9월 말 기준) 72조 원의 교보생명은 대형 보험사 중 가장 안정적인 수익창출 구조를 가지고 있어 걱정이 없어 보인다. 하지만 내부적으로 교보생명은 외부 간섭없는 경영구조 유지와 향후 보험산업의 성장성 둔화 타개 방안 마련이 필요한 상황이다.

지배구조 면에서 교보생명은 신창재 회장이 지분 33.8%를 보유해 최대주주의 자리를 지키고 있다. 결코 적지 않은 지분율이지만 절대적인 상황은 아니다. 단순 투자목적으로 참여를 하고 있지만 코세어계 펀드와 어피니티 컨소시엄 등 외국계 주주들의 지분율을 합치면 신창재 회장의 지분율을 상회하기 때문이다.

|

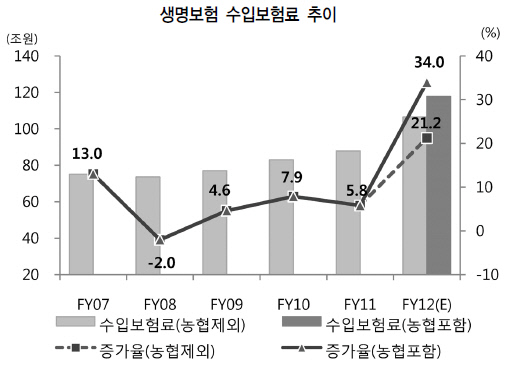

생명보험 빅 3 중 유일하게 기업공개(IPO)를 미룰 정도로 교보생명은 외부의 경영간섭에 대해 민감하다. 이런 상황에서 보험산업 성장 둔화로 수익창출력이 떨어진다면 외국계 주주들의 경영간섭 가능성을 배제할 수 없다.

결국 현재처럼 안정적인 지배구조를 지키기 위해선 외국계 주주들이 만족할 만한 수익창출 성과를 내야 한다. 하지만 지금처럼 보험업에만 주력해선 수익창출이 쉽지 않다.

그렇다고 삼성생명과 한화생명 등 대형 생명보험사들도 성과를 내지 못하는 상황에서 뒤늦게 해외시장으로 눈을 돌려도 답이 없기는 마찬가지다. 국내에서 사업다각화를 추진한다고 해도 이미 증권업과 자산운용업에는 진출했고, 아직은 모회사인 교보생명을 지원하기엔 한참 부족한 상황이다.

반면 우리은행은 이전부터 보험업계에서 회자되던 은행업 진출의 열쇠다. 장기금융 산업인 보험업에 비해 은행업은 단기금융 산업으로, 우리은행 인수시 교보생명은 장·단기 금융산업을 동시에 아우르며 보험업의 울타리를 벗어나게 된다.

보험업 탈피와 함께 당장 교보생명 경영진에게 떨어진 기업가치 제고 문제도 한번에 해결할 수 있다. 우리은행을 인수시 교보생명은 생명보험과 은행업 모두에서 강자의 자리를 차지하게 되고, 이러한 기대효과는 기업가치를 한번에 끌어올릴 수 있는 토대가 되기 때문이다.

업계 한 관계자는 "외국계 주주들이 오히려 더 우리은행 인수에 적극적이란 말까지 나오는 상황"이라며 "현재 은행들이 자회사 형태로 보험업에 진출하고 있지만 신한금융이나 농협금융 외에는 단순히 구색을 맞추는 정도에 불과하지만 당장 교보생명이 우리은행을 인수하게 되면 보험업과 은행업을 아우르는 종합금융사로 도약하게 된다"고 말했다.

|