우투證, CB 한건으로 체면치레 [thebell League Table/ECM ELB]공모 BW 전무...LIG·KB證 명맥 유지

이승연 기자공개 2014-04-01 10:16:07

이 기사는 2014년 03월 31일 18:58 thebell 에 표출된 기사입니다.

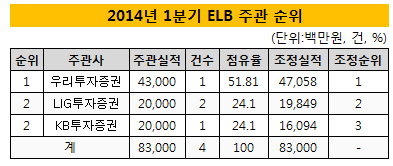

2014년 1분기 주식연계증권(ELB) 시장은 극심한 딜 가뭄을 겪었다. 공모 신주인수권부사채(BW)와 교환사채(EB)는 전무했고 전환사채(CB)도 단 4건에 불과했다. 그나마 규모가 제법 컸던 유니온스틸 CB를 단독 주관관 우리투자증권이 가장 많은 실적을 쌓았다. LIG투자증권과 KB투자증권도 한두 건씩의 CB를 주관했다.더벨 리그테이블에 따르면 2014년 1분기 증권사가 주관사로 참여한 ELB 발행 거래는 830억원에 불과했다. 우리투자증권이 430억 원 규모의 유니온스틸 CB 한 건으로 주관 실적 1위를 차지했다.

LIG투자증권은 각각 150억 원, 50억 원 규모의 페이퍼코리아, SDN 등 두 건의 CB 물량을 대표주관하면서 상위권에 이름을 올렸다. LIG투자증권의 ELB 주관 영업은 2012년부터 시작됐다. ELB 시장에서 존재감이 거의 없었던 당시 100억 원 규모의 페이퍼코리아 CB로 시장에 첫 등장했다.

KB투자증권은 200억 원 규모의 한솔홈데코 CB를 주관했다. KB투자증권은 2011년 ELB 주관 순위11위를 기록한 후 2012년 잠시 시장에서 자취를 감췄다. 그러다 지난해 500억 원 규모의 깨끗한나라 CB 발행 1건으로 전체 ELB 리그테이블 4위로 복귀했다.

1분기 ELB 시장은 CB 주관에 따라 증권사의 실적이 갈렸다. BW가 작년 말 금융당국의 분리형 BW 발행 금지 조치로 자취를 감춘 영향이다.

실제로 1분기 공모와 사모를 합한 ELB 발행 비중을 살펴보면 CB 발행이 91%로 압도적이었다. 발행 규모 역시 CB 7568억 원으로 전년 (4429억 원) 대비 두 배 가까이 늘어났다. BW와 EB의 발행 규모는 각각 740억 원, 34억 원으로 지난해 1분기 대비 무려 83%, 98% 감소했다.

하지만 대형 딜은 거의 없었다. 단일 거래로는 STX엔진이 주관사 없이 채권은행을 대상으로 발행한 사모 전환사채가 1000억 원으로 가장 컸다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]정철 브이티 공동대표, 140만주 매각 예고

- [i-point]시노펙스, 유튜브 통해 적극 주주 소통

- [코스닥 상장사 매물 분석]빅텐츠 인수 예고한 나노캠텍, 내실 다지기 '글쎄'

- [IR Briefing]'경영권 분쟁 일축' 에스켐 "OLED 소재 전문 공급사 도약"

- [Company & IB]SK·LG 이은 '빅 이슈어' 한화, KB증권으로 파트너십 '이동'

- 우리금융, CEO 장기 승계 프로그램 가동…후보군 면면은

- 최규옥 전 오스템 회장, 주성엔지 투자 방침 '유지'

- [한미 오너가 분쟁]'직접 소통' 약속 지킨 신동국, 소액주주연대 '지지' 화답

- [SK스퀘어 밸류업 구상 점검]인크로스, 'T딜+AI' 신성장동력 확보 속도

- [저축은행경영분석]NH저축은행, 흑자전환 지속 가운데 건전성 관리 과제