이노션 IPO 스타트…시총 최대 2조원 예상 주관사 선정 돌입…FI지분 40% 구주매출이 핵심

민경문 기자공개 2014-10-08 14:38:35

이 기사는 2014년 10월 08일 13시57분 thebell에 표출된 기사입니다

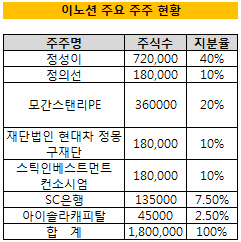

현대차그룹 광고대행사인 이노션이 본격적인 기업공개(IPO)에 착수했다. 재무적 투자자(FI)의 자금 회수 및 일감 몰아주기 규제 회피 차원에서 상장에 나서는 것으로 파악된다. 최대주주인 정성이 고문(지분율 40%)과 정의선 부회장을 제외한 이노션의 재무적 투자자 비중은 40%에 이르고 있다. 상장 후 시가총액은 최대 2조 원에 달할 것으로 추산된다.8일 관련업계에 따르면 이노션은 상장 주관사 선정을 위한 RFP를 국내외 주요 증권사에 발송했다. 제안서 제출은 오는 17일까지다. 상장 시점은 내년으로 정해졌으며 사내 태스크포스 팀(TFT) 구성도 완료한 것으로 알려졌다. 이노션은 그 동안 프리IPO(상장 전 지분투자) 작업의 일환으로 사모투자펀드(PEF) 등 국내외 금융회사의 자금을 유치해 왔으며 이들 중 상당수가 상장을 통해 자금을 회수할 것으로 파악된다.

|

올해 8월에는 정의선 현대자동차그룹 부회장이 지분 30%를 모간스탠리PE, SC은행, 아이솔라캐피탈에 분할 매각했다. 모간스탠리PE가 20% 지분을 인수했으며, SC은행과 아이솔라캐피탈은 각각 7.5%와 2.5% 지분을 취득했다.

매각 가격은 지분 10%당 1000억 원씩 총 3000억 원으로 결정됐다. 주당 매각 가격은 55만 5556원이다. 지난해 말 스틱인베스트먼트 컨소시엄이 이노션 지분 10%를 인수할 때도 같은 가격이었다. 결국 이노션 지분 100% 가치(Equity Value)를 1조 원으로 산정했다는 계산이 나온다.

지난해 이노션의 당기순이익은 약 780억 원으로 제일기획의 주가수익비율(PER) 20배를 반영할 경우 상장 후 시가총액은 1조5000억 원 수준에서 결정될 것으로 추산된다. IPO를 앞두고 순이익을 끌어올릴 경우 최대 2조 원대의 시총도 예상해 볼 수 있다는게 업계의 분석이다.

시장 관계자는 "올해는 동계 올림픽, 브라질 월드컵, 인천 아시안게임 등 굵직한 국제 스포츠 행사가 연달아 개최돼 이노션의 매출과 수익성이 지난해보다 크게 향상될 것"이라며 "이를 기반한 내년 예상 시가총액은 1조 원을 크게 뛰어넘을 것"이라고 말했다. 이노션은 지난해 매출액(연결기준)은 6562억 원, 영업이익 900억 원, 순이익 775억 원을 기록했다.

|

아울러 이노션이 신주 모집을 통한 자금 확충으로 해외 진출에 나설 수 있다는 의견도 제기된다. 이노션의 현대차그룹 거래 비중은 2011년 41%에서 지난해 34%까지 낮아지면서 외부 일감 확보가 불가피하다는 분석이다. 앞서 안건희 이노션 대표는 글로벌 시장에서 부족한 부분에 대해 인수합병(M&A)도 고려하고 있다는 입장도 밝힌 바 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]제이엘케이, ‘메디컬 AI 얼라이언스’ 출범식 개최

- 카카오엔터테인먼트 매각, 투자자간 셈법 엇갈린다

- 카카오, '11조 몸값' 카카오엔터테인먼트 매각 추진

- [i-point]대동, 우크라이나 농업부와 미래농업 기술 지원 협력 논의

- '위기를 기회로' 탑코미디어, 숏폼 올라탄다

- [thebell interview]임형철 블로코어 대표 “TGV로 글로벌 AI 투자 확대”

- [VC 경영분석]유안타인베, '티키글로벌' 지분법 손실에 '적자 전환'

- [VC 경영분석]성과보수 늘어난 CJ인베, 줄어드는 관리보수 '과제'

- [VC 경영분석]'첫 성과보수' 하나벤처스, 모든 실적 지표 '경신'

- [VC 경영분석]SBVA, '펀딩·투자·회수' 선순환…'당근' 성과 주목