"실패 빠르게 인정하는 게 성공의 비법" [지점랩의고수]김승일 메리츠종금증권 강남센터 과장②

최은진 기자공개 2015-06-01 08:05:12

이 기사는 2015년 05월 21일 16시41분 thebell에 표출된 기사입니다

"정확하게 맞출 수 없다면 시장 전망은 무의미 합니다. 그때 그때 상황에 맞게 전략을 세우고 원칙에 따라 발빠르게 대응하는 것이 더 중요합니다"김승일 메리츠종금증권 과장은 시장 전망을 하지 않는다. 자신의 '촉'을 과신하다 보면 무리한 투자를 하게 된다는 판단이다. 또 시장을 신뢰할 수도 없고 기업의 재무제표도 마냥 믿을 수 없다는 생각에 섣부른 전망은 하지 않는다. 즉, 정확하게 맞출 수 없다면 현재 시장 상황의 큰 흐름 정도만 파악하고 그에 맞게 대응하는 것이 더 현실적이라는 판단이다. 그렇게 시작한 것이 단타매매다.

◇ 우량한 주도주 발굴해 단타매매…전략종목 제외하고 종목당 투자 비중 조절

김 과장은 매일 매일 주도주를 점검하고 수급이 모이거나 시세가 강한 종목, 모멘텀이 큰 기업을 발굴한다. 이러한 주도주를 일단위, 일주일 단위, 한달 단위 등으로 수집하고 관리해 매매의 기본 자료로 활용한다. 그렇다고 차트만 보는 것은 아니다. 종목을 발굴한 후 해당 기업의 재무제표와 자금흐름을 꼼꼼하게 점검한다. 아무리 시세가 강한 종목이어도 적자가 계속되는 기업에는 절대로 투자하지 않는 원칙을 가지고 있다.

포트폴리오 내 종목은 최대 10개로 압축한다. 한 종목 당 전체 자산의 30% 비중을 넘지 않도록 조종해 투자한다. 다만 '전략종목'이라는 명목 하에 1~2개 정도는 30% 이상 투자하기도 한다. 최근에는 반도체와 소재 종목들을 전략종목으로 삼았다.

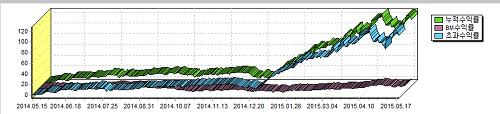

김 과장은 지난해 5월부터 시작한 일반형 포트폴리오에서 공격형 포트폴리오라는 유형을 하나 더 추가했다. 일반형과 공격형 모두 단타매매가 근간이 되지만 일반형의 경우 시가총액 2000억 원 이상의 중소형주가 중심이 되고, 공격형은 그런 제한없이 돈이 된다 싶으면 무조건 투자한다는 차이가 있다. 지난해 5월 15일부터 운용하기 시작한 일반형은 1년간 125%의 수익을 거뒀고, 지난해 12월 23일 운용을 개시한 공격형은 운용한지 이제 막 6개월밖에 안됐지만 벌써 148%의 성과를 올렸다.

|

◇ 리스크 관리, '5'의 법칙 준수…"실패 빠르게 인식하는게 중요"

단타매매는 리스크 관리가 핵심이다. 손실이 나면 회복될 때까지 기다려야 할지 말아야 할지 빠르게 판단하고 대응해야 하기 때문이다. 따라서 김 과장은 나름의 원칙을 세웠다. 5의 법칙이다.

투자한 종목이 하락하면 5일 간 지켜보다 반등이 나오지 않으면 실패한 투자라고 인정하고 손절처리한다. 또 한 종목당 손실이 5%를 넘어서면 이 역시 실패한 투자라고 판단한다. '내일이면 오르지 않을까', 혹은 '좀 더 빠지다 오르겠지'라는 고민을 하다 보면 한도 끝도 없다는 생각에 인내할 수 있는 시간과 손실율을 정해놨다. 그 것이 5일이고 5%다.

"저는 주식에 대한 촉이 전혀 없습니다. 시장 전망을 할 수 없으니 원칙에 의존하는 매매를 할 수 밖에요. 원칙을 지키는 것이 수익의 가장 큰 비결입니다"

◇ "대세상승장 어렵지만 반도체 소재·화장품 종목 주도주…현금보유 늘려야 할 때"

김 과장이 최근 주로 매매하는 업종은 반도체장비와 소재 종목들이다. 삼성전자와 SK하이닉스 등 반도체 기업들이 투자를 늘리면서 반도체 소재 업체들의 수혜가 당연히 되고 있기 때문이다. 물론 투자과잉에 따른 우려도 제기되지만 단타매매하는 김 과장에게 중요하지 않는 뉴스다. 당장 주도주로 떠오르고 있기 때문에 적당히 먹고 빠지면 되기 때문이다.

중국도 매매의 주요 잣대로 작용한다. 중국 소비 시장이 커지면서 수혜가 예상되는 화장품과 음식료 업종을 눈여겨 보고 있지만 중국과 경쟁구도에 놓여있는 중후장대 종목들은 조심해야 한다고 주장한다.

김 과장은 앞으로 국내 주식시장이 대세상승장으로 나아가기는 어려울 것으로 보고 있다. 기준금리 추가 인하 가능성이 희박해지면서 유동성이 더 풀리지 못할 것으로 보고 있기 때문에 조만간 유동성장세가 종료될 것으로 보고 있다. 실적장세까지 이어지기까지는 확인돼야 할 지표들이 많아 섣불리 판단할 수 없다는 입장이다.

아울러 주식시장 상하한가 제한폭이 확대되면서 종목 당 증거금율이 조정돼, 반대매매 등 시장에 타격을 입힐 이슈가 발생할 수도 있다고 분석했다. 특히 코스닥 시장은 상하한가 제한폭 확대로 크게 출렁일 것으로 예상했다. 따라서 김 과장은 하락장에 미리 대비하는 차원에서 현금 보유를 점차 늘려나갈 필요가 있다고 조언했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 대방건설, 북수원이목지구 '디에트르 더리체 Ⅱ' 분양

- 흑자전환 성공 패스트파이브, 외형·수익성 다 잡았다

- [i-point]티로보틱스, AI 로드맵 공유…AMR·휴머노이드 접목

- [i-point]신성이엔지, 새만금 수상태양광 발전사업 협약

- [i-point]이엠앤아이 "슈뢰딩거 AI 플랫폼 판매 확대 기대"

- [i-point]스카이월드와이드, '아젠스Graph v2.15.0' 출시

- "BBT-877 적응증 재탐색" 대응 나선 브릿지바이오

- [LIG넥스원은 지금]'수긍되는' 고PER, 천궁-II에 기대 쏠렸다

- [i-point]라온시큐어, 정부 양자내성암호 시범사업 선정

- [사모펀드 유통 포트폴리오 점검]한샘, 고개 드는 '수익성'…주가 부양은 '숙제'