미래에셋캐피탈 '지주사 역할 힘드네' [여전사경영분석]자회사 지원에 순이익 한자릿수…미래에셋證 증자 참여시 부채비율 재확대

이승연 기자공개 2015-09-18 09:22:00

이 기사는 2015년 09월 17일 17시40분 thebell에 표출된 기사입니다

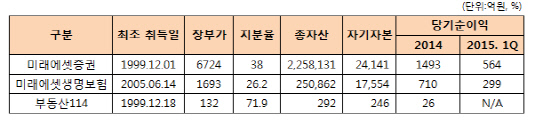

미래에셋증권의 대규모 유상증자 추진 관련, 미래에셋캐피탈의 참여설이 끊임없이 제기되고 있다. 미래에셋캐피탈은 미래에셋증권의 지분 38%를 보유한 최대주주로, 배정물량을 인수할 경우 총 증가액 1조 2067억 원 중3946억 원을 책임질 것으로 예상되고있다.그러나 미래에셋캐피탈이 당장 활용할 수 있는 자산이 2700억 원(현금 1715억 원+ 통안채 995억 원)에 불과해 1000억 원 이상의 외부 차입이 불가피하다. 이럴 경우 이중레버리지비율이 200%로 올라 지난해 미래에셋생명 지분 매각으로 겨우 줄여놨던 재무 부담이 다시 확대될 것이란 분석이다.

|

미래에셋캐피탈은 여신전문금융업법상 신기술사업자로 분류되지만 총 자산의 71% 가량이 미래에셋증권, 미래에셋생명 및 부동산114 등 주요 계열사에 대한 관계사 주식으로 구성돼 있다. 사실상 그룹 내 지주사 역할을 하고 있는 셈이다.

자체 사업 비중이 낮고 자회사들의 신인도에만 의존하다 보니 수익성 지표는 꽤 낮은 편이다. 2012년 이후 순이익 현황을 보면 2013년까지 적자를 보이다 지난해 1160억 원으로 치솟았는데 이는 미래에셋생명 지분 매각에 따른 일시적 효과로, 올 1분기 순이익은 다시 1억 원으로 떨어졌다.

미래에셋증권 등 자회사 지분 취득 과정에서 주로 외부 차입을 통해 자금을 조달한 탓에 이자비용 부담은 계속되고 있다. 지난해 말 이자비용은 292억 원으로 이는 지난해 같은 기간 이자 및 배당금 수익을 합친 186억 원 보다 높은 수준이다.

게다가 미래에셋캐피탈의 적극적인 지원에 반해 자회사들은 배당에 인색하다. 특히 미래에셋증권의 경우 지난 7월 국내 유가증권 시장에 상장했지만 주가는 연일 공모가인 7500원을 밑돌고 있다.

다만 지난해 10월 자회사인 미래에셋생명보험 지분 33.4%를 미래에셋증권에 3903억 원에 팔면서 재무 부담을 한층 덜었다. 그 전까지 357.7%에 달하던 부채비율은 올 초 109.9%로 떨어졌으며 이중레버리지비율도 같은 기간 230.4%에서 149.8%로 급감했다.

그러나 미래에셋캐피탈이 1조 2067억 원 규모의 미래에셋증권 유상증자에 참여하기 위해 1200억 원 규모의 외부차입에 나설 경우 현재 부채비율은 106.1%로, 이중레버리지비율은 217.7%로 치솟을거라는 게 업계 시각이다. 한국신용평가 관계자는 "200%를 넘는 이중레버리지비율은 캐피탈 업계에서 현저히 높은 수준"이라며 "미래에셋캐피탈의 현금흐름 구조를 고려할 때 차입부채를 점차적으로 줄이는 것도 기대하기 어려울 것"이라고 평가했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- '위기를 기회로' 탑코미디어, 숏폼 올라탄다

- [thebell interview]임형철 블로코어 대표 “TGV로 글로벌 AI 투자 확대”

- [VC 경영분석]유안타인베, '티키글로벌' 지분법 손실에 '적자 전환'

- [VC 경영분석]성과보수 늘어난 CJ인베, 줄어드는 관리보수 '과제'

- [VC 경영분석]'첫 성과보수' 하나벤처스, 모든 실적 지표 '경신'

- [VC 경영분석]SBVA, '펀딩·투자·회수' 선순환…'당근' 성과 주목

- [thebell note]'시니어 창업시대'를 기다리며

- [i-point]박진수 주성씨앤에어 대표 "북미 네트워크 기반 영구자석 사업 본격화"

- [i-point]폴라리스오피스, 서버리스 ‘웹오피스’ GS인증 1등급

- [i-point]킵스바이오파마, 윤상배 신임 대표 합류