제일홀딩스, 계열사 지분 '현금창구' 활용 하림·하림홀딩스·팜스코·선진 잇단 주식담보대출, 운영자금 융통

길진홍 기자공개 2015-12-17 08:29:31

이 기사는 2015년 12월 16일 08:55 thebell 에 표출된 기사입니다.

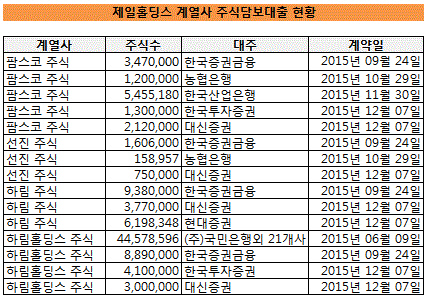

제일홀딩스가 운영자금 대부분을 보유 중인 계열사 주식담보대출에 의존하고 있는 것으로 나타났다. 수년 전 물적분할에 따른 지주사체제 전환으로 마땅한 수익원이 없는 가운데 다수의 계열사 주식을 담보로 단기 자금을 융통하고 있는 것으로 분석된다.제일홀딩스는 올 들어 잇달아 계열사 주식담보대출 계약을 체결했다. 팜스코 1354만 주, 선진 251만 주, 하림 1934만 주, 하림홀딩스 6056만 주 등 보유 중인 계열사 주식을 담보로 내놨다. 지난 6월 이후 산업은행, 농협은행, 한국투자증권, 대신증권, 현대증권 등 다수의 금융회사로부터 주식을 담보로 자금을 조달했다. 일부는 기존 차입금을 상환하고, 대출규모를 늘린 것으로 파악된다.

|

이 가운데 국민은행 등에 제공한 하림홀딩스 주식 일부를 제외한 나머지는 운영자금 조달을 위한 단기차입으로 파악된다. 조달 규모는 약 1000억 원가량으로 금리는 3%대 중반 수준에 설정돼 있다.

배당금 외에 마땅한 수익 원천이 없는 상황에서 주식담보대출에 운영자금을 의존하고 있는 것으로 볼 수 있다. 제일홀딩스는 지난해 영업수익 491억 원, 영업이익 466억 원을 올렸다. 순익은 267억 원에 달했다. 계열 자회사로부터 460억 원의 배당금을 받았으나 보증금(530억 원) 등의 지출로 현금성 자산이 52억 원에 그쳤다.

팬오션 인수 후 금융비용 증가도 주식담보대출을 거들고 있는 것으로 풀이된다. 제일홀딩스는 올 초 팬오션 인수를 위해 보유 중인 하림홀딩스 주식 4457만 8596주를 국민은행 등 대주단에 담보로 제공했다. 이는 하림홀딩스 발행주식의 절반에 해당한다. 주식을 담보로 조달한 금액이 약 5760억 원이다. 만기는 오는 2020년 6월까지이다. 대규모 외부 차입으로 연간 이자비용이 대폭 늘어났다. 팬오션 인수 전 제일홀딩스의 연간 금융비용은 60억 원에 그쳤다.

제일홀딩스의 계열사 지분을 활용한 자금 조달은 지속적으로 늘어날 것으로 예상된다. 계열사로부터 받는 배당금 증액과 맞물려 주식담보를 통해 금융비용 등을 충당할 가능성이 크다.

하림그룹 관계자는 "올해 잇단 주식담보대출은 기존 계약 연장 건이었으며 당장 추가 적인 외부차입을 검토하고 있지 않다"고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [북미 질주하는 현대차]윤승규 기아 부사장 "IRA 폐지, 아직 장담 어렵다"

- [북미 질주하는 현대차]셀카와 주먹인사로 화답, 현대차 첫 외국인 CEO 무뇨스

- [북미 질주하는 현대차]무뇨스 현대차 사장 "미국 투자, 정책 변화 상관없이 지속"

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성