금호타이어 적정 매물가치, 얼마나 될까 매각 대상 지분 42%, 6200억~6500억 수준

윤지혜 기자공개 2016-08-01 09:16:16

이 기사는 2016년 07월 25일 11:04 thebell 에 표출된 기사입니다.

금호타이어 매각이 본격화되면서 현재 기업가치(EV)와 M&A거래 시 적정 가격이 어느 선에서 형성될 지 관심이 쏠린다. 전문가들은 금호타이어가 2014년 워크아웃을 졸업한 후 이제 막 경영정상화에 돌입한 터라 단순 현재 EBITDA(상각 전 이익)에 근거해 기업가치를 매기기보다는 미래 예상 EBITDA와 동종업계(Peer Group) 비교를 통해 가치를 산정하는 것이 설득력 있다고 설명한다.금호타이어는 2009년 워크아웃에 돌입해 2014년 졸업했다. 전문가들은 5년의 워크아웃 과정을 거치면서 경영활동이 원활하지 않았고 경쟁업체인 한국타이어와 넥센타이어 만큼 적극적인 투자와 영업이 이뤄지지 못했다고 설명한다. 복수의 채권은행과 이해 관계자들이 공동경영을 하면서 신규 투자가 제한됐다는 것이다.

워크아웃 졸업 후인 2015년에도 아직 경영이 완전히 정상화 단계에 들어왔다고 보기는 어렵다는 시각이 우세하다. 2009년 이전에 추진했다가 중단됐던 미국 조지아 공장 준공이 올해 들어서야 마무리된 것도 이 같은 맥락에서다. 현재 금호타이어 실적 지표는 국내 경쟁 타이어 업체들에 비해 눈에 띄게 악화된 상태다. 장기간에 걸친 노조 파업도 실적에 영향을 미쳤다.

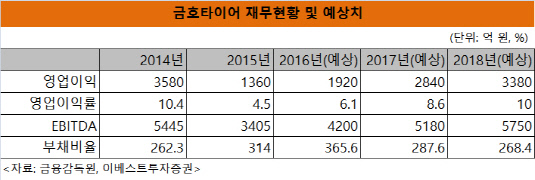

사업보고서에 따르면 2014년 3580억 원에 달하던 영업이익이 2015년 1360억 원으로 급락했으며, 올해 예상 영업이익은 1920억 원에 그친다. 2014년 5445억 원이던 상각전영업이익(EBITDA)도 2015년 말 3405억 원으로 급감했다. 2015년 말 순부채는 연결 기준 2조 3630억 원이다. 특히 2015년에는 6652억 원 규모의 설비 투자를 집행했다.

금호타이어는 현재 사업 재조정을 하고 있다. 해외 시장에서 금호타이어의 수익성이 발생하는 곳은 중국과 북미 시장으로, 전문가들이 실적 상승을 견인할 것으로 예상하는 곳은 최근 완공한 미국 조지아 공장이다. 금호타이어는 하반기부터 조지아 공장 가동률을 높여 초고성능타이어(UHP)를 생산, 수익성이 높은 북미 시장을 공략할 계획이다. 또한 중국의 경우 남경공장을 이전하면서 수요가 낮은 트럭용 타이어 비중을 줄일 예정이다. 이 밖에 노후 설비 교체, 인력 재배치, 판촉 마케팅 등을 추진하고 있다.

|

|

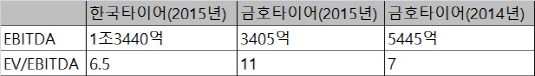

이러한 배경에서 전문가들과 일부 시장 참여자들은 올해부터 실적이 개선될 것으로 기대, 2017년과 2018년이 되면 EBITDA와 영업이익률이 다시 2014년 이전 수준으로 회복할 것으로 보고 있다. 작년 EBITDA와 현 주가(7월 22일 종가) 기준으로 기업가치를 산출할 경우 EV/EBITDA는 11배에 달한다. 같은 기간 한국타이어보다 4배 이상 차이가 난다.

이에 따라 금호타이어의 적정 가치를 짐작하려면 업계 시각처럼 금호타이어의 작년과 올해 실적을 일시적인 상황으로 간주하고, 2014년 EBITDA 수준인 5000억 원대를 기준으로 삼아야 할 것으로 보인다. 현재 매각자 측에서 기대하는 EBITDA도 5000억 원 수준인 것으로 알려졌다.

금호타이어 2014년 EBITDA 5445억 원을 같은 산출 방식으로 대입할 경우 EV/EBITDA는 7배로 여전히 한국타이어보다 높다는 것을 알 수 있다. 금호타이어가 한국타이어보다 배수가 높은 이유는 M&A 기대감 때문으로 분석된다.

시장에 따르면 투자자들은 금호타이어 인수 시 단숨에 글로벌 타이어업계 상위권으로 진입할 수 있다는 점을 투자 포인트로 보고 있다. 타이어 시장이 이미 성숙기에 접어들면서 아시아 업체 등 타이어업종 후발주자들 입장에서는 M&A를 통한 시장 진입이 브랜드 가치와 기술력 확보에 용이할 것이란 판단이다.

2014년 세계 타이어 시장규모는 1800억 달러로, 매출 기준 금호타이어의 글로벌 순위는 13위다. 이 가운데 브릿지스톤, 미쉘린, 굿이어 등 이른바 빅3 업체 매출액이 전체 시장의 약 37%를 점유하고 있기 때문에 아직 제도권에 들어가지 못했다고 판단한 업체의 경우에는 수년간 11위~13위 수준의 시장 지위를 유지해 온 금호타이어를 인수할 경우 10위권 진입을 노려볼 만하다는 분석이 나온다.

매각 대상인 채권단 보유 지분은 42.1%로, 2014년 EBITDA 혹은 현 시가총액 기준 6200억~6500억 원 범위다. 그 때문에 거래 최저가격을 6500억 원으로 본다면 경영권 프리미엄을 얼마나 주냐에 따라 거래 가격으로 1조 원에 근접한 수치가 나올 것 으로 관측된다. 경쟁이 과열될 경우 1조 원을 넘을 것이란 관측도 있지만 아직은 박삼구 금호아시아나그룹 회장의 우선매수권에 대한 불확실성이 해소되지 않아 시장참여자들의 공격적인 베팅이 이뤄질지는 지켜봐야 할 것으로 보인다.

현재 매각 주관을 맡은 CS와 주채권단인 산업은행이 복수에 이르는 투자자들 접촉을 마친 가운데 다음달 채권금융기관협의회를 열고 매각 결의를 거쳐 공식 경쟁입찰 공고를 낼 예정이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [차세대 프랜차이즈 돋보기]데일리비어, ‘IPO 노크’ 생활맥주 성장성 입증 주목

- [금융지주 CEO 책임경영 진단]진옥동 신한금융 회장, 3년째 성과급 '0원'…'명예회복' 절치부심

- [IR Briefing]넥슨, 취약했던 '북미·유럽' 매출 확 키웠다

- [OTT 지형도 매핑]수백억 CB 만기 코앞…왓챠 생존전략은

- [도전 직면한 하이브 멀티레이블]방시혁, 빌리프랩 음악 '주도'…지배력 '공고'

- [Film Making]래몽래인, 텐트폴 사극 <직필> 본궤도…송현욱 감독 검토

- [퍼포먼스&스톡]YG엔터, 적자에 투심 '싸늘'…베이비몬스터에 '사활'

- [퍼포먼스&스톡]JYP엔터, 어닝쇼크에 주가 '뚝'…하반기가 '희망'

- [웹툰 시장 키플레이어]미스터블루, '후발주자 열세' M&A로 극복하나

- [도전 직면한 하이브 멀티레이블]하이브, 쏘스뮤직 지분과 이사회 '다 잡았다'