차이나H주 ETF, 미래에셋·KB운용 전략 차이는 KB운용, 환헤지 전략으로 차별화…보수는 더 높아

이충희 기자공개 2016-08-05 14:36:21

이 기사는 2016년 08월 02일 14:41 thebell 에 표출된 기사입니다.

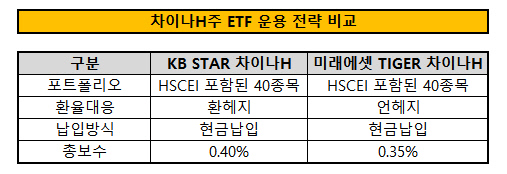

KB자산운용이 오는 10일 상장하는 'KBSTAR차이나H주증권상장지수투자신탁'은 홍콩 증권시장의 대표지수인 HSCEI(Hang Seng China Enterprises Index)의 수익률을 추종하는 상품이다. 미래에셋자산운용이 지난 6월 상장해 운용하고 있는 '미래에셋TIGER차이나H증권상장지수투자신탁'과 운용전략이 비슷하다.두 상품의 가장 큰 차이는 헤지 전략에서 비롯된다. KB자산운용은 환헤지를 하고, 미래에셋자산운용은 환헤지를 하지 않는다. 투자자 입장에서는 홍콩달러 대비 원화가 강세면 헤지형이 유리하고, 반대면 언헤지형이 유리한 구조인데 KB자산운용은 환변동으로부터 비롯될 손익을 애초에 단절시켰다. 목표 환헤지 비율은 전체 자산 중 80% 이상이다.

KB자산운용 관계자는 "만약 H지수가 1% 올랐는데 환변동 탓에 오히려 손실이 나면 투자자들이 의아해 할 수 있다. 운용사에서 환변동을 관리할테니 투자자 입장에서는 지수 움직임만 보고 투자를 하라는 것"이라고 말했다.

양 운용사 ETF 포트폴리오에 포함된 종목의 편입 방식은 공통적으로 현금납입 방식을 채택했다. 현금납입 방식이란, 운용사가 AP(지정참가회사)로 부터 현금을 받아 직접 바스켓을 구성해 운용하는 것을 뜻한다.

반대로 현물납입은 AP가 종목을 직접 사서 바스켓을 구성한뒤 운용사에 공급해주는 방식이다. 지난 2007년 국내에서 처음 설정된 삼성자산운용의 '삼성KODEX ChinaH증권상장지수투자신탁'의 경우 현물납입 방식을 채택하고 있다.

한 ETF 운용역은 "예전에는 현물납입으로 바스켓을 구성하는 것이 원칙이었는데 최근에는 이같은 흐름에 변화가 있다"면서 "ETF의 최근 구조를 보면 동일한 지수를 추종한다고 해도 운용사마다 편입하는 종목이 조금씩 다르기 때문에 바스켓을 AP가 짜는것 자체가 비효율적일 수 있다"고 말했다.

KB STAR 차이나H주의 총 보수는 0.40%, 미래에셋TIGER차이나H ETF는 0.35%로 보수에서도 차이가 난다. 환헤지에 더 수고를 들이는 만큼 KB자산운용 상품의 보수율이 더 높다는 설명이다. 미래에셋자산운용의 공격적인 ETF 마케팅 역시 영향을 미쳤다.

나머지 운용 전략은 거의 비슷하다. 양사 모두 주식 투자비율을 60% 이상, 채권 투자 비율을 40% 이하로 설정해두고 있다. 그러나 실제로는 대부분이 HSCEI에 포함된 종목들에 투자하는 포트폴리오로 구성되어 있다.

KB자산운용은 이번 KBSTAR차이나H주 ETF를 설정하면서 현대증권 LP(유동성공급자)로부터 80억 원을 시딩(seeding) 받았다. NH투자증권이 AP로 참여한다. 미래에셋TIGER차이나H ETF에는 미래에셋증권, 신한금융투자, NH투자증권 등 8개사가 각각 LP와 AP로 참여하고 있다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [북미 질주하는 현대차]윤승규 기아 부사장 "IRA 폐지, 아직 장담 어렵다"

- [북미 질주하는 현대차]셀카와 주먹인사로 화답, 현대차 첫 외국인 CEO 무뇨스

- [북미 질주하는 현대차]무뇨스 현대차 사장 "미국 투자, 정책 변화 상관없이 지속"

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성