몸집 불린 한국투신운용, '영업외수익' 덕봤다 영업이익은 '제자리걸음'…AUM 41조로 역대최대

김슬기 기자공개 2018-03-09 10:17:41

이 기사는 2018년 03월 07일 15시37분 thebell에 표출된 기사입니다

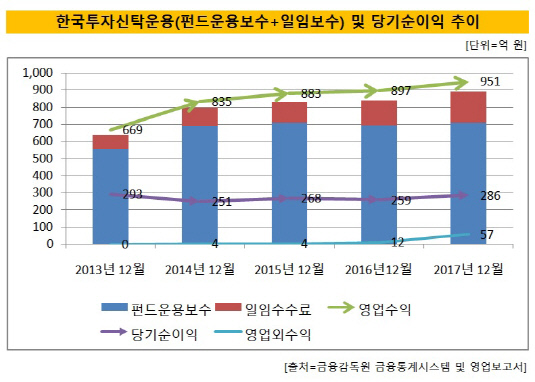

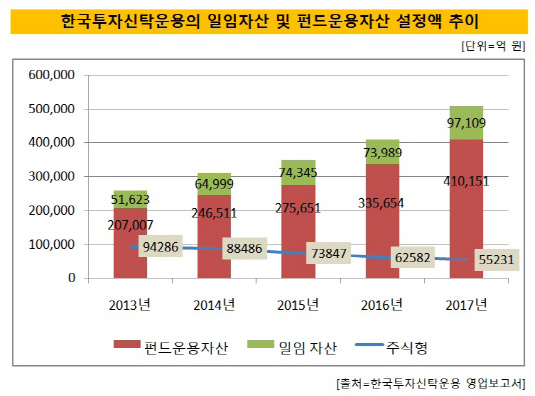

한국투자신탁운용의 실적이 소폭 상승했다. 지난해 한국투신운용의 영업실적은 제자리걸음을 걸었지만 영업외수익을 큰 폭으로 늘리면서 당기순이익을 불렸다. 자사 펀드에 고유계정 투자를 했던 부분이 이익으로 잡힌 것으로 보인다.운용자산(AUM, 펀드+투자일임) 규모는 역대 최대치를 기록하면서 고무적인 흐름을 보였다. 지난해 주식형 펀드 환매 몸살에도 불구하고 사모펀드가 큰 폭으로 증가했고 일임자산은 연기금 등을 중심으로 확대됐다.

7일 금융투자협회에 따르면 2017년 말 기준 한국투자신탁운용의 당기순이익은 285억원으로 집계됐다. 이는 전년(286억원) 대비 10% 증가한 수준이다. 조홍래 대표 취임이후 한국투신운용의 순이익은 횡보세를 보이고 있다. 취임 첫해였던 2015년에는 268억원을 기록, 전년대비 17억원이 늘었으나 이듬해에는 259억원으로 떨어진 바 있다.

|

지난해에는 지분법 이익이 늘어나면서 전반적인 당기순이익을 끌어올렸다. 2016년 말 11억원이었던 지분법 이익은 지난해 40억원으로, 1년 새 270%(29억원) 늘어났다. 지분법 이익이 큰 폭으로 증가하면서 영업외수익이 57억원으로 전년(12억원) 대비 392%(45억원) 폭증했다.

지분법 이익은 투자한 펀드의 평가이익이었던 것으로 보인다. 현재 한국투신운용은 관계회사 투자지분은 전혀 없고 자사의 집합투자증권(펀드)에 879억원을 투자하고 있다. 지난해 말 기준으로 '한국투자한국의제4차산업혁명증권투자신탁 (주식)(50억원)', '한국투자 에셋클래스 증권자투자신탁(주식혼합-재간접형)(50억원)', '한국투자KINDEX 중장기국공채액티브 증권 상장지수투자신탁(채권)(320억원)' 등에 투자했다.

영업외수익은 큰 폭으로 늘었지만 영업이익은 소폭 줄어들었다. 지난해 영업수익의 증가폭보다 영업비용이 더 늘어났기 때문. 한국투신운용의 영업수익은 951억원으로 전년대비 6%(54억원) 성장했다. 같은 기간 영업비용은 615억원으로 전년(558억원) 대비 10%(56억원) 늘어났다. 결과적으로 영업이익은 336억원을 기록, 전년대비 0.7%(2억) 줄었다.

영업비용은 수수료비용과 기타의 영업비용이 큰 폭으로 늘어나면서 증가했다. 수수료비용은 107억원으로 전년(89억원) 대비 18억원(21%) 증가했다. 기타의 영업비용은 33억원으로 전년대비 1253%(30억원) 확대됐다. 기타의 영업비용에서는 특히 2016년 2억원 수준이었던 별도예치금평가손실이 22억원까지 커졌다. 또한 기타대손상각비 역시 2017년에 10억원으로 잡혔다.

영업수익은 수수료수익을 중심으로 확대된 것으로 나타났다. 지난해 수수료수익은 908억원으로 전년대비 4.55(39억원) 증가했다. 수수료수익은 일임수수료를 중심으로 확대됐다. 2016년 말 144억원이었던 일임수수료는 지난해 말 181억원까지 커졌다. 일임자산은 9조 719억원으로 전년대비 2조 3120억원이 커졌다. 이는 연기금을 중심으로 1조 7804억원이 확대된 영향이 컸다.

같은 기간 펀드운용보수는 693억원에서 710억원으로 2%(17억원) 늘어나는데 그쳤다. 다만 펀드 자산(공모+사모)은 41조 151억원으로 역대 최대치를 기록했다. 지난해 전문투자형 사모집합투자기구가 26조 2056억원으로 전년대비 7조 4416억원 늘어났기 때문.

|

대신 수익성이 높은 주식형 펀드의 경우 5조 5231억원으로 1년새 7351억원이 줄어들었다. 2013년 3월(2012년 결산기준)만 하더라도 10조원을 바라보던 주식형 펀드 설정액은 매년 감소세를 보였고 2015년 말 7조원대로 내려앉았고 2016년 6조원대로 축소됐다.

대표펀드인 '한국투자네비게이터증권자투자신탁1(주식)', '한국투자삼성그룹적립식증권투자신탁1·2(주식)' 등에서 큰 폭으로 자금이 빠져서였다. 삼성그룹적립식펀드의 경우 지난해 1년 수익률이 35%를 넘으면서 차익실현에 대한 수요가 컸다. 네비게이터의 경우 책임매니저 교체 등으로 인한 수익률 저조 등으로 인해 펀드 환매가 컸다. 해당펀드의 1년 수익률은 15.73%로 운용사 평균(26.39%)에 한참 못 미쳤다. 그 밖에 채권형(-1조 1734억원), 재간접형(-6576억원) 등도 큰 폭으로 자금이 빠졌다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 거래소, 3시간 심사 끝에 제노스코 상장 '미승인' 확정

- 대방건설, '부채비율 80%' 안정적 재무구조 유지

- [상호관세 후폭풍]'90일 유예'에 기업들 일단 안도, 정부 협상 성과에 쏠린 눈

- 에이치알운용, 한투 이어 '신한 PWM' 뚫었다

- KB증권, 2분기 롱숏·메자닌 헤지펀드 '집중'

- "지분 3%로 이사회 흔든다"…얼라인 '전투형 전략'의 정석

- 하나증권, 성장주 중심 라인업 변화

- 우리은행, 가판대 라인업 확대…'해외 AI·반도체' 신뢰 여전

- 하나은행, 라인업 고수 속 'NH필승코리아' 추가

- 리운운용, 메자닌 전문가 모셨다…투자 영역 확대

김슬기 기자의 다른 기사 보기

-

- [판 바뀐 종투사 제도]현실화 된 IMA '미래에셋 vs 한투' 2파전 가시화

- 우리금융, '최대 4000억' 신종자본증권 발행

- 유증 앞둔 이수페타시스, 관세 충격에 '혼돈'

- [Deal Story]'1위 사업자의 힘' 삼천리, 1조 수요 모았다

- [대한조선 IPO]교환사채 발행 기준 최저 지분가치 '1조'

- [대한조선 IPO]조선업 슈퍼사이클 진입…실적 호조까지 더했다

- [Deal Story]한숨돌린 고려아연, 뜨거웠던 시장 반응에 안도

- [대한조선 IPO]예비심사 청구 초읽기, 이사회 내부 정비 완료

- [발행사분석]'실적 부침' 삼천리, 재무안정성은 합격점

- IBK증권 경영총괄 부사장, 기은 부행장 출신 관행 이어갔다