민앤지, '세틀뱅크 IPO' 잭팟 예감 상장 밸류 3000억~4000억 전망…인수단가 3배 이상 관측

양정우 기자공개 2018-04-05 16:32:17

이 기사는 2018년 04월 04일 16시09분 thebell에 표출된 기사입니다

코스닥 상장사 민앤지가 계열사 세틀뱅크의 기업공개(IPO)로 잭팟을 터뜨릴 전망이다. 인수합병(M&A)을 시도한 지 1년여 만에 세틀뱅크의 기업가치가 3배 이상 껑충 뛰었다. 향후 공모 전략에 따라 지분 일부의 자금 회수를 시도할지 주목된다.4일 IB업계에 따르면 세틀뱅크의 상장 밸류에이션은 3000억~4000억원 규모로 평가되고 있다. 세틀뱅크는 최근 상장주관사 우선협상대상자로 한국투자증권과 신한금융투자를 선택한 후 IPO에 속도를 내고 있다.

3000억원을 웃도는 기업가치는 지난해 당기순이익(94억원)을 기준으로 추산된 수치다. 주요 금융결제 기업을 피어그룹(다날, KG이니시스 등)으로 삼으면 주가수익비율(PER)이 30~40배 수준이라는 평가다. 세틀뱅크의 성장세를 감안할 때 밸류에이션이 더 높게 산정될 가능성도 있다. 지난해 당기순이익도 전년(52억원)과 비교하면 80.7% 급증한 결과다.

세틀뱅크의 IPO로 잭팟이 예상되는 건 역시 모기업인 민앤지다. 민앤지는 지난 2016년 말 세틀뱅크를 인수했었다. 과거 오너(채명길 당시 대표 및 특수관계인)로부터 지분 47%를 총 464억원에 사들였다. 당시 인수 밸류에이션을 환산하면 시가총액은 1029억원 규모다. 인수 1년여 만에 세틀뱅크의 기업가치가 3~4배 가까이 뛰어오른 것이다.

내년 세틀뱅크의 상장이 성공적으로 마무리되면 민앤지가 보유한 세틀뱅크의 지분 가치는 1500억~2000억원 수준에 이를 전망이다. 현재 코스닥 시장에서 거래되는 민앤지의 시가총액(2700억원 안팎)에 근접한 규모다.

민앤지가 세틀뱅크의 공모 과정에서 보유 지분의 일부를 회수할 여지도 있다. 구주매출을 통한 투자회수에 나서면 투입 자본의 3배가 넘는 자금을 확보할 수 있다.

다만 민앤지가 구주매출에 참여하는 건 제한적일 가능성이 높다. 현재 프리미어파트너스가 벤처펀드를 통해 세틀뱅크에 투자한 상태다. 두 펀드를 통해 지분 24.94%를 확보하고 있다. IB업계에선 향후 공모 구조가 프리미어파트너스측의 지분을 엑시트(EXIT)하는 방향으로 짜여질 것이라는 시각이 우세하다.

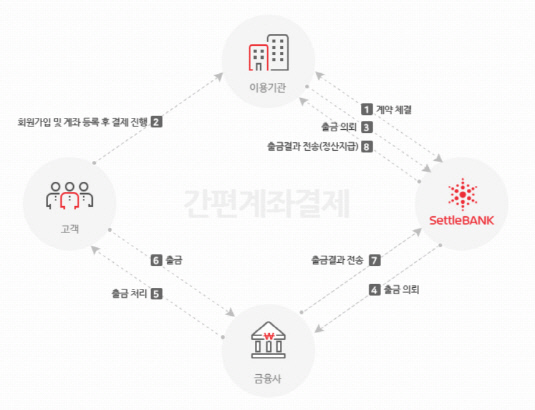

세틀뱅크의 성장 잠재력은 무엇보다 간편계좌 결제서비스다. 간편계좌 결제서비스는 은행을 이용한 현금결제를 온라인에서 지원해주는 솔루션이다. 최초 가입시 은행계좌를 등록하면 향후 비밀번호만 입력해 결제할 수 있다. 신용카드가 필요없는 온라인 현금결제 서비스는 세계적으로 급성장하고 있다.

|

IB업계 관계자는 "지난해 1~8월 세틀뱅크의 간편계좌 결제 거래액(누적 기준)은 2조 1800억원 규모에 달했다"며 "간편계좌 결제서비스가 인기를 끌면서 제휴 기관과 가맹점이 폭발적으로 늘어나고 있다"고 설명했다.

2000년 설립된 세틀뱅크는 전자금융결제 전문기업으로 성장해 왔다. 현재 가상계좌 서비스 시장에서 점유율이 90% 수준인 것으로 파악된다. 통신부가서비스 기업인 민앤지는 올해 자회사 세틀뱅크의 기술을 적용한 서비스를 대폭 늘릴 계획이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]시노펙스, 경북 산불피해지역 '탄소중립 숲' 조성 공동 추진

- [캐시플로 모니터]삼양식품, 호실적 연동 법인세 부담 '현금흐름' 반영

- [thebell interview/컬리 10주년 줌인]김종훈 CFO "외형 확장에 방점, 수익성은 장기 전략"

- [넷플릭스발 지각변동]플랫폼이 고르는 콘텐츠…제작 권력도 이동

- [i-point]씨플랫폼-엑스게이트, 손잡고 네트워크 보안 시장 공략

- [Company Watch]삼보모터스, 새 멕시코법인 첫 매출 '전기차 부품 거점'

- [i-point]아이씨티케이, WIPO 글로벌 어워드 최종 후보 선정

- [영상]항공시장 다크호스 대명소노, 티웨이항공에서 멈춰선 이유는

- 코스닥 오너의 투자조언

- [i-point]에이루트, 무상감자 결정