대유플러스, 조건 낮춰 발행해도 운용사 '우르르' [메자닌 투자 돋보기] 코벤펀드 효과, 코스피 메자닌 시장에도 영향

이충희 기자공개 2018-05-24 08:58:26

이 기사는 2018년 05월 21일 08시00분 thebell에 표출된 기사입니다

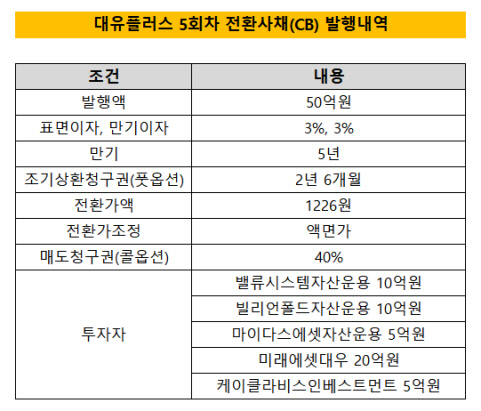

대유플러스가 올해 두번째 발행한 전환사채(CB)를 헤지펀드 운용사들이 또다시 대거 인수해갔다. 우량 메자닌 인수를 원하는 기관들이 많아지면서 발행조건이 이전보다 발행사 쪽에 훨씬 유리해졌다.21일 금융투자업계에 따르면 대유플러스는 50억원 규모 5회차 CB를 발행, 이날 대금 납입이 완료됐다. 지난달 3월 150억원 규모 4회차 CB를 발행한데 이어 두달만에 다시 메자닌 시장에서 자금 조달에 성공했다.

투자자는 이번에도 헤지펀드 운용사들이 대부분이었다. 밸류시스템자산운용(10억원), 빌리언폴드자산운용(10억원), 마이다스에셋자산운용(5억원)이 각각 인수했다. 미래에셋대우와 케이클라비스인베스트먼트도 각각 20억원, 5억원씩 투자했다. 3월 발행한 CB는 알펜루트자산운용과 쿼드자산운용이 투자했었다.

3월 발행 보다 조건은 타이트해졌다. 당시에는 표면이자와 만기이자가 각각 4%씩이었고, 전환가조정(리픽싱) 조건이 70%로 책정됐다. 그러나 이번에는 이자율이 각각 3%씩으로 낮아졌다. 조기상환청구권(풋옵션)은 당초 2년에서 2년6개월로 늘었다. 매도청구권(콜옵션) 비율 40%는 그대로 유지됐다.

자산운용업계 관계자는 "4월 출시된 코스닥 벤처펀드가 메자닌 수요를 높이면서 단 두달만에 발행조건이 훨씬 타이트해진 것"이라며 "코스피 메자닌 시장에도 코벤 펀드로 인한 과열 효과가 전이되고 있다"고 분석했다.

4월 초 출시된 코스닥 벤처펀드는 벤처기업·코스닥 상장사 신주나 메자닌을 포트폴리오 내 50% 이상 편입해야 한다. 지난주까지 2조5000억원 대로 몸집을 불리며 최근 시장에 나오는 코스닥 메자닌들을 싹쓸이해가고 있다. 대유플러스는 코스피 상장사여서 코스닥 벤처펀드와 크게 상관이 없지만, 간접적으로 영향을 받아 발행 조건이 타이트해진 것으로 풀이된다.

회사의 실적 턴어라운드 기대감이 높아진 것도 배경이 됐다는 설명이다. 대유플러스는 지난해 연간 133억원 당기순손실을 기록했지만 올 1분기 당기순이익 14억원을 내며 흑자전환했다.

연초 대우전자 인수를 마무리하고 자회사 스마트저축은행 지분을 매각하는 등 사업 재편에 속도를 내고 있다. 이와 함께 자동차 부품 자회사인 대유글로벌과 대유에이피 등 실적이 좋아질 것이란 기대감이 형성되고 있다. 다만 아직까지 부채비율이 700%대로 높다는 점은 메자닌 투자자들에게 부담 요인으로 평가된다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 신종자본증권 찍는 CJ CGV, 경쟁사 합병 영향은

- [i-point]시노펙스, 경북 산불피해지역 '탄소중립 숲' 조성 공동 추진

- [캐시플로 모니터]삼양식품, 호실적 연동 법인세 부담 '현금흐름' 반영

- [thebell interview/컬리 10주년 줌인]김종훈 CFO "외형 확장에 방점, 수익성은 장기 전략"

- [넷플릭스발 지각변동]플랫폼이 고르는 콘텐츠…제작 권력도 이동

- [i-point]씨플랫폼-엑스게이트, 손잡고 네트워크 보안 시장 공략

- [Company Watch]삼보모터스, 새 멕시코법인 첫 매출 '전기차 부품 거점'

- [i-point]아이씨티케이, WIPO 글로벌 어워드 최종 후보 선정

- [영상]항공시장 다크호스 대명소노, 티웨이항공에서 멈춰선 이유는

- 코스닥 오너의 투자조언