아주산업, 아주IB투자 지분율 64%로 하락 보유주식 1220만주 시장에 출회, 경영권 변동 가능성 희박

김대영 기자공개 2018-10-19 08:16:06

이 기사는 2018년 10월 17일 15시30분 thebell에 표출된 기사입니다

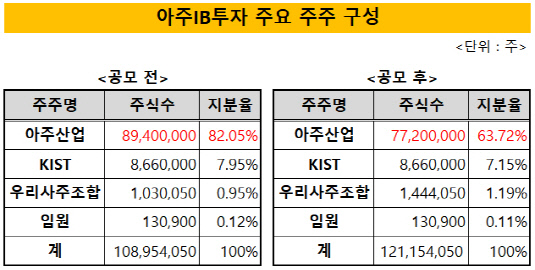

아주IB투자가 구주 매출과 신주 발행으로 2440만주를 모집하기로 하면서 공모 후 주요 주주의 지분율 변화에 관심이 쏠린다. 최대주주인 아주산업의 지분율은 82%에서 64%로 하락하는 것으로 나타났다.아주IB투자는 17일 기업공개(IPO) 공모 물량을 총 2440만주로 책정했다고 밝혔다. 구주 매출과 신주 발행으로 각각 1220만주씩 총 2440만주를 모집한다. 희망 모집가액은 2000원~2400원(액면가 500원)으로 정해졌다. 최저가인 2000원을 적용한 공모 예정금액은 488억원이다.

구주 매출은 아주산업이 단독으로 진행한다. 아주IB투자의 최대주주(지분율 82.05%)인 아주산업은 보유 주식 8940만주 중 1220만주를 시장에 내놓을 계획이다. 기관 투자자에 955만3000주, 일반 청약자에 244만주, 우리사주조합에 20만7000주를 각각 배정한다.

새로 발행하는 주식 1220만주 역시 기관 투자자가 955만3000주, 일반 청약자가 244만주, 우리사주조합이 20만7000주를 각각 인수할 예정이다. 공모 후 아주IB투자의 발행주식총수는 1억895만4050주에서 1억2115만4050주로 증가한다.

구주 매출과 발행주식총수의 증가가 동반되는 결과 82.05%인 아주산업의 지분율은 63.72%까지 낮아진다. 공모 후 아주IB투자의 주요 주주 구성은 △아주산업 63.72%(7720만주) △한국과학기술연구원 7.15%(866만주) △우리사주조합 1.19%(144만4050주) △김지원 대표를 포함한 임원들 0.11%(13만900주)로 재편된다.

우리사주조합과 임원들 소유분을 합한 특수관계인의 지분율은 약 65.02%다. 기존에 특수관계인 90%, 기타주주 10%였던 지분 구조가 공모 후 특수관계인 65%, 기타주주 35%로 변경된다고 볼 수 있다.

아주IB투자는 공모 후 아주산업의 지분율이 경영권 유지에 큰 문제가 없는 수준으로 보고 있다.

아주IB투자 측은 "아주산업과 지분율에 관해 논의를 했고 그 결과를 토대로 공모 물량을 최종 산정한 것"이라며 "구주 매출에 따른 경영권 변동 가능성은 크지 않을 것으로 판단하고 있다"고 설명했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- PBR 0.6 주가고민 삼성물산, 삼성로직스 분할검토까지

- 삼성, 바이오 인적분할설…지배구조 개편 관심↑

- 신종자본증권 찍는 CJ CGV, 경쟁사 합병 영향은

- [i-point]시노펙스, 경북 산불피해지역 '탄소중립 숲' 조성 공동 추진

- [캐시플로 모니터]삼양식품, 호실적 연동 법인세 부담 '현금흐름' 반영

- [thebell interview/컬리 10주년 줌인]김종훈 CFO "외형 확장에 방점, 수익성은 장기 전략"

- [넷플릭스발 지각변동]플랫폼이 고르는 콘텐츠…제작 권력도 이동

- [i-point]씨플랫폼-엑스게이트, 손잡고 네트워크 보안 시장 공략

- [Company Watch]삼보모터스, 새 멕시코법인 첫 매출 '전기차 부품 거점'

- [i-point]아이씨티케이, WIPO 글로벌 어워드 최종 후보 선정