KB금융, BIS비율 '15%대' 회복 안간힘 3분기 14%대로 추락…후순위채 발행, 위험자산 축소로 상향 추진

원충희 기자공개 2018-10-29 08:55:13

이 기사는 2018년 10월 26일 15:31 thebell 에 표출된 기사입니다.

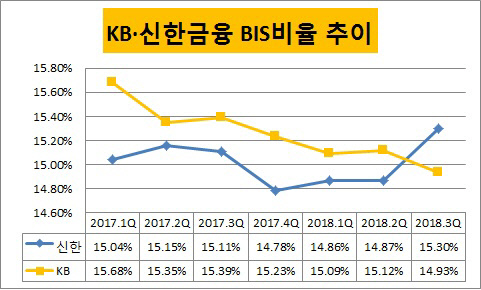

KB금융그룹의 국제결제은행 자기자본비율(이하 BIS비율)이 하락해 경쟁사인 신한금융에 뒤쳐졌다. 기본자본비율과 보통주자본비율 등 핵심 자본적정성은 우위를 지켰으나 보완자본이 부족한 탓이다. KB금융은 조건부자본증권 발행과 연말 위험가중자산 축소 등을 통해 BIS비율을 15%대로 끌어올린다는 계획이다.KB금융지주가 지난 25일 발표한 '2018년 3분기 경영실적'에 따르면 그룹 BIS비율은 14.93%로 전분기(15.12%)대비 0.19%포인트 하락했다. 작년 초 15.68%를 기록했던 그룹의 BIS비율은 꾸준히 떨어져 올 3분기에는 14%대로 주저앉았다.

KB금융 관계자는 "RWA(위험가중자산)가 (전분기 대비) 8조6000억원 가량 증가하면서 BIS비율이 19bp 정도 떨어졌다"며 "CET1(보통주자본비율)도 비슷한 수준으로 하락한 상태"라고 설명했다.

이 정도면 신한금융(15.3%)보다 낮은 수치다. KB금융은 그간 자본적정성 지표에서 신한금융과 비교해 우위를 놓치지 않았다. 금융권을 통틀어 자본력은 최고 수준이었다. 그러다 올 3분기 들어 신한금융에 역전당한 셈이다.

|

다만 핵심자본에서는 여전히 우위를 지키고 있다. 자본금, 준비금, 잉여금 등 영구적 성격의 실질 순자산으로 산출한 기본자본비율(Tier1)과 보통주자본비율은 각각 14.39%로 신한금융(13.84%, 13.01%)보다 높은 수준이다.

결국 두 그룹의 차이를 만든 원인은 보완자본(Tier2)이다. 보완자본은 기본자본과 함께 BIS 자기자본을 구성하는 요소로 순수한 의미의 자본이라고 할 수 없지만 일정조건을 충족, 자본성격을 갖고 있다고 인정되는 항목을 뜻한다. 주로 후순위채권과 대손충당금 등이 여기에 포함된다.

KB금융의 보완자본비율은 9월 말 기준 0.54%로 신한금융(1.46%)대비 크게 낮다. 보완자본 규모(1조2676억원) 자체가 신한금융(3조2676억원)보다 적기 때문이다. 이는 주요 계열사인 국민은행의 보완자본 급감에서 비롯됐다. 지난 2012년 4월부터 2013년 8월에 걸쳐 발행했던 후순위채의 자본인정한도 차감기간이 도래한 탓이다.

후순위채는 100% 자기자본으로 인정되나 잔존만기 5년 이내가 되면 발행금액의 20%씩 자본에서 매년 차감된다. 국민은행의 자본차감기간은 2015년부터 돌아오기 시작했다. 이에 국민은행은 지난 2분기 중 3000억원 규모의 상각형 조건부자본증권(후순위채) 발행으로 대응에 나섰다. 내달쯤에도 같은 액수로 발행할 예정이다. KB금융 측은 발행 후 BIS비율이 0.1%포인트 상향될 것으로 예상하고 있다.

KB금융 관계자는 "후순위채 발행과 더불어 윈도우드레싱 효과로 RWA 축소가 예상됨에 따라 연말에 BIS비율이 15~15.1%까지 오를 것으로 전망된다"며 "내년에도 BIS비율은 15% 이상, 보통주자본비율은 14% 이상으로 관리하는 게 목표"라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [북미 질주하는 현대차]윤승규 기아 부사장 "IRA 폐지, 아직 장담 어렵다"

- [북미 질주하는 현대차]셀카와 주먹인사로 화답, 현대차 첫 외국인 CEO 무뇨스

- [북미 질주하는 현대차]무뇨스 현대차 사장 "미국 투자, 정책 변화 상관없이 지속"

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

원충희 기자의 다른 기사 보기

-

- [이슈 & 보드]박막사업 매각 결정한 넥실리스 이사회, SKC와 한 몸

- [피플 & 보드]SKB 매각이익 주주환원 요청한 김우진 태광산업 이사

- [2024 이사회 평가]삼성SDS가 품은 엠로, 지배구조 개선은 아직

- [2024 이사회 평가]코스모화학, 구성 지표 아쉽지만 감사위 설치 등 노력

- [2024 이사회 평가]대주주 입김 강한 한전KPS…준시장형 공기업 한계

- [Board change]LS머트, 이사회에 케이스톤 인사 모두 빠졌다

- [Board change]자산 2조 넘은 제주항공, 이사회 개편 불가피

- [그룹 & 보드]KT, 스카이라이프 사추위 독립성 발목

- KT 문제는 '주주' 아닌 '외풍'

- [이슈 & 보드]KT, 내부 참호 구축 vs 정치적 외풍