교보생명 풋옵션 행사 통보, '9월 이사회'가 트리거? [교보생명 FI 갈등]IPO관련 안건 부결…투자 원리금 상환 압박 '초강수'

신수아 기자공개 2018-10-31 08:22:30

이 기사는 2018년 10월 29일 10시41분 thebell에 표출된 기사입니다

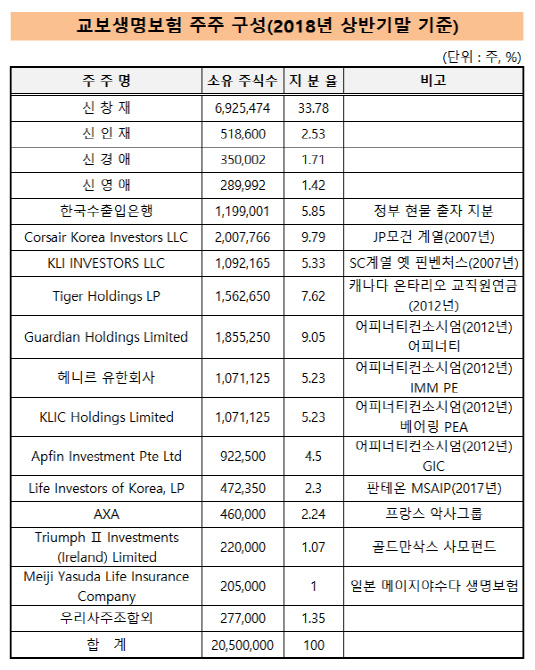

교보생명 재무적투자자(FI)들이 지난 9월 이사회를 기점으로 전격 '풋옵션' 행사를 결의했다. 이사회에서 수차례 IPO를 요구했으나 받아들여지지 않자 초강수를 뒀다.29일 보험업계에 따르면 어피너티에쿼티파트너스, IMM프라이빗에쿼티(PE), 베어링PEA, 싱가포르투자청(GIC) 등으로 구성된 교보생명 FI들(어피너티 컨소시엄)은 풋옵션 행사를 결의하고 이를 신창재 교보생명 회장에게 통보한 것으로 알려졌다. 이들은 교보생명의 지분 약 24%를 보유하고 있다.

어피너티 컨소시엄은 지난 2012년 해당 지분을 매입했다. 이는 대우인터내셔널이 보유하고 있던 지분이다. 교보생명은 당시 FI들에게 2015년 9월까지 상장을 약속했다. 상장이 불발될 경우를 대비해 FI들이 보유한 지분을 신 회장에게 되팔 수 있는 풋옵션 계약을 별도로 맺었다. 양측은 당초 약속한 2015년 9월까지 상장이 이뤄지지 않자 '향후 1년간 개별적 풋옵션 행사를 할 수 없다'는 주주간 약정을 새로 맺었다. 그러나 또다시 IPO는 불발됐고, 2016년 9월 이 약정까지 만료되면서 FI들의 자유로운 풋옵션 행사가 가능해졌다.

3년째 표류하던 IPO는 올해 들어 가시화 됐다. 교보생명 자회사인 교보증권의 매각설이 나돌자 FI 풋옵션 행사를 대비해 자금 마련에 돌입했다는 소문도 따라 붙었다. 지난 8월 교보생명은 IPO를 포함한 자본확충을 위해 주관사 선정에 돌입하며 '주주 달래기'에 나서기도 했다.

하지만 지난 9월 이사회를 기점으로 FI들의 태도가 단호하게 바뀐 것으로 전해진다. 교보생명 관계자는 "지난 9월 이사회에서 IPO관련 안건이 발의됐으나 당시 결정되지 못하고 연기됐다"며 "현재 상장 주관사가 자본확충에 대한 리포트를 준비중이고 다양한 방안을 마련 중에 있어, 이를 바탕으로 충분히 논의한 후 결정하자고 주주 의견이 모아졌다"고 전했다.

주관사 선정이후 뚜렷한 진전이 없는 데다 '보여주기식' 행보에 그칠 수 있다는 우려가 작용했다는 분석이다. 보험업계 관계자는 "앞서 교보생명이 IPO를 시사했으나 불발에 그친 전례가 있다"며 "투자 원리금을 상환해야하는 FI들도 확실한 답변을 듣기 위한 선택이었을 것"이라고 설명했다.

이어 "FI가 풋옵션 행사를 공식화 한 이상 교보생명이 올해 안으로 IPO와 관련해 '확실한' 의사결정을 내리거나 다른 투자자를 찾아야할 것으로 보인다"고 설명했다. 풋옵션이 현실화 할 경우 신 회장이 되사야할 지분의 가치는 투자 원금을 고려해 최소 1조원대 중반에 달할 전망이다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- PBR 0.6 주가고민 삼성물산, 삼성로직스 분할검토까지

- 삼성, 바이오 인적분할설…지배구조 개편 관심↑

- 신종자본증권 찍는 CJ CGV, 경쟁사 합병 영향은

- [i-point]시노펙스, 경북 산불피해지역 '탄소중립 숲' 조성 공동 추진

- [캐시플로 모니터]삼양식품, 호실적 연동 법인세 부담 '현금흐름' 반영

- [thebell interview/컬리 10주년 줌인]김종훈 CFO "외형 확장에 방점, 수익성은 장기 전략"

- [넷플릭스발 지각변동]플랫폼이 고르는 콘텐츠…제작 권력도 이동

- [i-point]씨플랫폼-엑스게이트, 손잡고 네트워크 보안 시장 공략

- [Company Watch]삼보모터스, 새 멕시코법인 첫 매출 '전기차 부품 거점'

- [i-point]아이씨티케이, WIPO 글로벌 어워드 최종 후보 선정