[제조업 SCM 점검]LGD, 부품소재 국내 비중 70%…글래스는 日'의존'디스플레이모듈·시스템반도체 등 LG·희성 계열사서 공급…유리·LCD·OLED소재 '한계'

이정완 기자공개 2019-07-23 08:14:43

[편집자주]

우리 경제가 일본의 일부 품목 무역 제한 조치로 갑작스러운 비상 상황에 들어가게 됐다. 정부와 삼성전자는 물론 아직 일본의 수출규제 범위에 포함되지 않은 다른 대기업마저도 파장 확산에 촉각을 세운다. 정치적 갈등이 이유가 됐지만 대외의존형 산업구조를 갖고 있는 우리나라 경제구조의 취약함도 근본 원인으로 거론된다. 수십 년간 누적돼온 우리 경제의 구조적 문제를 해결하는 계기로 삼아야 하다는 목소리가 많다. 더벨이 부품·소재·장비 산업 대외의존도가 높은 업종·기업을 꼽아 공급망관리(SCM) 현황을 들여다봤다.

이 기사는 2019년 07월 22일 15:20 thebell 에 표출된 기사입니다.

LG디스플레이는 전체 공급사 중 70%를 국내기업으로 확보하고 있다. 주요 원재료 현황을 살펴봐도 해외 기업보다 국내 기업의 이름이 더 많다. 공학 기술력을 바탕으로 한 부품군은 국내 기업 역량이 탄탄하다.하지만 디스플레이 패널의 가장 중요한 소재인 '글래스'는 일본산 의존이 불가피하다. 국내 글래스 공급 업체도 일본 기업과 합작해 세운 곳이 대부분이다. LG디스플레이가 차세대 주력 품목으로 육성하고 있는 OLED(유기발광다이오드)도 핵심 유기 재료는 일본이나 독일 소재에 기대야 한다. 오랜 시간 사업을 영위한 LCD(액정표시장치) 소재도 일본·미국·독일 등 해외 기업 의존도가 여전히 높다.

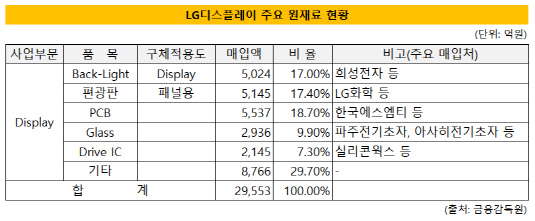

LG디스플레이는 사업보고서를 통해 주요 원재료 매입 현황을 공시하고 있다. LG디스플레이는 미래 성장 동력인 OLED와 기존 주력 사업인 LCD 원재료를 구분해 공시하지 않는다. LG디스플레이는 2020년 OLED와 육성사업 매출 비중 50%를 목표로 할 만큼 OLED 사업 육성에 역점을 두고 있다. 현재는 OLED 매출이 전체 매출의 20% 수준으로 알려져 있다.

|

회사가 공시한 원재료 매입 현황을 살펴보면 국내기업의 이름이 다수를 차지하고 있다. 증권가에 따르면 LG디스플레이의 국내 공급기업 비중은 70%에 달한다. 이재만 하나금융투자 연구원은 "LG디스플레이의 전체 174개 공급업체 중 국내 공급기업 비중이 70%, 일본 공급기업 비중은 6% 수준"이라고 분석했다.

주요 매입처 중 LG그룹 계열사와 계열 분리된 회사가 눈에 띈다. LG디스플레이는 LCD 디스플레이에 쓰이는 백라이트를 희성전자 등으로부터 공급받고 편광판은 계열사인 LG화학이 대거 납품한다. 디스플레이 구동에 필요한 시스템반도체를 설계·제작하는 실리콘웍스 또한 LG가 지분 33%를 보유한 LG그룹 계열사다. 희성전자는 백라이트 외에도 LCD모듈(LCM), 터치스크린패널(TSP)을 생산해 LG디스플레이에 공급한다. 지난해 희성전자 매출의 70% 이상이 LG디스플레이에서 발생할 정도로 양사는 끈끈한 관계를 보였다. LG화학은 정보전자소재 및 재료사업부문 내 편광판사업부에서 공급을 담당했다.

상장한 비중으로 국산화를 이뤘지만 핵심 소재는 일본 등 해외 기업에 의존하는 비중이 높다. 사업보고서 상 가장 눈에 띄는 품목은 유리(Glass)다. 디스플레이 패널은 유리나 플라스틱 등 투명하고 얇은 판에 각종 화학물질을 입히고 회로도를 그려 전기적 신호에 따라 색이 발현되도록 한다. 디스플레이의 시작과 끝은 글래스다.

LG디스플레이의 글래스 매입액 2936억원으로 원재료 총매입액의 10%를 차지한다. 글래스는 파주전기초자와 아사히전기초자 등으로부터 매입하고 있다고 공시돼있다.

LG디스플레이는 파주전기초자를 비롯한 일본전기초자(Nippon Electric Glass Co., Ltd.)로부터 유리를 매입하는 비중이 높다. 파주전기초자는 2005년 일본전기초자와 LG디스플레이의 합작투자로 설립됐다. 현재 일본전기초자가 파주전기초자 지분 60%, LG디스플레이가 지분 40%를 보유하고 있다.

일본전기초자는 별도의 한국 법인도 운영하고 있다. 일본전기초자가 지분 100%를 가진 일본전기초자한국이다. LG디스플레이는 이 회사에서도 기판용 유리를 공급받는다. 일본전기초자한국은 지난해 매출 1029억원, 영업이익 42억원, 당기순이익 35억원을 기록했는데 회사는 당기순이익보다 많은 101억원을 일본전기초자에 배당해 알짜 자회사 역할을 했다. 2017년에는 당기순이익 51억원에 배당금 237억원으로 460%가 넘는 배당성향을 보이기도 했다. 2017년 매출은 1394억원이었다.

LG디스플레이는 일본 미쓰비시그룹 계열사로 LCD·OLED용 유리 기판 분야에서 세계 2위 시장 점유율을 차지하고 있는 아사히전기초자(아사히글라스)로부터도 유리를 납품 받는다 . 아사히글라스는 국내에도 경상북도 구미에 아사히글라스가 지분 67%를 보유한 에이지씨화인테크노한국을 운영하고 있다. 이 회사 나머지 지분 33%는 한국전기초자가 가지고 있다. 이 회사는 지난해 매출 3954억원, 영업이익 689억원을 기록했다.

일본 업체로부터 유리 기판 공급이 많지만 의존은 아니라는 것이 LG디스플레이의 설명이다. 회사 관계자는 "일본 업체의 가격경쟁력이 우수해 공급을 받는 것이지 일본에게 의존하는 것이 아니다"며 "회사가 전략적으로 협력을 택해 구매를 늘린 것"이라고 말했다.

글래스에 대해선 일본산외에 대체제도 있다. LG디스플레이는 미국 코닝과도 거래를 하고 있다. 회사 관계자는 "프리미엄 유리는 미국 코닝 제품을 많이 쓴다"고 다각화된 공급처를 설명했다.

코닝은 삼성과 밀월관계에 있는 다국적 회사다. 삼성은 과거 코닝과 합작을 통해 삼성코닝정밀소재에서 LCD 기판용 유리를 생산한바 있다. 지금은 삼성코닝정밀소재의 지분을 코닝에 넘기는 대신 코닝 본사의 지분을 인수해 지분으로 엮인 관계가 됐다. LG디스플레이가 일본산 대신 코닝의 글래스를 활용하려면 삼성과의 역학관계나 생산 캐파 등 고려한 요소가 많다.

유리 외에도 LCD·OLED 소재 역시 해외 의존도가 높다. OLED에 들어가는 유기재료는 일본 이데미쯔코산(Idemitsu Kosan Co.,Ltd.)·JNC, 미국 다우케미칼·UDC, 독일 머크 등에서 주로 공급한다. 국내 업체로는 덕산네오룩스가 있다. 특히 일본 이데미쯔코산은 OLED 소재 중에서도 청색 재료에 강점이 있다. OLED에는 적색·녹색·청색 재료가 쓰이는데 이데미쯔코산은 청색 재료 분야의 특허를 선점했다. 기술적으로도 청색 재료 구현이 어렵고 다른 색 재료보다 수명이 짧다.

LG디스플레이가 1990년대 중반부터 사업을 영위해온 LCD 분야에서도 독일 머크가 소재 분야의 압도적 강자다. LCD는 '액정표시장치'라는 이름답게 디스플레이 유리판 사이에 액체가 들어간다. 독일 머크는 1900년대 초반부터 액정 연구를 시작해 이를 양산했는데 이 시기부터 쌓은 기술력이 1960년대 LCD 디스플레이 탄생과 맞물려 시장을 선점할 수 있었다.

디스플레이 업계 관계자는 "응용공학 분야에서는 우리나라의 기술력이 우수해 국내 기업이 대거 공급을 담당하지만 화학 분야는 일본, 미국, 독일의 기술력을 국내 기업이 따라오기 힘들다"고 말했다.

한편 반도체와 더불어 디스플레이 업계에서도 수출 규제 피해가 예상됐던 불화수소의 경우 LG디스플레이가 입을 피해는 적을 것으로 관측됐다. 디스플레이 업계 관계자는 "국내 산업계의 일본산 불화수소 사용 비중을 100으로 가정하면 반도체 업체에서 95%를 사용하고 나머지 5%를 디스플레이 업체에서 쓴다"며 "또한 반도체 업체는 나노급 고순도 불화수소를 필요로 하지만 디스플레이 업체는 마이크로급 불화수소로 세척공정을 진행할 수 있다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '오리온 파트너' 하이센스바이오, 기평 신청 'IPO 재도전'

- ['빅바이오텍의 꿈' 프레스티지는 지금]글로벌 체급 맞춘 과감한 투자 "도약의 시점, 두려움 없다"

- [온코크로스 IPO In-depth]신약 한방 아닌 플랫폼 통한 성장, 이미 확보된 고객·매출

- [오름테라퓨틱 IPO In-depth]상장 앞두고 바뀐 이사회, 그래도 막강한 전임 CSO 영향력

- 현신균 LG CNS 사장 승진, 'IPO 완수' 중책

- 노보노디스크 '韓 협업' 시동 "플랫폼까지 관심 영역 확장"

- [코스닥 상장사 매물 분석]외형 줄어든 디티씨, 루멘스 인수 돌파구 기대

- [Company Watch]'유해사이트 차단' 플랜티넷, 3분기 실적 개선세 뚜렷

- [현장 인 스토리]세림B&G, 친환경 생분해 플라스틱 도약 준비 '끝'

- 'IPO 출사표' 와이즈넛, 3000억대 몸값 제시 '투심 관건'

이정완 기자의 다른 기사 보기

-

- 항공기 금융 부메랑?…한화증권, IB 적자 폭 커졌다

- [2024 이사회 평가]수익성 '탄탄한' NICE평가정보, 이사회 구성은 '미흡'

- [DB금투 밸류업 점검]'승계 마친' 김남호 회장, 남은 건 '자회사' 밸류업?

- [2024 이사회 평가] 쏘카, 구성은 좋은데…영업적자 '아쉽네'

- [2024 이사회 평가]'점수 낮은' 이오테크닉스, 경영성과만 웃었다

- [트럼프 대통령 재집권]한국물 발행사 '예의주시'…"금리 우려 크지 않다"

- [DB금투 밸류업 점검]자회사 DB운용, '규모의 경제'로 성장 노린다

- [Red & Blue]수익성 개선 레뷰코퍼레이션, 공모가 회복 '다왔다'

- [CFO 워치]신한증권, ETF 손실에 회사채 연기…1년물 CP로 '투심 탐색'

- [영풍-고려아연 경영권 분쟁]주관사 미래에셋, 유상증자 '알았나 몰랐나'