제약사업 매각 한국콜마, 재무개선 '청신호' '승자의 저주' 멍에 벗을듯…등급 상향 기대도

조세훈 기자공개 2020-02-24 15:15:39

이 기사는 2020년 02월 20일 13시04분 thebell에 표출된 기사입니다

제약사업부 매각을 추진중인 한국콜마의 재무구조가 한층 개선될 전망이다. CJ헬스케어 인수 당시 9000억원을 외부차입에 의존하며 짊어지게 된 '승자의 저주' 우려도 이번 매각으로 씻어낼 수 있게 됐다. 신용등급 개선과 함께 대규모 차입 축소가 이뤄지면 금융비용이 크게 줄어 수익성 개선 효과도 얻게된다.한국콜마는 2018년 4월 CJ헬스케어를 인수하면서 일으켰다. CJ헬스케어 지분 50.7%를 약 1조3000억원에 인수했는데, 이중 9000억원을 외부 차입에 의존했다. 재무구조 악화로 'A0' 등급을 유지하던 신용등급도 'A-' 등급으로 하락했다.

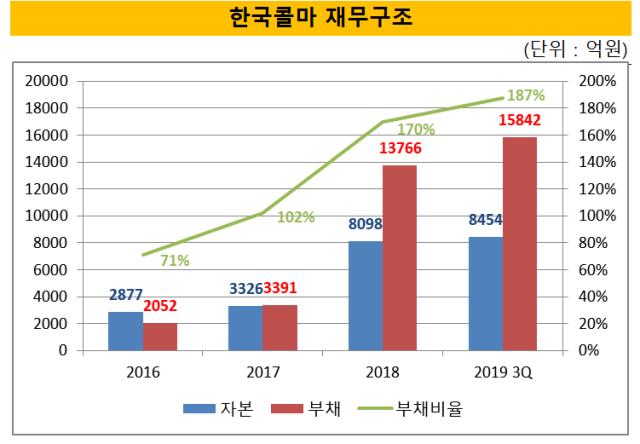

차입금 증가로 부채비율도 가파르게 상승했다. 2017년 102%이던 부채비율은 2018년 170%로 치솟았다. 지난해에는 제이준코스메틱 인천공장과 대한제당 바이오의약품 티케이엠을 인수하면서 부채비율이 3분기 기준 187%까지 높아졌다. 부채 증가로 막대한 이자가 지급되면서 수익성이 다소 악화됐다. 2017년 95억원이던 금융비용은 2018년 429억원으로 증가했다. 지난해 3분기 누적 비용은 465억원으로 전년 총비용 수준을 뛰어넘었다.

더 큰 문제는 과도한 부채로 추가 신용등급 하락이 이어질 수 있다는 점이다. 한국기업평가는 한국콜마 등급 하락 트리거 조건으로 △차입금의존도 55% 초과 상태 지속 △계열 관련 차입부담의 증가를 제시했다. 자칫 '승자의 저주'로 이어질 수 있다는 우려도 나왔다.

실제 유사 사례도 있다. 웅진그룹은 2019년 웅진코웨이를 다시 사들이는 과정에서 인수대금의 대부분을 차입에 의존했다. 그러나 계열사인 웅진에너지의 법정관리로 신용이 경색돼 3개월만에 재매각을 결정해야 했다. 지난해 말 넷마블에 매각하면서 일단락 됐다.

한국콜마는 이번에 비핵심 사업부문인 제약사업부를 IMM프라이빗에쿼티(IMM PE)에 매각하기로 하면서 재무구조가 크게 개선될 전망이다. 업계에서는 한국콜마 제약사업부문의 밸류로 5000억~5500억원 가량이 책정될 것으로 보고 있다. 현재 한국콜마의 연결기준 단기차입금은 4002억원, 장기차입금은 8000억원에 달한다. 매각이 성사되면 차입금 규모는 최소 40%가량 줄어들 전망이다. 여기에 지난해 수익과 자회사의 배당 등을 합치면 부채비율은 더 큰 폭으로 떨어질 수 있다.

장기적으로 신용등급 향상으로 수익성 개선 효과도 기대할 수 있다. 신평사에서는 등급 상향 트리거로 순차입금 대비 상각전영업이익(EBITDA)이 3.5배 이하를 제시했다. 이번 매각으로 순차입금이 절반 가량 감소하고 CJ헬스케어의 성장이 지속된다면 조속한 시일내 해당 기준을 충족할 수 있다는 분석이 나온다. CJ헬스케어는 지난해 3분기 누적 매출액과 영업이익은 3952억원, 428억원으로 전년 동기 대비 각각 9.9%, 59.1% 증가했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- KGC인삼공사, 혈당 케어 브랜드 ‘GLPro’ 확장

- [i-point]원영식 오션인더블유 회장, 산불 피해 장애인·주민 후원

- [thebell note]WM의 IB화

- [연기금투자풀 지각변동]ETF 포트폴리오 추가…삼성·미래에셋운용의 '고민'

- [Product Tracker]IMM로즈골드5호 GP커밋, 유동화 펀드 구조는

- 전진건설로봇 기초자산 EB…운용사 우려에도 700억 매듭

- 엘엑스운용 'NPL펀드' 론칭…패밀리오피스 자금 확보

- [스튜어드십코드 모니터]마이다스에셋운용, 적극적 행사기조 '현재진행형'

- ACE 미국500타겟커버드콜, 월배당 매력 '눈길'

- [연기금투자풀 지각변동]하위운용사도 눈치싸움…"증권사 무방 vs 기존 선호"