원유ETF 뭉칫돈 유입, 최대 리스크 '롤오버코스트' 삼성·미래 ETF 자금 쏠려, "롤오버비용으로 유가급등해도 기대수익률 낮아"

허인혜 기자공개 2020-04-21 08:13:19

이 기사는 2020년 04월 17일 15시09분 thebell에 표출된 기사입니다

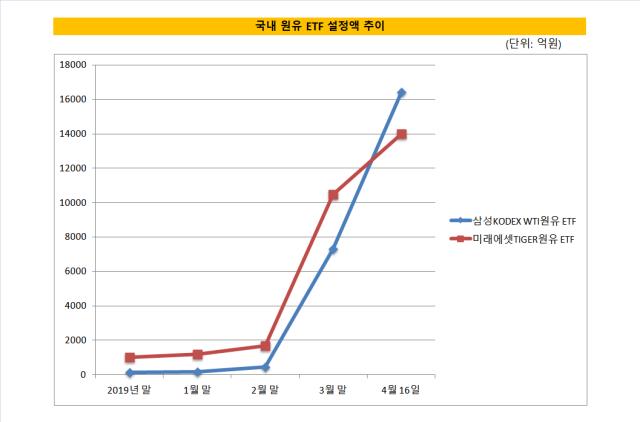

원유가격이 끝없는 추락을 이어가면서 개인투자자들이 원유 상장지수펀드(ETF)로 몰려들고 있지만 투자업계는 오히려 '롤오버코스트' 부담을 경고하고 있다. 근월물과 월월물 사이 간극이 커지며 기초자산 교체 비용이 만만치 않다는 지적이다. 원유 ETF 운용사인 삼성자산운용과 미래에셋자산은 자발적으로 롤오버코스트 손실 우려를 언급할 정도다.17일 금융투자업계에 따르면 국내에서 운용 중인 원유 ETF 상품 2종에 뭉칫돈이 유입되고 있다. 지난해 12월 말까지만 해도 120억원을 설정했던 '삼성KODEX WTI원유선물특별자산상장지수투자신탁[원유-파생형]'은 4월 16일 기준 설정액을 1조6435억원까지 대폭 확대했다. 1~2월만해도 완곡하게 오르던 설정액은 3월 한 달 동안 하루 1000억원 이상의 자금이 모이는 등 껑충 뛰어올랐다.

미래에셋자산운용의 '미래에셋TIGER원유선물 특별자산상장지수투자신탁[원유-파생형]'은 1월 설정액 1010억원에서 최근 설정액을 1조4010억원까지 14배 불렸다. 국제 유가가 배럴당 20달러 밑으로 떨어지며 두 ETF의 연초후 수익률이 마이너스(-) 60%를 하회하자 '바닥 장세'를 직감한 개미들이 몰렸다.

하지만 금융당국은 물론 자산운용업계까지 경고에 나섰다. 최근 국제 유가가 서부텍사스원유(WTI) 기준 20달러 이하까지 떨어지면서 롤오버 비용이 차지하는 비중이 크게 늘었다. 저가 원유 상황이 지속되면 장기 상품이 깡통이 될 수 있다는 지적이다. 원금 대비 롤오버코스트 비용이 지나치게 높은 투자를 지속하면 할수록 원금과 투자 수익률이 깎인다. 콘탱고(Contango·선물가격이 현물가격보다 높은 상태)로 10%의 롤오버코스트가 발생한다고 가정할 때 단순계산으로 1년에 120%의 수익률이 하락하는 셈이다. 이후 유가가 급등하는 시기가 오더라도 유가 상승세와 달리 수익률은 지지부진하게 된다.

삼성KODEX WTI원유 ETF에 대한 우려가 깊다. 삼성KODEX WTI원유선물은 S&P GSCI Crude Oil Index ER을 추종하는데 이 지수는 최근월물에서 매달 차근월물로 갈아타는 방식을 사용한다. 운용 시점과 유가 등락 시기가 가까워 상승기 단기에 수익을 올릴 수 있지만 저유가 시대에 반응하는 속도도 빠르다. 롤오버코스트 부담도 더 크다. 금융투자업계 관계자는 "저유가 상황이 지속되며 삼성 KODEX WTI에 지금과 같은 롤오버코스트 부담이 가중된다면 원금손실이 우려된다"고 짚었다.

삼성자산운용 관계자는 "만약 지금과 같은 저유가를 계속 유지한다고 하면 현재 대비 손실이 발생하지 않아야 하지만 롤오버 비용이 발생하기 때문에 손실이 나게 된다"며 "투자자 입장에서 손해를 볼 수 있다"고 짚었다. 그는 "유가가 급상승하더라도 기대만큼의 수익을 거두기는 어렵다"며 "만원을 투자한 뒤 유가가 두 배 오르더라도 2만원이 아닌 1만5000원, 1만4000원을 회수하게 된다"고 설명했다.

미래에셋TIGER도 순조로운 길을 걷지는 않을 전망이다. 미래에셋TIGER는 기본적으로 최근월물과 차근월물 교체 방식을 쓰되 가격차이가 0.5%를 넘어가면 12월물로 대체한다. 미래에셋TIGER는 전략이 달라 반영 시기 등에 차이가 있을 뿐 지금과 같은 저유가 상황에서는 똑같이 타격을 입는다는 분석이다. 금융투자업계 관계자는 "삼성KODEX 대비 미래에셋TIGER의 충격이 덜하다는 분석도 나오지만 전략의 차이일 뿐 미래에셋TIGER가 더 유리하다고 볼 수 없다"고 했다. 미래에셋자산운용 관계자는 "삼성KODEX는 차근월물, 미래에셋TIGER는 장기월물 전략을 사용하는 차이"라고 해석했다.

일각에서는 롤오버 비용이 필요하지 않으면서 원유 가격 상승의 덕을 보는 원유 생산기업 펀드를 대안으로 제시하기도 했다. 국내에서는 'KBKBSTAR미국S&P원유생산기업증권상장지수투자신탁(주식-파생형)'이 원유 생산기업 펀드로 운용되고 있다. 설정액은 1295억원 수준으로 S&P Oil&Gas Exploration&Production Select Industy Index를 추종하는 합성ETF 상품이다.

다만 원유 생산기업 펀드도 원유 ETF의 대안이 되기는 어렵다는 목소리도 높다. 저유가 흐름과 석유·석탄 기업에 대한 글로벌 제재 등이 맞물린 상황으로 저유가와 국제 제재 두 요소 모두 단기에 끝나지 않을 부정적 요인이라는 진단이다. 미국S&P원유생산기업 펀드의 연초후 수익률도 -56.75%로 원유 ETF 펀드와 비슷하다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- PBR 0.6 주가고민 삼성물산, 삼성로직스 분할검토까지

- 삼성, 바이오 인적분할설…지배구조 개편 관심↑

- 신종자본증권 찍는 CJ CGV, 경쟁사 합병 영향은

- [i-point]시노펙스, 경북 산불피해지역 '탄소중립 숲' 조성 공동 추진

- [캐시플로 모니터]삼양식품, 호실적 연동 법인세 부담 '현금흐름' 반영

- [thebell interview/컬리 10주년 줌인]김종훈 CFO "외형 확장에 방점, 수익성은 장기 전략"

- [넷플릭스발 지각변동]플랫폼이 고르는 콘텐츠…제작 권력도 이동

- [i-point]씨플랫폼-엑스게이트, 손잡고 네트워크 보안 시장 공략

- [Company Watch]삼보모터스, 새 멕시코법인 첫 매출 '전기차 부품 거점'

- [i-point]아이씨티케이, WIPO 글로벌 어워드 최종 후보 선정

허인혜 기자의 다른 기사 보기

-

- [한화에어로스페이스 vs 라인메탈]주가만으로도 확실한 환원, 미래투자 차이점은

- [한화에어로스페이스 vs 라인메탈]안정적 배당 추구 vs 적극적 주주환원에 '알파'도 기대

- [한화에어로스페이스 vs 라인메탈]완전한 분산소유 vs 지주 중심 수직계열화

- [한화에어로스페이스 vs 라인메탈]뚜렷한 이원화 vs 오너·전문경영인 파트너십

- 현대로템, K2가 끌고간 디펜스솔루션…추가동력도 '탄탄'

- [한화에어로스페이스 vs 라인메탈]한화, '집중 투자' 필수…라인메탈이 생산력 '한수 위'

- [thebell note]'적자' 필리조선소의 예정된 시간표

- HD현대사이트솔루션, 중대형 지게차 국산화 배경은

- HJ중공업·KAI, 고속상륙정 장비 '국산화' 나서는 이유는

- [Peer Match Up]수출확대가 끌어올린 이익률…한화에어로가 첫 '역전'