동국제강, 올해 첫 사모채 발행 성공…재무개선 반영 80억 규모 성사에 의미…단기차입 2.5조, 여전히 과도

이경주 기자공개 2020-06-17 15:18:55

이 기사는 2020년 06월 15일 18:34 thebell 에 표출된 기사입니다.

동국제강(BBB-, 안정적)이 올해 처음으로 사모채 발행에 성공했다. 규모는 크지 않지만 열위한 신용등급을 극복하고 시장성 조달 길을 열었다는데 의미가 있다. 코로나19에도 실적과 함께 재무가 개선된 모습을 보인 것이 주효했다는 분석이다.동국제강은 15일 80억원 규모 사모채를 발행했다. 만기가 2021년 6월 15일까지인 1년물이다. 이자율은 5.3%로 상당히 높게 책정됐다. 직전 사모채인 작년 9월 발행한 1.5년물 250억원은 이자율이 4.5%였다. 이번 사모채는 직전보다 만기는 반년 짧지만 이자율은 80bp(0.8%p) 높아졌다. 발행업무(주관)와 인수는 모두 한양증권이 맡았다.

동국제강은 열위한 신용등급 탓에 2014년을 끝으론 공모채 발행을 하지 못했다. 동국제강은 무리한 사업확장 결과 2014년 말 기준 총차입금은 5조1947억원, 부채비율은 239.5%을 기록해 위험수준에 이르렀다. 같은 해 산업은행 등 주 채권은행들과 재무구조개선 약정을 맺기에 이르렀다.

이에 2015년 중 A-였던 무보증회사채 신용등급은 BBB-로 두 노치나 강등됐다. 신용강등으로 공모채 발행이 어려워지자 부족한 유동성을 지난해까지 사모채로 충당해왔다. 하지만 올 초 코로나19 파장으로 사모채에 대한 투심이 악화돼 동국제강이 차환에 성공할지 관심사였다.

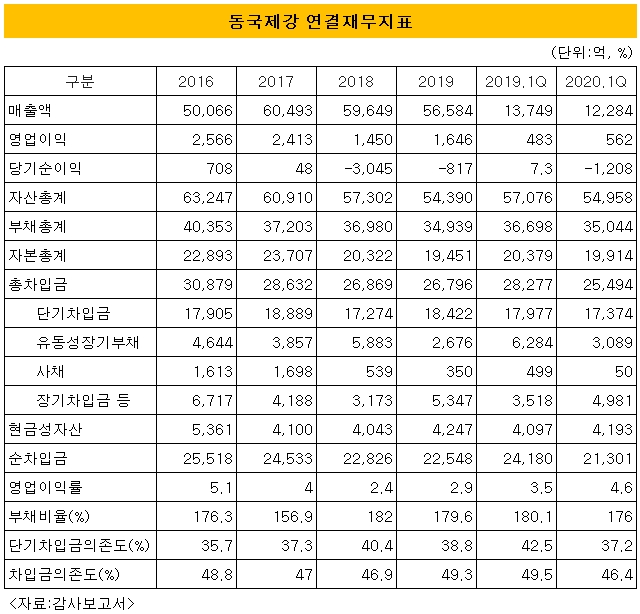

코로나19에도 재무와 실적이 개선된 모습을 보인 것이 투심에 긍정적으로 작용했다는 분석이다. 동국제강은 올 1분기 매출 1조2284억원, 영업이익 562억원 기록했다. 매출은 전년에 비해 10.6% 줄었지만 영업이익은 16.2% 늘어난 수치다.

2014년 말 5조원이 넘던 총차입금도 올 1분기말엔 2조5494억원으로 줄었다. 총차입금은 전년 말(2조6796억원)보다도 1300억원 가량 감소했다. 올 1분기 말 부채비율도 176%로 전년 말(180.1%)대비 소폭 낮아졌다.

재무개선은 자구안 실행 결과다. 2015년 이후 올 1분기까지 흐름이 이어지고 있다. 페럼타워와 포항2부두 등 유형자산과 국제종합기계, 유아이엘 등 자회사 지분 매각을 진행해 6000억원 이상을 조달했다.

올해 실적은 원부자재 가격이 안정화된 결과다. 동국제강은 철강업체로 연간 조강능력이 360만톤으로 국내 2위다. 2015년 1월엔 자회사 유니온스틸을 흡수합병해 냉연사업도(연산 190만톤) 편입했다. 2016년엔 브라질 제철소(CSP)를 완공해 고로사업에도 진출했다. 올 1분기 수익성 개선은 철 스크랩과 아연과 같은 원료와 후판, 형강 같은 주력 제품 판가 인상이 이뤄진 결과다.

동국제강은 차입규모와 단기차환에 대한 부담이 여전히 과도하기 때문에 이번 사모채 성공이 중요했다. 올 1분기 말 기준 단기차입금은 2조463억원으로 총차입금에서 차지하는 비중이 80%에 이른다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 우리금융 "롯데손보 M&A, 과도한 가격 부담 안한다"

- 신한캐피탈, 지속성장 포트폴리오 리밸런싱 체계 강화

- 하나금융, ELS 악재에도 실적 선방…확고한 수익 기반

- 하나금융, 자본비율 하락에도 주주환원 강화 의지

- 국민연금, '역대 최대 1.5조' 출자사업 닻 올렸다

- [도전 직면한 하이브 멀티레이블]하이브, 강한 자율성 보장 '양날의 검' 됐나

- [퍼포먼스&스톡]꺾여버린 기세에…포스코홀딩스, '자사주 소각' 카드 재소환

- [퍼포먼스&스톡]LG엔솔 예견된 실적·주가 하락, 비용 절감 '집중'

- [퍼포먼스&스톡]포스코인터, 컨센서스 웃돌았지만 주가는 '주춤'

- 신한금융, ‘리딩금융’ 재탈환에 주주환원 강화 자신감