스마일게이트RPG, IPO 늦어지는 이유 상장사 선정 후 1년간 잠잠…로스트아크 기대 못 미쳐 새 수익원 절실

성상우 기자공개 2020-06-29 07:38:17

이 기사는 2020년 06월 26일 14시24분 thebell에 표출된 기사입니다

카카오게임즈, 크래프톤에 이어 게임업계의 차기 기업공개(IPO) 후보로 꼽히는 곳은 스마일게이트RPG가 상장 주관사 선정 이후 1년여가 넘도록 IPO에 진척이 없다. 올해 중엔 구체적인 상장 관련 움직임이 없을 것으로 보인다.대표작 '로스트아크'가 기대만큼 실적을 내지 못하면서 모바일 버전 등에서 추가 수익성을 확인하는 게 필요하다. 모회사인 스마일게이트가 자금 여력이 있다는 것도 한 이유다.

26일 관련 업계에 따르면 지난해 5월 미래에셋대우를 상장주관사로 선정한 스마일게이트RPG측은 아직 본격적인 상장 실무 작업에 착수하지 않은 상태다. 스마일게이트 관계자는 "주관사 선정 후 준비는 하고 있으나, 구체적 일정 관련해선 정해진 바가 없다"고 말했다.

모회사(스마일게이트홀딩스)의 자금사정을 봤을때 당장 자금이 급한 상황은 아니다. 로스트아크 등 주요사업이 정착되는 추이를 지켜보고 상장 시기를 결정하겠다는 구상인 것으로 풀이된다.

상장 주관사 선정 후 3년 이내에는 상장을 마무리짓는 게 통상 관행인 만큼 시기상으로도 이 범위를 넘기진 않을 것으로 보인다.

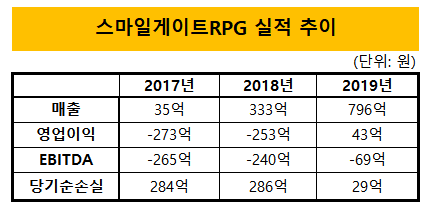

스마일게이트RPG는 대표작인 '로스트아크'로 지난해 9년만에 처음 영업이익 흑자를 달성했다. 지난해 매출 796억원을 달성하며 전년 대비 약 448% 성장을 이뤘고, 영업이익은 43억원을 기록했다. 다만, 영업외비용으로 차입금에 대한 이자 32억원이 잡히면서 당기순손실 상태는 벗어나지 못했다.

로스트아크로 가까스로 실적 반등을 이뤄냈으나 당초 기대엔 못 미치는 성적이다. 출시 초반 점유율을 15%까지 올리며 배틀그라운드를 위협하기도 했지만 6개월여만에 5% 아래로 떨어지며 뒷심을 잃는 모습을 보였다. 이후 업데이트 등을 통해 추가 하락세를 막으며 명목을 유지해 오고 있다. 6월 기준으론 한자릿수 점유율로 10위권을 유지하고 있다.

로스트아크는 출시 첫달 약 400억원 수준의 매출을 올리며 메가히트 기대감을 높였다. 출시 초반 증권가는 로스트아크가 연간 2000억원 수준 매출을 달성할 것으로 전망하기도 했다.

로스트아크는 7년여의 개발기간동안 약 1000억원 규모 개발비를 투입한 역대 최대급 작품이다. 펄어비스의 검은사막은 4년동안 120억원을 들여 탄생했고, 엔씨소프트의 아이온과 블레이드앤소울 개발비가 각각 500억원, 800억원 수준으로 알려져 있다.

다른 캐쉬카우 없이 장기간 로스트아크 개발에만 매진하는 동안 회사 재무구조는 지속 악화됐다. 자회사로 분사된 이후인 2016년부터 3년간 250억~390억원 수준의 영업손실을 냈다. 이익 없이 비용만 지출하는 수익 구조 탓이다.

스마일게이트RPG는 로스트아크 출시 직전인 2018년엔 자본금을 모두 소진한 완전자본잠식 구조로 진입했다. 모회사 지원 뿐 아니라 외부 자금 차입도 병행하면서 2018년 기준 부채비율은 2597%까지 치솟았다. 당시 단기차입금 의존도는 25.7%였다. 지난해 로스트아크 수익을 통해 상당 부분 만회했으나, 1000억원대에 달하는 결손금 탓에 여전히 자본잠식은 벗어나지 못한 상태다.

이 기간 동안 모회사 스마일게이트홀딩스는 지원을 아끼지 않았다. 권혁빈 의장의 전폭적 지원 속에서 2016년과 2017년 유증을 통해 300억~400억원대의 현금을 지원했다. 2018년에도 운영자금 목적으로 120억원의 단기차입금을 모회사로부터 조달한 바 있다. 스마일게이트홀딩스는 지난해 기준 3200억원대의 현금 및 현금성 자산을 보유, 자금 사정이 나쁘지 않다.

스마일게이트RPG가 신작 로스트아크를 냈음에도 불구하고 당장 기관투자자들의 눈길을 끌 만큼의 성과는 아니라는 게 업계 중론이다. IPO를 흥행으로 이끌 수 있으려면 추가 수익모델이 더 필요하다. 로스트아크의 안정적인 해외 성과와 모바일 버전의 추가 출시가 그 대안이다. 회사측은 지난해 로스트아크의 러시아 출시에 이어 연내 일본 출시를 추진 중이다. 모바일 버전 개발도 진행 중이다. 이 두 과제의 성적에 스마일게이트 그룹 첫 IPO 성공여부가 달렸다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [토종 AI 반도체 생태계 분석]파네시아, 차세대 AI 전장' 대응 'CXL 스위치' 개발

- '2년만에 돌아온' 초록뱀미디어, 권경훈 회장 행보 주목

- [i-point]샌즈랩, AI NDR 솔루션 일본 공급 개시

- 'PE 2년차' 오스템임플란트, 중국실적 타격 '미국·인도' 대안

- [와이바이오로직스 항암신약 로드맵]'뉴 모달리티' 도전 자신감, 원석 광산 플랫폼 'Ymax-ABL'

- [웹툰사 지배구조 점검]적자 커진 와이랩, 공격적 투자 전략 '난기류'

- [사외이사 BSM 점검]금융계열사 많은 한화그룹, '금융 특화' 사외이사 다수

- [thebell interview]"자본시장법 개정이 현실적…현 상법 체계 이상 없다"

- [ROE 분석]농협금융, 반등했지만 '여전히 은행계지주 바닥권'

- [조선업 리포트]'수주 호조' 선수금 유입에 차입금 다 갚은 HD현대삼호

성상우 기자의 다른 기사 보기

-

- [i-point]TKENS, 전장 램프 제습 모듈 글로벌 공급사 확대

- [thebell interview]"LG전자 엑사원 퀄테스트, 엔비디아 넘어 독보적 위치 자신"

- [i-point]해성옵틱스, 갤럭시S25·S26에 카메라 모듈 공급

- [i-point]폴라리스AI파마, ‘스마트 생태공장' 구축

- [지배구조 분석]'승계 완료' 김승재 재영솔루텍 대표, 지배력 확대 '딜레마'

- [Company Watch]인텔렉추얼디스커버리, 퓨리오사AI 추가 펀딩 참여

- [i-point]제이스코홀딩스, 필리핀 니켈 원광 수송 포트 완공

- [i-point]케이웨더, 우리동네 미세먼지 '시간단위' 예보

- [코스닥 주총 돋보기]아티스트스튜디오, 경영진 재편 완료

- [Company Watch]딥노이드, 스미스디텍션 물량 ‘4월 독일 출장’서 가시화