케이엠제약, 대규모 유증에 지배력 약화 우려 강일모 대표, 할당 신주 50% 이상 매입 예정…지분율 44%→39%

강인효 기자공개 2020-09-14 08:04:11

이 기사는 2020년 09월 11일 15:58 thebell 에 표출된 기사입니다.

케이엠제약이 2018년 스팩(SPAC·기업인수목적회사) 합병으로 코스닥 시장에서 상장한 이후 처음으로 대규모 주주배정 유상증자를 실시한다. 최대주주는 유증 청약에 50% 이상 참여할 예정이어서 소폭의 지분율 하락은 불가피하다.케이엠제약은 10일 이사회를 열고 200억원 규모의 주주배정후 실권주 일반공모 유상증자를 실시하기로 결정했다. 보통주 신주 650만주를 주당 3080원에 발행할 계획이다. 신주 발행가액은 오는 11월 2일 확정된다. 조달 자금 중 100억원 채무상환자금으로, 나머지 50억원씩은 시설자금과 운영자금으로 활용할 계획이다.

이번 유상증자는 케이엠제약이 기업공개(IPO) 이후 처음 추진하는 자본 확충이다. 케이엠제약은 2018년 9월 스팩 합병 상장을 통해 코스닥 시장에 입성했다.

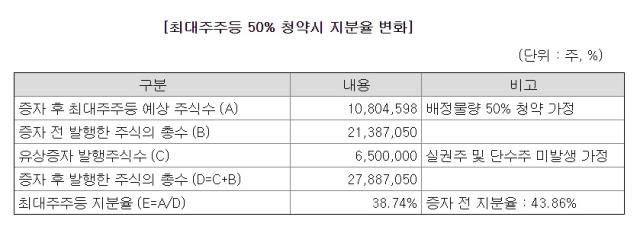

최대주주인 강일모 대표는 이번 유증에 50% 이상 참여할 예정이다. 강 대표는 지분 43.86%(937만9306주)를 보유 중이다.

이번 유증은 전체 발행 주식수의 30%에 해당하는 신주가 발행되는 대규모 유증이다. 최대주주인 강 대표가 배정받은 주식수 만큼 유증 청약에 참여하지 않을 경우 지분 희석은 불가피하다.

구주주는 유증 참여시 보유주식 1주당 0.3039227875주의 비율로 신주를 배정받게 된다. 최대주주인 강 대표는 285만584주를 배정받을 예정인데, 배정 주식수의 50% 이상 참여할 예정이라고 밝혔다. 50%의 경우 강 대표가 배정받는 신주수는 최소 142만5292주다.

케이엠제약 측은 “강 대표가 이번 유증 청약에 배정받은 주식수의 최소 50%만 참여할 경우 지분율은 39%까지 하락할 수 있다”며 “지분율이 하락해도 경영상 충분한 지분을 보유하고 있다”고 밝혔다.

회사 측은 “평택2공장과 서울 신사옥 관련 부동산 매입자금으로 각각 중소기업은행과 산업은행으로부터 차입한 45억원과 36억원도 연내 조기 상환한다”며 “해당 대출은 각각 2022년과 2027년에 대출 약정이 만료되는데 조기 상환을 통해 이자비용을 절감함으로써 재무구조를 개선하는 효과를 기대하고 있다”고 밝혔다.

이어 “방역 마스크를 직접 제조해 판매하기 위한 제조시설을 구축하는데 시설자금(약 51억원)의 대부분인 43억원가량을 투자할 예정”이라고 덧붙였다.

한편 2001년 설립된 케이엠제약은 정통 제약사와는 다른 사업구조를 갖고 있다. 인기 애니메이션 캐릭터인 ‘뽀로로’를 접목한 치약·칫솔로 잘 알려져 있다. 2004년 뽀로로를 제작한 애니메이션 제작·캐릭터 개발업체 아이코닉스와 캐릭터 라이선스 계약을 체결한 후 뽀로로 구강용품을 전문으로 판매하고 있다.

2016년 코넥스 시장에 상장된 후 2018년 9월 ‘IBKS제3호기업인수목적’과 합병을 통해 2018년 9월 코스닥 시장에 상장했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화

- MNC솔루션 고속성장, 'K-방산' 피어그룹 압도

- [DB금투 밸류업 점검]"PIB로 '투자 플랫폼' 기업 도약한다"

- 한컴이노스트림, '도장 인식 시스템' 특허 취득

- [클라우드 키플레이어 MSP 점검] '신생' 안랩클라우드메이트, 최우선 과제 '포트폴리오 강화'