코로나19 돌파구 스팩합병 활발, 공모시장 훈풍도 한몫 [Market Watch]안전·신속 초점 둔 증시 입성 수요...증권사, 상장 트랙 다변화

최석철 기자공개 2020-09-16 13:59:42

이 기사는 2020년 09월 14일 15시23분 thebell에 표출된 기사입니다

스팩합병을 통해 증시 입성을 노리는 기업이 증가하고 있다. 코로나19로 인한 불확실성을 의식해 신속하고 안정적인 상장 전략을 모색하고 있다.최근 공모주 시장으로 유동성이 쏠리는 만큼 최대한 빠르게 상장한 뒤 주가 상승을 노릴 수도 있다는 평가다. 주관사들도 스팩합병으로 안정적으로 실적을 쌓을 수 있는 통로로 활용하고 있다.

◇올해 스팩합병 상장예심 청구 18건...2017년 이후 최다 가능성

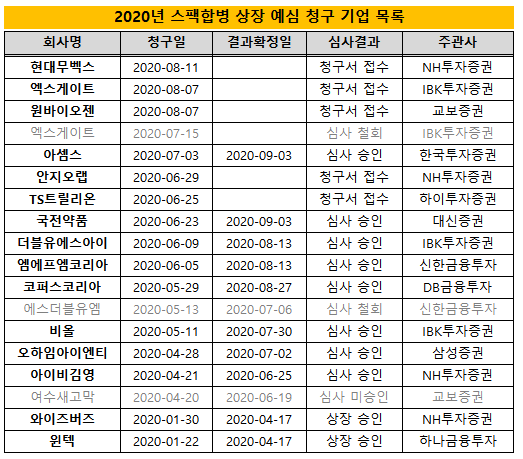

14일 한국거래소에 따르면 올해 스팩합병으로 심사 승인을 받았거나 청구서를 제기한 기업 수는 지금까지 모두 18곳이다. 심사 승인을 받은 기업은 10곳, 현재 심사를 받고 있는 기업은 5곳이다. 이 외 2건은 철회됐으며 1건은 미승인됐다.

2017년에는 26곳이 스팩합병 상장 예심을 청구해 최다 건수를 기록했다. 2018년에는 15곳, 2019년에는 19곳이 각각 청구서를 접수했다.

현재 몇몇 증권사들은 상장 의사가 있는 후보기업들과 연내 스팩합병 심사 청구 여부를 저울질하고 있다. 계획대로 진행된다면 2017년 이후 최다 심사 청구가 이뤄질 것으로 보인다.

특히 올해 5월 말 이후 상장 예심이 청구된 스팩합병 건수는 11건에 달한다. 상반기에 코로나19로 공모시장의 불확실성이 커진 점이 기업들이 스팩합병을 선택하는 계기로 작용했다.

스팩합병은 별도의 공모 절차를 거치지 않기 때문에 공모가 산정에 대한 부담을 줄일 수 있다. 또 수익과 자산을 바탕으로 합병비율을 산정하는 만큼 시장 상황이나 투심에 좌지우지될 가능성이 낮다.

최근 공모시장에 청약 열풍이 불면서 시장 전반에 유동성이 많아진 점도 부쩍 스팩합병이 활발하게 된 요인으로 꼽힌다. 상장을 앞둔 기업에 투자자들의 관심이 부쩍 늘어난 만큼 상장 직후 주가 상승을 기대할 여건이 마련됐다.

올해 스팩합병을 준비하고 있는 기업 가운데 절반 이상이 친환경 소재, 바이오, SW, IT 등 최근 공모시장에서 투자자들의 높은 관심을 받고 있는 분야이기도 하다.

IB업계 관계자는 “공모시장 활성화와 스팩합병 선호 현상은 반비례한다는 인식이 있지만, 역으로 시장이 뜨거워지면 자연스럽게 이를 통해 빠르게 증시에 입성하려는 수요도 늘어나기 마련”이라며 “상장 이후 기존 주주들의 지분 가치 상승을 기대할 수 있다”고 말했다.

◇NH투자증권 두각...수익도 쏠쏠

스팩합병은 주관사에게도 쏠쏠한 수익을 가져다준다. 비슷한 규모의 기업을 상장시킬 대 스팩합병이 직상장에 비해 수익성이 좋은 경우가 많다.

주관사는 스팩 상장 당시 인수수수료에 더해 합병 과정에서 자문수수료를 받을 수 있다. 또 증권사는 스팩 주관 업무를 맡으며서 동시에 발기인으로도 이름을 올린다. 상장 이후 주가 흐름에 따라 자본이득까지 기대할 수 있다.

올해 스팩합병 상장 예심 청구건을 주관사별로 보면 NH투자증권(4건)과 IBK투자증권(3건)이 두각을 보이고 있다. 이 밖에 하나금융투자, 삼성증권, DB금융투자, 신한금융투자, 대신증권 1건, 교보증권 1건, 한국투자증권가 각각 1건을 추진했다.

특히 NH투자증권은 올해 연내 최대 스팩합병 주관 건수를 경신할 가능성이 높다. 현재까지 스팩12호(와이즈버즈), 스팩13호(안지오랩), 스팩14호(현대무벡스), 스팩15호(아이비김영)의 합병대상을 확정했다. 이전 최대 스팩합병 건수는 3건(2016년)이었다.

NH투자증권은 4월 스팩16호를 신규 상장시킨 데 이어 9월 스팩17호 상장작업도 진행하고 있다. 연내 최대 스팩18호, 스팩19호까지 상장시켜두겠다는 계획이다. 올해 스팩합병만 4건을 진행한 만큼 여유분을 확보하기 위한 것이다.

다른 증권사들도 신규 스팩을 상장시키며 합병기업을 물색하고 있다. 올해 상장된 스팩을 살펴보면 IBKS제13호스팩, 하나금융16호스팩, 미래에셋대우스팩5호, 에이치엠씨제4호스팩, 에이치엠씨아이비제5호스팩, 상상인이안제3호스팩, 교보10호스팩 등이다.

다른 IB업계 관계자는 “최근 대어급 공모주가 흥행하고 있지만 코로나19 등으로 다시 시장이 얼어붙을 수 있는 만큼 증권사들이 미리 스팩합병 준비를 해두는 것”이라며 “시장 상황을 예측하기 어려운 만큼 상장 트랙을 다변화하는 전략”이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]신테카바이오 "동물실험 단계적 폐지 수혜 기대"

- [변곡점 맞은 해운업]'퀀텀점프' 현대LNG해운, 선대 확장효과 '톡톡'

- [중간지주 배당수익 분석]HD한국조선해양 수익원천 자회사 '금융→조선' 이동

- [상호관세 후폭풍]트럼프의 '90일 유예·애플 지목', 삼성전자 득실은

- '반년 장고' 거래소, 제노스코 상장심위 개최 '미승인' 가닥

- [시큐리티 컴퍼니 리포트]수산아이앤티, 무차입 경영 비결 '16년 흑자'

- AIA생명, 실적-자본적정성 '양날의 검' 된 환율 변동

- [지방 저축은행은 지금]IBK저축, 영업권·총량 규제에 발목 잡힌 '서민금융'

- [금융사 KPI 점검/신한은행]정상혁 행장 역점 사업 'RM One Team' 평가항목 신설

- [금융사 KPI 점검/신한은행]신규 유치 고객 '주거래 확대' 방점 찍었다