[Weekly Brief]바이오 3사 연말 마지막 청약, 엔비티 IPO 내년으로지놈앤컴퍼니 등 기술성 특례 상장 도전, 한국증권 활약

오찬미 기자공개 2020-12-15 13:07:00

이 기사는 2020년 12월 14일 07:05 thebell 에 표출된 기사입니다.

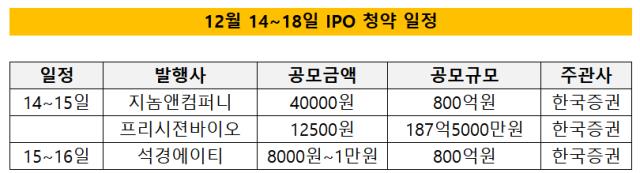

이번주(12월 14~18일) 기업공개(IPO) 시장은 연말 전 막바지 청약 열기로 뜨거울 전망이다. 바이오 기업인 지놈앤컴퍼니와 프리시젼바이오, 석경에이티 등이 청약에 나선다. 티엘비와 에프앤가이드 등이 이번주 상장을 하고, 청약에 도전하는 기업은 다음주 상장을 마치면 올해 공모주 일정은 마감된다.이달 공모가 예정됐던 엔비티는 증권신고서 정정에 따라 수요예측 일정을 2021년으로 미루면서 내년 첫 수요예측 주자로 나서게 됐다. 레인보우로보틱스와 선진뷰티사이언스 등도 내년 1월 상장을 준비하고 있다.

◇바이오 3사 청약 '러시'…석경에이티, 소부장 패스트트랙 활용

지놈앤컴퍼니·프리시젼바이오·석경에이티는 기술성을 인정받아 연말 상장에 나선다. 세 기업 모두 한국투자증권이 주관을 맡았다.

지놈앤컴퍼니는 7일부터 8일 이틀간 IPO를 위한 수요예측을 진행해 공모가를 밴드 최상단인 4만원에 결정했다. 이에 따른 공모 규모는 최대 800억원이다. 기업가치는 7773억원 수준이다.

오는 14~15일 기관투자자와 일반투자자 청약에 도전한다. 코넥스 시가총액 1위 업체로, 마이크로바이옴 신약을 개발하고 있다. 마이크로바이옴을 기반으로 한 면역항암 치료제와 건강기능식품, 화장품 등을 제조한다.

프리시젼바이오도 같은날 청약에 나선다. 프리시젼바이오도 지난 8일과 9일 수요예측을 진행해 공모가를 밴드 상단인 1만2500원에 책정했다. 이에 따른 공모 규모는 최대 187억원 가량이다.

현장진단(POCT) 전문 업체로, '진단 분석기' 테라웨이브와 '미국 진단 카트리지 개발사' 나노디텍 통합으로 2015년 출범했다. 주력 제품은 심혈관계·감염성 질환 진단키트다. 저렴하고 빠른 판별력이 강점이다. '엑스디아(Exdia)'라는 브랜드로 시분해형광(TRF) 분석기와 10종의 진단키트 등을 출시했다.

석경에이티가 15~16일 청약에 나서서 바이오 상장 바톤을 잇는다. 바이오·헬스기업 석경에이티는 지난 10일과 11일 수요예측을 진행했다. 희망 공모가 상단은 1만원으로, 이에 따른 공모 규모는 최대 100억원이다.

석경에이티의 매출은 대부분 바이오헬스케어용 나노소재에서 창출된다. 2019년말 기준 치과용 레진 소재 불화이터븀(YbF3) 등 의료 소재의 비중이 73%에 이른다. 기술성장성 기업이 대부분 적자실적인 것과 달리, 2018년부터 영업이익을 기록하고 있다.

하지만 석경에이티는 '바이오 기업' 대신 소재화학 기업으로서의 이미지를 강조했다. 거래소 예비심사 과정에서 소재·부품·장비 전문기업의 심사 기간을 단축해주는 '소재·부품·장비(소부장)' 패스트트랙 제도를 활용했다. 이어 공모가 산정에서도 최종 유사기업으로 반도체·디스플레이 섹터의 화학소재 회사를 택했다.

◇엔비티 수요예측 연기, 2021년 IPO 첫 주자

엔비티은 상장을 내년으로 연기했다. 증권신고서 정정에 따라 일정을 연기했다. 엔비티는 수요예측 일정을 내년 1월 6~7일로 조정해 2021년 첫 상장 주자로 나서게 됐다. 희망 공모가는 1만3200~1만7600원을 유지했다. 공모 규모는 최대 146억원 수준이다. 내년 1월 12~13일 청약을 진행한다. 미래에셋대우가 대표주관을 맡았다.

엔비티는 잠금화면 광고로 사용자에게 포인트를 주는 사업 모델을 구축해 사업모델 특례상장에 도전한다. 지난해 플리토와 캐리소프트가 각각 사업모델 1호, 2호로 첫 삽을 뜬 지 1년여 만이다. 누적 가입자 수 2500만명을 달성하면서 이제 일반 소비자(B2C)를 넘어 기업(B2B)을 대상으로 사업으로 성장시키고 있다. 주요 고객은 네이버 웹툰과 네이버 시리즈다.

내년 1월 상장 주자로 레인보우로보틱스와 선진뷰티사이언스도 대기하고 있다.

레인보우로보틱스는 성장성 특례 상장에 도전한다. 인간형 이족보행 로봇인 ‘휴보’로 이름을 알린 뒤 현재 협동로봇 사업을 주력사업으로 삼고 있다. 협동로봇이 안정화 단계에 접어들면서 올해 3분기 누적 매출 38억원을 거뒀다. 내년부터는 흑자전환을 이루겠다는 목표다.

1월 11~12일 기업설명회(IR)를 진행해 수요예측에 나설 계획이다. 상장 주관업무는 미래에셋대우와 대신증권이 공동으로 맡았다. 상장예정주식 수는 1558만4500주다. 행사되지 않은 전환우선주 등을 합친 잠재 발행주식 총수는 1625만7662주에 이른다. 공모가 밴드 7000~9000원을 적용한 상장 시가총액은 1140억~1463억원 규모다.

선진뷰티사이언스는 화장품 소재 업체의 상장 '바통'을 이어받는다. 코로나19 여파로 화장품 산업 전반이 부진하지만 기초 화장품에 쓰이는 핵심 소재는 수요 기반이 탄탄하다.

내달 12일 코스닥 입성을 위한 기관 수요예측을 앞두고 있다. 지난 10월 말 진작 기업공개(IPO)를 승인받았으나 공모 일정을 내년으로 확정했다. 연말 투자심리가 꺾일 수 있기에 공모 스케줄을 짜는 데 만전을 기했다. 신한금융투자와 삼성증권이 상장 주관 업무를 맡고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화