프레스티지바이오 형제, 연타석 흥행 이어간다 [IPO 기업분석]로직스 다음달 공모 돌입…피어그룹 4곳 PER 40.4배 적용해 6092억 밸류 산출

강철 기자공개 2021-01-27 13:35:44

이 기사는 2021년 01월 26일 16시47분 thebell에 표출된 기사입니다

항체 바이오 의약품 위탁생산(CDMO) 기업인 프레스티지바이오로직스가 코스닥 상장을 위한 공모 절차를 본격 시작한다. 수요예측에서 300조원 안팎의 주문을 모은 프레스티지바이오파마에 이어 연타석 흥행 랠리를 이어갈지 관심이 쏠린다.상장 기업가치는 최대 6092억원을 산정했다. SK케미칼, 바이넥스, 써모피셔사이언티픽(Thermo Fisher Scientific), 캐털란트(Catalent) 등 국내외 CDMO 기업의 평균 주가수익비율(PER)을 토대로 시가총액을 계산했다.

◇프레스티지바이오파마 뜨거운 청약 열기 이어질까

프레스티지바이오로직스는 26일 금융감독원에 상장 증권신고서를 제출했다. 다음달 23일부터 기관과 일반 투자자를 대상으로 공모주 수요예측과 청약을 실시할 예정이다. 공모 업무는 미래에셋대우와 유안타증권이 총괄한다.

공모 구조는 신주 100%로 확정했다. 신주 735만주를 시장에 내놓을 예정이다. 박소연 프레스티지바이오파마 대표, 김진우 전 프레스티지바이오로직스 대표 등 주요 주주의 구주 매출은 없다. 박 대표와 김 전 대표는 앞서 프레스티지바이오파마 공모 과정에서는 보유 주식 120만주를 출회한 바 있다.

프레스티지바이오로직스는 2016년 6월 설립된 항체 바이오 의약품 위탁생산 전문 기업이다. 충북 오송 바이오폴리스 지구에 거점을 운영하며 허셉틴 바이오시밀러(HD201), 아바스틴 바이오시밀러(HD204), 췌장암 항체신약(PBP1510) 등을 위탁생산한다.

위탁생산 파이프라인의 라이선스는 대부분 프레스티지바이오파마가 가지고 있다. 프레스티지바이오파마의 제약 기술을 기반으로 프레스티지바이오로직스가 대량 생산을 하는 구조다. 창업 기반을 다진 박 대표와 김 전 대표는 양사의 최대주주로 있다.

앞서 유가증권시장(코스피) 상장 절차에 착수한 프레스티지바이오파마는 최근 실시한 수요예측에서 300조원에 달하는 주문을 모았다. 1000곳이 넘는 기관이 수요예측에 참여해 치열한 공모주 매입 경쟁을 벌였다. 그 결과 공모가는 밴드 최상단인 3만2000원으로 정해졌다. 이날 마감한 청약에서도 약 12조원의 증거금을 모았다.

시장에선 프레스티지바이오로직스도 만족스러운 수요예측 결과를 얻을 것이라는 관측을 내놓고 있다. 양사가 개발과 위탁생산이라는 명확한 역할 분담을 토대로 시너지를 강화하고 있는 만큼 프레스티지바이오파마에서 나타난 뜨거운 기관 투심이 프레스티지바이오로직스까지 이어질 가능성이 높다는 분석이다.

증권업계 관계자는 "프레스티지바이오로직스가 프레스티지바이오파마의 청약 결과가 나오는 시점에 맞춰 증권신고서를 제출한 것으로 보인다"며 "프레스티지바이오로직스 역시 대규모 청약 흥행이 유력하게 점쳐진다"고 설명했다.

◇공모가 밴드 8700~1만2400원

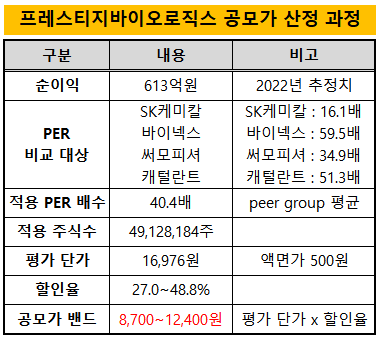

프레스티지바이오로직스는 공모가 밴드를 9800~1만2400원(액면가 500원)으로 제시했다. 단가 밴드는 프레스티지바이오로직스와 동종기업(peer group)의 PER을 토대로 산정했다. PER를 구하는 과정에서 필요한 순이익은 2021년과 2022년 추정치를 적용했다.

PER 비교 대상은 SK케미칼, 바이넥스, 써모피셔사이언티픽, 캐털란트 등 4곳의 CDMO 기업으로 추렸다. 이들 4개 경쟁사의 기준 주가와 EPS(순이익/발행주식 총수)를 토대로 계산한 PER은 SK케미칼 16.1배, 바이넥스 59.5배, 써모피셔사이언티픽 34.9배, 캐털란트 51.3배다. 이를 토대로 평균 PER 40.4배를 산출했다.

프레스티지바이오로직스의 추정 순이익은 2021년 25억원, 2022년 613억원이다. 이를 현가로 환산한 순이익은 2021년 20억원, 2022년 392억원이다. 두 값을 평균한 206억원에 적용 PER 40.4배를 곱해 상장 기업가치 8340억원을 산출했다.

프레스티지바이오로직스와 주관사단은 시가총액에 적용할 할인율을 27.0~48.8%로 결정했다. 공모주 펀드의 수익률, 청약 흥행 등을 감안해 최근 2년 사이 증시에 입성한 바이오 기업의 할인율 평균치보다 다소 높게 잡았다.

8340억원에 할인율 27.0~48.8%를 적용한 상장 밸류에이션은 4274억~6092억원이다. 기업가치를 최대 6092억원으로 산정했다. 이 시가총액을 상장 후 예상 발행주식 총수인 4912만8184주로 나눈 공모가 밴드는 8700~1만2400원이다.

공모가가 밴드 상단으로 정해지면 프레스티지바이오로직스는 약 900억원의 신규 자금을 확보한다. 900억원은 대부분 충북 오송에 짓고 있는 제2공장 건립에 투입할 것으로 예상된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >