한화시스템 '보유' 택했던 한화 3세, 신의 한 수 됐다 에이치솔루션 보호예수기간 올 5월 종료, 훌쩍 뛴 주가…㈜한화 지배력 늘릴까

박기수 기자공개 2021-02-24 10:00:37

이 기사는 2021년 02월 22일 14시44분 thebell에 표출된 기사입니다

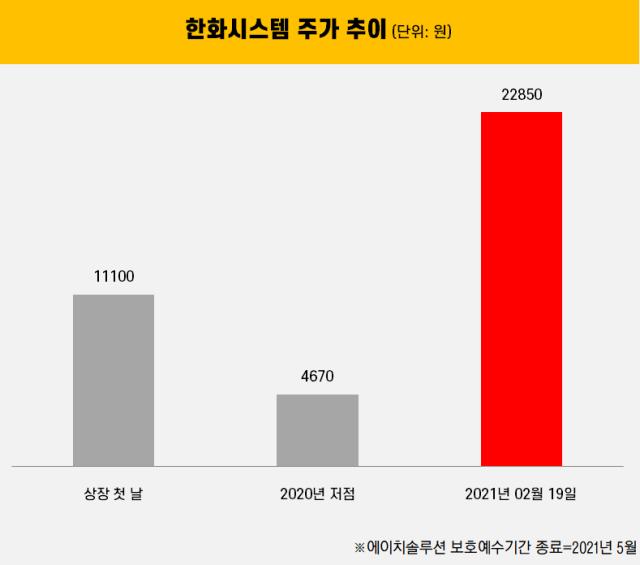

2019년 말, 한화그룹 방산업체인 한화시스템은 기업공개(IPO) 절차를 밟고 있었다. 여러 이슈가 있었지만 관건 중 하나는 주요 주주였던 '에이치솔루션'이 보유 지분을 매각하는 지 여부였다. 결국 에이치솔루션은 매각 대신 '보유'를 선택했다. 그리고 보호예수기간을 자발적으로 1년 6개월로 설정했다.에이치솔루션의 이 결정은 당시 한화시스템의 기업 가치가 낮게 평가돼있다는 믿음 때문이었다. 이 믿음은 결국 옳았다. 한화시스템은 에이치솔루션이 보호예수를 설정했던 시점보다 기업가치가 약 2배가량 뛴 상태다. 여기에 최근 한화시스템의 호실적과 밝은 사업 전망도 추가 기업가치 상승에 청신호를 밝힌다.

22일 한화시스템의 시가총액은 약 2조3500억원이다. 주가는 2만원 대 초반으로 정확히 1년 전과 비교하면 약 2.5배 뛰었다. 코로나19의 충격이 주식시장에 직격탄을 날렸던 3~4월 쯤과 비교하면 무려 4.5배가량 상승했다.

자연스럽게 에이치솔루션이 보유한 한화시스템의 지분 가치도 상승했다. 에이치솔루션은 현재 한화시스템의 주식 1476만5550주(13.41%)를 보유한 2대 주주다. 이달 19일 종가(2만1100원)로 단순 계산했을 때 에이치솔루션이 보유한 지분 가치는 3120억원이다. 1년 전 주가(8900원)로 계산하면 지분 가치는 1316억원에 그친다.

한화시스템의 기업가치 상승이 한화그룹에 남다른 의미를 갖는 이유는 바로 '승계' 때문이다. 에이치솔루션은 김승연 한화그룹 회장의 장남 김동관 한화솔루션 사장, 차남 김동원 한화생명 전무, 김동선 한화에너지 상무보(사진)가 각각 50%, 25%, 25%의 지분을 보유하고 있는 개인 회사다.

최근 에이치솔루션은 한화그룹의 실질적 지주사인 ㈜한화의 지분을 직접 매입하고 있다. 실제 최근에도 에이치솔루션은 200억원이 넘는 자금을 쏟아 ㈜한화의 지분율을 5.19%까지 끌어올렸다. 에이치솔루션을 통해 세 아들들의 지주사 지배력이 점점 커지면서 자연스럽게 승계 작업이 이뤄지고 있는 상황이다.

한화시스템의 상장일은 2019년 11월 초로 에이치솔루션의 보호예수기간 종료(상장 후 18개월)는 다가오는 5월이 될 전망이다. 최근 주가 흐름을 이어가기만 한다면 에이치솔루션은 ㈜한화 지분을 대량으로 매입할 수 있는 재원을 마련할 수 있는 셈이다.

㈜한화의 시가총액은 약 2조3000억원으로 한화시스템의 시총과 비슷하다. 만약 에이치솔루션이 올 5월 한화시스템의 보유 지분을 전량 매각하고 ㈜한화의 지분 매입에 나설 경우 에이치솔루션의 지분율은 단숨에 두 자릿수까지 상승할 가능성도 있다. 이 경우 김승연 회장의 지분율보다 에이치솔루션·김동관 사장·김동원 전무·김동선 상무보의 ㈜한화 지분율이 더 높아질 가능성도 배제할 수 없다.

만약 1년 반 전 IPO 당시 급하게 지분을 매각했다면 이는 일어나기 힘든 시나리오였다. IPO 당시 구주 매출을 결정할 시점만 하더라도 한화시스템의 기업가치가 ㈜한화의 기업가치를 크게 밑돌았기 때문이다. 시장 관계자는 "보호예수기간을 설정한 것이 좋은 결과로 이어졌다"고 말했다.

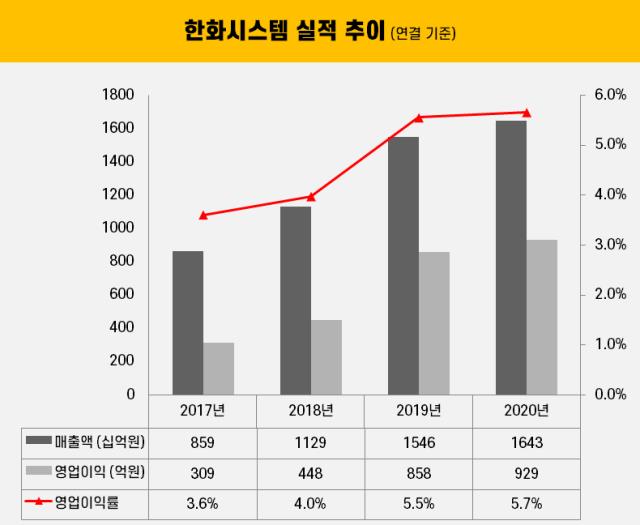

한편 한화시스템은 작년 연결 기준 매출 1조6429억원, 영업이익 929억원을 기록하며 실적 면에서도 훌륭한 성적표를 거뒀다. 영업이익률은 5.7%다. 매출은 2019년 대비 969억원, 영업이익은 71억원 늘어났다. 영업이익률 역시 0.2%포인트 높아졌다.

호실적은 주력인 방산 부문 대형 사업들의 연이은 수주 덕이었다. 국내 전투체계 개발 사업 중 최대 규모인 한국형 차기구축함(KDDX)의 전투체계(CMS) 및 다기능레이다(MFR) 개발사업, 한국형 합동전술데이터링크체계(JTDLS) 완성형 체계 개발 등 작년을 포함해 5년 연속 수주액 1조원 이상을 달성했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 거래소, 3시간 심사 끝에 제노스코 상장 '미승인' 확정

- 대방건설, '부채비율 80%' 안정적 재무구조 유지

- [상호관세 후폭풍]'90일 유예'에 기업들 일단 안도, 정부 협상 성과에 쏠린 눈

- 에이치알운용, 한투 이어 '신한 PWM' 뚫었다

- KB증권, 2분기 롱숏·메자닌 헤지펀드 '집중'

- "지분 3%로 이사회 흔든다"…얼라인 '전투형 전략'의 정석

- 하나증권, 성장주 중심 라인업 변화

- 우리은행, 가판대 라인업 확대…'해외 AI·반도체' 신뢰 여전

- 하나은행, 라인업 고수 속 'NH필승코리아' 추가

- 리운운용, 메자닌 전문가 모셨다…투자 영역 확대

박기수 기자의 다른 기사 보기

-

- [Financial Index/한화그룹]한화오션, 그룹 상장사 중 매출 성장률 '1위'

- [Financial Index/한화그룹]한화에어로, TSR 압도적 선두…솔루션 주주는 '근심'

- [Financial Index/한화그룹]한화그룹, 방산·조선 빼면 전부 PBR 0.5배 미만

- [Financial Index/한화그룹]방산·태양광 희비 '극명'…솔루션 ROE 악화 심화

- [Financial Index/삼성그룹]삼성전자, 잉여현금흐름 '20조' 육박…계열사 대부분 흑자

- [캐시플로 모니터]한화 3형제 가족회사 한화에너지, 가용 현금만 5000억

- [조선업 리포트]한화오션, 든든한 자금줄 산은 덕 현금흐름 '이상무'

- [Financial Index/삼성그룹]삼성전자, 순현금만 93조…차입 부담 버거운 호텔신라

- [Financial Index/삼성그룹]삼성전자, 영업익 본 궤도로…수익성 독보적 1위 삼바

- [Financial Index/삼성그룹]삼성重 매출성장 1위, 삼바·삼전도 반등…고민 깊은 SDI