미래운용, ETF 점유율 30%대 '초읽기'…열쇠는 '중국' 7월말 현재 29%, 역대 최대치…'주춤해진' 1위 사업자 삼성운용 틈바구니 공략

허인혜 기자공개 2021-08-04 07:22:58

미래에셋자산운용 상장지수펀드(ETF) 점유율이 파죽지세로 상승하며 30%를 목전에 두고 있다. 7월말 점유율 29.35%를 기록해 역대 최대 점유율이었던 28%를 1%포인트(P) 이상 웃돌았다. 지난해부터 상승세를 탄 만큼 점유율 30% 돌파는 시간문제로 보인다.

미래에셋운용은 차이나 ETF로 승부수를 띄웠다. 차이나 ETF 최대규모인 전기차에 이어 클린에너지와 반도체를 출시하며 쐐기를 박는다는 목표다. 최근 인버스와 레버리지형 ETF의 수수료도 업계 최저수준으로 조정했다.

◇미래에셋운용, ETF 점유율 역대 최대치 경신…29% 돌파

금융투자협회 종합통계에 따르면 미래에셋자산운용의 ETF 점유율은 7월 말을 기준으로 29.35%로 집계됐다. 전체 ETF 순자산 59조7628억원 중 미래에셋운용이 17조5429억원을 운용하고 있다.

미래에셋운용은 7월 중순 28% 점유율을 넘긴 뒤에도 성장흐름을 보이며 23일 29%의 벽도 깼다. 미래에셋운용의 역대 최대 ETF 점유율은 올해 4월 기록한 28%다. 최대치를 기록한 지 3개월 만에 신기록을 경신했다.

성장 속도도 빠르다. 지난달 말 점유율은 27.73%로 한달 만에 1.6%P가 넘는 상승세를 나타냈다. 지난해 7월과 비교하면 성장세는 더욱 눈에 띈다. 작년 7월 미래에셋운용의 ETF 점유율은 23.5%다. 한 해 만에 6%P에 육박하는 증가세를 보인 셈이다.

미래에셋운용은 지난해 말 25% 점유율을 돌파한 뒤 최근까지 27~28% 수준을 지키며 숨고르기를 해왔다. 7월 다시 한 번 성장 드라이브를 건 것으로 보인다. 추이대로라면 30% 점유율 고지점령도 시간문제로 보인다.

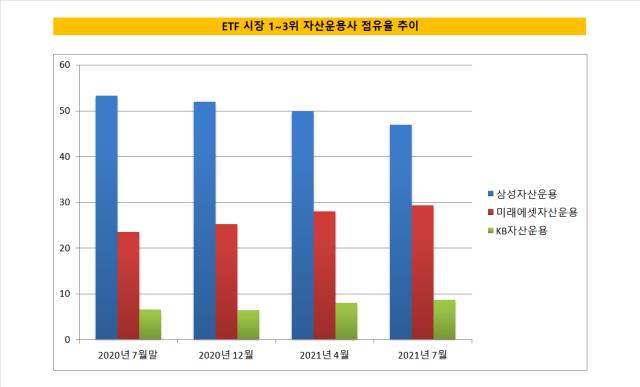

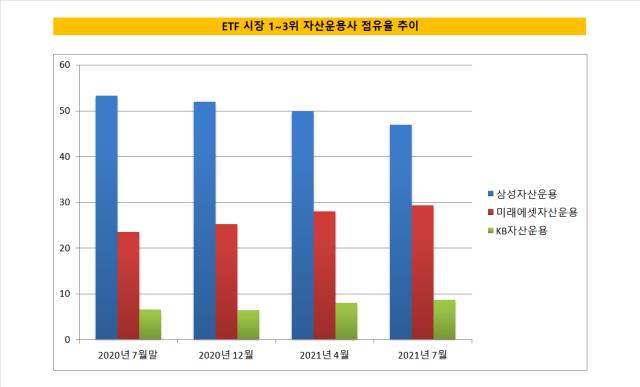

그동안 ETF 시장은 1위 삼성자산운용이 50% 이상의 절대적인 점유율을 유지해 왔다. 삼성운용의 점유율이 요지부동하면서 2위였던 미래에셋운용의 점유율도 정체돼 있던 상황이다.

삼성운용의 점유율은 지난해 말부터 조금씩 감소해 최근 47% 아래로 떨어졌다. 전년동기 점유율은 53.27%다. 삼성운용의 점유율이 6%P 축소된 사이 미래에셋운용의 점유율이 6%P 높아졌다. 3위 KB자산운용도 올해 성장을 거듭하며 점유율 9%를 목전에 뒀다. 7월 말 기준 점유율은 8.74%다.

◇차이나 ETF, 시장 판도 바꿨다…인덱스·레버리지 최저수수료 선언

판도는 중국에 투자하는 ETF가 바꿨다. 미래에셋운용의 타이거 차이나 ETF 8종의 순자산만 2조원을 넘는다. 작년 말과 비교하면 1조3000억원에 가까운 성장세를 기록했다.

중국 전기차 투자상품이 효자노릇을 했다. 지난해 12월 설정된 'TIGER 차이나전기차SOLACTIVE ETF'는 7월 말 운용펀드 기준 규모가 1조1949억원에 육박한다. 지난해 말 설정액은 580억원으로 올해만 1조1300억원 이상을 끌어모은 셈이다. 미래에셋운용뿐 아니라 전체 ETF 시장에서 가장 큰 증가세를 기록했다.

'TIGER 차이나항셍테크 ETF'와 'TIGER 차이나바이오테크SOLACTIVE ETF'도 눈에 띄는 성장세를 보였다. 차이나 항셍테크 ETF에 2500억원이, 차이나 바이오테크 ETF에 830억원이 올해 유입됐다.

신규 중국 투자 ETF도 출시한다. 앞서 출시한 차이나 ETF와 같이 중국의 차세대 기술에 투자하는 펀드다. 미래에셋운용은 '차이나반도체FACTSET'과 '차이나클린에너지SOLACTIVE'를 이달 선보일 예정이다. 차이나반도체와 클린에너지는 각각 중국과 홍콩에 본사를 둔 반도체·차세대에너지 관련 회사 25개를 편입해 산출하는 지수를 따른다.

미래에셋운용의 홍콩법인이 타이거 차이나 ETF를 뒷받침하고 있다. 차이나반도체FACTSET도 지난해 8월 미래에셋운용의 홍콩법인이 홍콩 거래소에 상장한 '글로벌X 차이나 반도체 ETF'와 같은 기초지수(FactSet China Semiconductor Index)를 추종한다.

수수료 경쟁에도 불이 붙었다. 미래에셋운용은 7월 말 인버스와 레버리지형 ETF 수수료도 업계 최저수준으로 조정한다고 발표했다. 'TIGER 레버리지 ETF'와 'TIGER 인버스 ETF', 'TIGER 200선물레버리지 ETF'와 'TIGER 200선물인버스2X ETF' 등 4종의 보수를 연 0.09%에서 연 0.022%로 대폭 낮춘다.

레버리지와 인버스 ETF는 삼성운용이 절대강자 자리를 지키고 있다. 점유율은 5.5%다. 레버리지와 인버스 등 대표지수 연동형 상품은 운용사별 성과 차이가레버리지와 인버스 ETF 투자자 열에 아홉은 삼성운용 ETF를 활용하고 있다. 미래에셋운용의 크지 않은 만큼 수수료 인하로 투자자 유인효과를 노린 것으로 보인다.

액티브 ETF 시장도 관전 포인트다. 미래에셋운용의 'TIGER 글로벌BBIG액티브 ETF'는 최근 두 달간 16%에 가까운 수익률을 기록하며 전체 액티브 ETF 시장 1위를 차지했다.

미래에셋운용은 차이나 ETF로 승부수를 띄웠다. 차이나 ETF 최대규모인 전기차에 이어 클린에너지와 반도체를 출시하며 쐐기를 박는다는 목표다. 최근 인버스와 레버리지형 ETF의 수수료도 업계 최저수준으로 조정했다.

◇미래에셋운용, ETF 점유율 역대 최대치 경신…29% 돌파

금융투자협회 종합통계에 따르면 미래에셋자산운용의 ETF 점유율은 7월 말을 기준으로 29.35%로 집계됐다. 전체 ETF 순자산 59조7628억원 중 미래에셋운용이 17조5429억원을 운용하고 있다.

미래에셋운용은 7월 중순 28% 점유율을 넘긴 뒤에도 성장흐름을 보이며 23일 29%의 벽도 깼다. 미래에셋운용의 역대 최대 ETF 점유율은 올해 4월 기록한 28%다. 최대치를 기록한 지 3개월 만에 신기록을 경신했다.

성장 속도도 빠르다. 지난달 말 점유율은 27.73%로 한달 만에 1.6%P가 넘는 상승세를 나타냈다. 지난해 7월과 비교하면 성장세는 더욱 눈에 띈다. 작년 7월 미래에셋운용의 ETF 점유율은 23.5%다. 한 해 만에 6%P에 육박하는 증가세를 보인 셈이다.

미래에셋운용은 지난해 말 25% 점유율을 돌파한 뒤 최근까지 27~28% 수준을 지키며 숨고르기를 해왔다. 7월 다시 한 번 성장 드라이브를 건 것으로 보인다. 추이대로라면 30% 점유율 고지점령도 시간문제로 보인다.

그동안 ETF 시장은 1위 삼성자산운용이 50% 이상의 절대적인 점유율을 유지해 왔다. 삼성운용의 점유율이 요지부동하면서 2위였던 미래에셋운용의 점유율도 정체돼 있던 상황이다.

삼성운용의 점유율은 지난해 말부터 조금씩 감소해 최근 47% 아래로 떨어졌다. 전년동기 점유율은 53.27%다. 삼성운용의 점유율이 6%P 축소된 사이 미래에셋운용의 점유율이 6%P 높아졌다. 3위 KB자산운용도 올해 성장을 거듭하며 점유율 9%를 목전에 뒀다. 7월 말 기준 점유율은 8.74%다.

◇차이나 ETF, 시장 판도 바꿨다…인덱스·레버리지 최저수수료 선언

판도는 중국에 투자하는 ETF가 바꿨다. 미래에셋운용의 타이거 차이나 ETF 8종의 순자산만 2조원을 넘는다. 작년 말과 비교하면 1조3000억원에 가까운 성장세를 기록했다.

중국 전기차 투자상품이 효자노릇을 했다. 지난해 12월 설정된 'TIGER 차이나전기차SOLACTIVE ETF'는 7월 말 운용펀드 기준 규모가 1조1949억원에 육박한다. 지난해 말 설정액은 580억원으로 올해만 1조1300억원 이상을 끌어모은 셈이다. 미래에셋운용뿐 아니라 전체 ETF 시장에서 가장 큰 증가세를 기록했다.

'TIGER 차이나항셍테크 ETF'와 'TIGER 차이나바이오테크SOLACTIVE ETF'도 눈에 띄는 성장세를 보였다. 차이나 항셍테크 ETF에 2500억원이, 차이나 바이오테크 ETF에 830억원이 올해 유입됐다.

신규 중국 투자 ETF도 출시한다. 앞서 출시한 차이나 ETF와 같이 중국의 차세대 기술에 투자하는 펀드다. 미래에셋운용은 '차이나반도체FACTSET'과 '차이나클린에너지SOLACTIVE'를 이달 선보일 예정이다. 차이나반도체와 클린에너지는 각각 중국과 홍콩에 본사를 둔 반도체·차세대에너지 관련 회사 25개를 편입해 산출하는 지수를 따른다.

미래에셋운용의 홍콩법인이 타이거 차이나 ETF를 뒷받침하고 있다. 차이나반도체FACTSET도 지난해 8월 미래에셋운용의 홍콩법인이 홍콩 거래소에 상장한 '글로벌X 차이나 반도체 ETF'와 같은 기초지수(FactSet China Semiconductor Index)를 추종한다.

수수료 경쟁에도 불이 붙었다. 미래에셋운용은 7월 말 인버스와 레버리지형 ETF 수수료도 업계 최저수준으로 조정한다고 발표했다. 'TIGER 레버리지 ETF'와 'TIGER 인버스 ETF', 'TIGER 200선물레버리지 ETF'와 'TIGER 200선물인버스2X ETF' 등 4종의 보수를 연 0.09%에서 연 0.022%로 대폭 낮춘다.

레버리지와 인버스 ETF는 삼성운용이 절대강자 자리를 지키고 있다. 점유율은 5.5%다. 레버리지와 인버스 등 대표지수 연동형 상품은 운용사별 성과 차이가레버리지와 인버스 ETF 투자자 열에 아홉은 삼성운용 ETF를 활용하고 있다. 미래에셋운용의 크지 않은 만큼 수수료 인하로 투자자 유인효과를 노린 것으로 보인다.

액티브 ETF 시장도 관전 포인트다. 미래에셋운용의 'TIGER 글로벌BBIG액티브 ETF'는 최근 두 달간 16%에 가까운 수익률을 기록하며 전체 액티브 ETF 시장 1위를 차지했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- PBR 0.6 주가고민 삼성물산, 삼성로직스 분할검토까지

- 삼성, 바이오 인적분할설…지배구조 개편 관심↑

- 신종자본증권 찍는 CJ CGV, 경쟁사 합병 영향은

- [i-point]시노펙스, 경북 산불피해지역 '탄소중립 숲' 조성 공동 추진

- [캐시플로 모니터]삼양식품, 호실적 연동 법인세 부담 '현금흐름' 반영

- [thebell interview/컬리 10주년 줌인]김종훈 CFO "외형 확장에 방점, 수익성은 장기 전략"

- [넷플릭스발 지각변동]플랫폼이 고르는 콘텐츠…제작 권력도 이동

- [i-point]씨플랫폼-엑스게이트, 손잡고 네트워크 보안 시장 공략

- [Company Watch]삼보모터스, 새 멕시코법인 첫 매출 '전기차 부품 거점'

- [i-point]아이씨티케이, WIPO 글로벌 어워드 최종 후보 선정

허인혜 기자의 다른 기사 보기

-

- [한화에어로스페이스 vs 라인메탈]주가만으로도 확실한 환원, 미래투자 차이점은

- [한화에어로스페이스 vs 라인메탈]안정적 배당 추구 vs 적극적 주주환원에 '알파'도 기대

- [한화에어로스페이스 vs 라인메탈]완전한 분산소유 vs 지주 중심 수직계열화

- [한화에어로스페이스 vs 라인메탈]뚜렷한 이원화 vs 오너·전문경영인 파트너십

- 현대로템, K2가 끌고간 디펜스솔루션…추가동력도 '탄탄'

- [한화에어로스페이스 vs 라인메탈]한화, '집중 투자' 필수…라인메탈이 생산력 '한수 위'

- [thebell note]'적자' 필리조선소의 예정된 시간표

- HD현대사이트솔루션, 중대형 지게차 국산화 배경은

- HJ중공업·KAI, 고속상륙정 장비 '국산화' 나서는 이유는

- [Peer Match Up]수출확대가 끌어올린 이익률…한화에어로가 첫 '역전'