SK㈜ 자회사-손자회사 동시 자본유치, 카니발 우려 점증 상대적 매력도 낮은 SK종합화학 흥행에 악영향 시각도

서하나 기자공개 2021-08-09 06:50:53

이 기사는 2021년 08월 06일 10시27분 thebell에 표출된 기사입니다

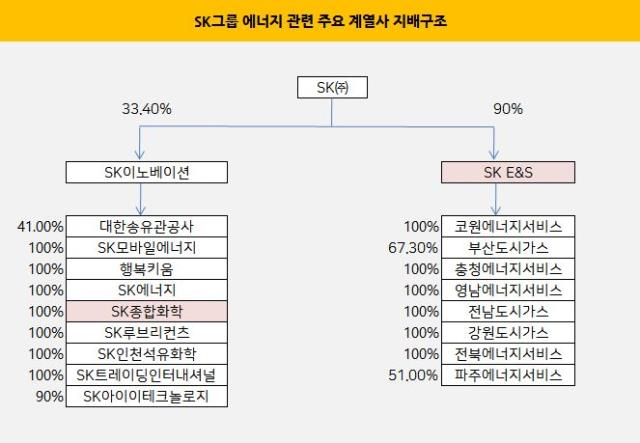

동시에 추진되는 SK E&S와 SK종합화학의 외부자본 유치 작업이 모두 성공할 수 있을지 시장의 관심이 높아지고 있다. SK그룹의 지주사 SK㈜ 입장에서는 자회사와 손자회사가 모두 자본시장에 손을 벌리는 셈인데, 동시에 진행되다 보니 상대적으로 매력도가 떨어지는 곳은 흥행이 어려울수도 있다는 분석이 제기된다.6일 인수합병(M&A) 업계에 따르면 SK E&S가 추진하는 2조원 규모 우선주 발행을 위한 투자자들의 인수의향서(LOI) 접수가 최근 마감됐다. 실무 작업을 맡은 크레디트스위스(CS)와 BoA메릴린치는 다음주 중 적격투자대상자(쇼트리스트)를 선정한 뒤 한 달여간 실사를 거쳐 본입찰을 진행할 계획이다.

지난 4일엔 SK종합화학의 소수지분 매각 예비입찰이 마감됐다. 주관사인 JP모간은 입찰에 참여한 서너곳의 사모투자펀드 운용사 가운데 일부를 숏리스트로 추려 발표할 예정이다.

종합해보면 SK㈜ 아래 자회사와 손자회사들이 한꺼번에 조단위 딜을 추진하는 상황에 놓인 셈이다. 이번 자본확충 작업을 통해 SK E&S는 2조원 안팎, SK종합화학은 구주 매각으로 1조5000억원 외부 자본을 끌어들일 계획이다.

문제는 이같은 상황이 상대적으로 매력도가 떨어지는 딜의 흥행에 영향을 미칠 수 있다는 점이다. 실제로 일부 PE 운용사는 두 딜을 동시에 검토했으나, 내부적으로 우선 순위를 정리한 상황으로 알려졌다. 또 다른 운용사도 두 딜을 모두 검토한 뒤 하나의 딜을 선택한 것으로 전해졌다.

업계에선 이런 상황이 일종의 카니발리제이션(내부 충돌로 한쪽이 잠식당하는 현상)으로 이어질 가능성을 우려하고 있다. IB업계 관계자는 "SK그룹에서 두 딜이 동시에 진행되면서 최근 실적이 주춤한 SK종합화학의 주목도가 상대적으로 떨어질 수 있다"며 "SK E&S에서 진행하는 2조원 규모 자본확충은 누가봐도 상당히 안정적인 딜이기 때문"이라고 지적했다.

이번에 매물로 나온 SK종합화학 소수지분 49%의 가치는 지난해까지만 해도 2조5000억원까지 거론됐으나 지난해 실적이 급락하면서 최근엔 1조원 안팎에서 1조5000억원 수준으로 떨어졌다.

더욱 문제는 향후 수익성 회복 시점이나 및 재무 안정성 등 전망이 그리 밝지 않다는 사실이다. 그동안 높은 배당 성향을 유지하면서 재무적 부담이 가중된 상황이라 앞으로도 고배당 성향을 유지할지 여부도 미지수다.

반면 SK E&S의 2조원 규모 자본확충 딜은 상대적으로 안정적인 수익 창출이 예상된다. 도시가스 등 에너지 산업의 특성상 성장 잠재력은 높지 않지만 일정 수준의 수익이 보장돼 누구든 따내기만 하면 인수금융이나 운용자산 규모(AUM) 측면에서 문제될 게 없다는 분석이다.

따라서 이번 외부자본 유치 작업에서 SK종합화학이 흥행에 실패할 가능성도 거론된다. PE업계 관계자는 "구주를 매각하는 SK이노베이션으로서는 딜을 밀어부치기 위해서는 재무적투자자와의 협상력이 다소 떨어질 수 있다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]'FSN 계열' 두허브, 마이원픽 월간 신규 가입자 급증

- 아트와 파이낸스는 대척점에 있을까

- [네패스그룹은 지금]승계 정공법 택한 오너일가, 상속세 '250억' 육박

- [강소 전선업체 리포트]대원전선, 실적 성장세 '견조' vs 운전자본·주가 '부진'

- [비상장 게임사 도전기]4년 만에 돌아온 라이온하트, '성공 DNA' 증명 분수령

- '퐁피두 키우기' 한화문화재단, 이성수 신임 대표 선임

- [Company Watch]KT밀리의서재, R&D 조직 개편…플랫폼 고도화·AI '집중'

- [Company Watch]'쉼 없는 공장가동' 삼성메디슨, 소니오 정상화는 '요원'

- 삼성 준감위, 이재용 소통 지속 '정치적 독립 초점'

- 대표 떠난 SK쉴더스, 임현수 CFO '대행 체제' 출범