[골프패션업 리포트]LF, 넘사벽 재무구조 '개발사업' 뇌관될까②자기자본 1.3조·부채비율 35% 우량, PFV 자회사 편입 연결 차입금 증가

이효범 기자공개 2021-10-12 08:01:21

[편집자주]

코로나19 확산 여파로 골프웨어시장이 호황을 맞고 있다. 패션기업들에게 골프웨어시장 진출은 더는 선택이 아닌 '필수'로 자리잡았다. 종합패션기업들은 사업 포트폴리오 다각화를 위해, 전문기업들은 생존을 위해 저마다 치열한 경쟁을 벌이고 있다. 골프웨어 브랜드를 갖춘 패션기업들의 영업 성과를 조명하고 재무와 지배구조 현황을 점검한다.

이 기사는 2021년 10월 08일 07시50분 thebell에 표출된 기사입니다

LF는 1조원을 훌쩍 웃도는 막대한 자기자본을 밑천으로 재무안정성을 관리하고 있다. 이는 자본시장에서 저리에 자금을 조달할 수 있는 기반으로 작용한다. 특히 보유한 현금 규모를 넘지 않는 선에서 공모사채를 발행해 자금을 끌어다 쓴다.다만 이같은 재무안정성을 앞으로도 유지할 수 있을지를 두고 우려의 목소리도 있다. 코람코자산신탁 등과 협업해 실시하는 개발사업 과정에서 시행사 역할을 하는 자회사들의 차입금이 늘어날 수 있다는 게 변수로 꼽힌다.

◇분할 14년 이익잉여금 '157억→9500억'...공모사채로 시장성 조달 주력

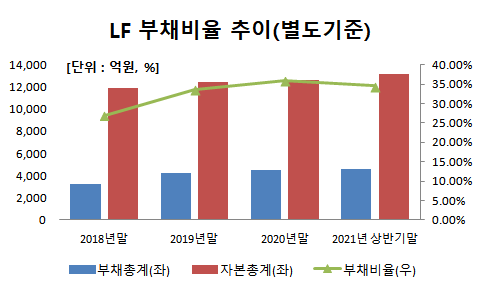

LF의 올해 상반기말 별도기준 자산총계는 1조7766억원이다. 자기자본 1조3203억원, 부채총계 4563억원으로 각각 구성돼 있다. 부채비율은 35% 수준에 그친다. 2020년 상반기말 40%에서 5%포인트 개선됐다.

LF의 자기자본 대부분은 이익잉여금이다. 금액으로는 9806억원에 달한다. 2006년 LG상사에서 분할했을 당시 연말기준 자기자본은 3741억원이다. 대부분 자본금과 자본잉여금으로 구성돼 있었다. 당시 이익잉여금은 157억원에 불과했다. 이후 14년 동안 단순 평균 계산으로 연간 600억원 이상의 순이익을 창출과 총 9500억원을 웃도는 잉여금을 쌓은 것으로 추산된다.

그동안 주주배당과 함께 사업 다각화를 위한 투자도 지속해왔다. 유통채널 다변화를 위해 트라이씨클, 동아티브이를, 신규사업으로 LF푸드, 코람코자산신탁 등을 인수했다. 이처럼 종속기업과 관계기업에 투자하고 있는 규모만 6000억원에 달한다.

총차입금(단기차입금+유동성장기부채+사채+장기차입금 등) 규모는 자기자본으로 충분히 감내할 수 있는 수준이다. 올해 6월말 별도기준 총차입금은 2727억원이다. 코람코자산신탁을 인수한 이후로 차입금 규모는 3000억원 안팎에서 관리되고 있다.

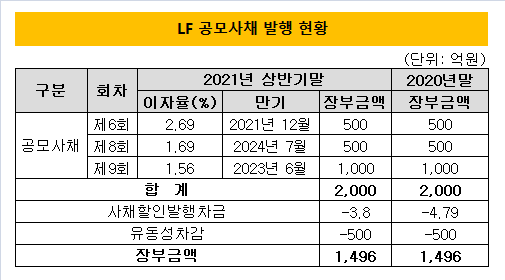

차입금의 대부분은 사채다. 주로 공모사채로 자금을 조달하고 있다. 2019년과 2020년 잇따라 회사채를 발행했는데 금리가 1% 중반대로 저리에 조달했다. 규모가 올해 6월말 기준 1500억원으로 연간 이자부담은 약 24억원이다. 앞서 발행한 500억원 규모의 회사채 금리 2%가 중반대라는 점과 비교하면 이자부담을 현격하게 줄인 셈이다.

현금 및 현금성자산도 2000억원을 웃돈다. 단기금융상품 1690억원을 포함하면 사실상 무차입경영으로 봐도 무방할 정도로 풍부한 유동성을 보유하고 있다. 특히 지난해 자산매각, 매장 철수, 직영 매장의 대리점 전환 등에 따른 보증금 회수 등을 통해 현금을 확보하기도 했다.

◇자회사 코람코와 잇단 부동산개발...연결기준 재무안정성 저하 가능성

LF의 자회사를 포함한 연결기준 자산총계는 2조4000억원을 웃돈다. LG상사에서 분할된 당시인 2006년 현재 자산총계가 5000억원으로 본업인 패션업의 확장과 신규사업을 통해 자산규모가 5배 가량 성장한 셈이다.

다만 LF의 연결기준 부채비율은 60%를 상회한다. 별도기준 부채비율과 비교해 2배가량 높은 수준인 점을 고려할때 연결 자회사들의 부채가 적지 않은 셈이다. 특히 코람코자산신탁을 인수한 이후 부채비율이 늘어나는 추세다. 당시 인수는 LF가 계열분리된 이후 실시한 인수합병(M&A) 가운데 최대 규모다. 인수금액은 약 1900억원에 달했다.

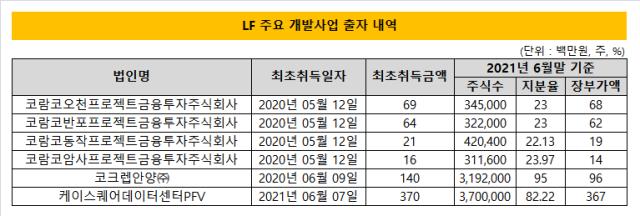

LF는 최근에는 부동산 개발사업 투자로 사업영역을 넓히고 있다. 자회사인 코람코자산신탁이 설립하는 특수목적법인(SPC) 등을 개발주체로 앞세워 사업을 추진하는 형태다. LF가 개발주체인 SPC에 지분을 투자하는 것으로 전주 역할을 한다. 자회사인 코람코자산신탁의 부동산 개발역량을 십분 활용해 시너지를 낼 수 있는 사업구조다.

대표적으로 2020년 6월 설립한 코크렙안양에 140억원을 투입해 지분 95%를 확보했다. 코크렙안양은 LF의 안양물류센터 재건축사업을 추진하는 프로젝트금융투자회사(PFV)다. LF는 PFV가 조달하는 자금에 대해 담보도 제공하고 있다. LF가 보유한 코크렙안양의 주식 일부다.

이 외에도 케이스퀘어데이터센터PFV에 370억원을 출자하기도 했다. 해당 PFV는 서울 가산디지털단지 내 데이터센터를 개발하는 사업을 추진한다. 이 과정에서 PFV는 사업자금을 주로 차입으로 조달하는데 연결기준 자회사 지위를 유지할 경우 LF의 부채가 늘어나는 결과를 낳을 수 있다.

시장에서는 이같은 개발사업으로 인해 LF의 재무안정성이 저하될 수 있다는 점을 우려하기도 했다. 한국신용평가는 최근 LF에 대한 정기평가 보고서를 통해 "향후 사업비 차입조달로 인한 연결기준 차입금 증가세가 이어질 것으로 예상된다"며 "준공 후 자산가치, 운영실적에 따른 투자금 회수 가능성 등이 기대되지만 사업진행 과정에서의 재무부담에 대해서는 모니터링이 필요하다"고 언급했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [지방 저축은행은 지금]부·울·경 12곳 중 9곳이 적자, '빅3'도 PF 직격탄

- [금융지주 해외은행 실적 점검]흑자 기조 이어간 KB미얀마은행, 웃지 못하는 이유

- [보험사 자본확충 돋보기]ABL생명, 후순위채 의존도 급등…커지는 '자본의 질' 고민

- [보험사 CSM 점검]한화생명, 빅3 중 홀로 잔액 감소…효율성 악화에 발목

- [지방은행vs인뱅 구도 변화]리테일 강자 된 인터넷은행…다음 타깃은 소호 금융

- [캐피탈사 리스크 관리 모니터]BNK캐피탈, 여신감리 기능 확대…자산 손실 최소화 목표

- [은행권 신지형도]'대형은행' 틈바구니 속, SC제일은행이 선택한 해법은

- [Sanction Radar]한화 금융그룹, '경영 취약성' 대거 적발

- [금융지주 해외은행 실적 점검]전북은행 PPCB, 포트폴리오 다변화 통했다…순익 '성장일로'

- [PE 포트폴리오 엿보기]오케스트라PE, 반올림피자 볼트온 효과 '가시화'